2017年3月,英特尔以153亿美元收购以色列自动驾驶芯片公司Mobileye,时任英特尔CEO科再奇对这笔收购寄予厚望,称之“自动驾驶汽车大脑和眼睛的结合”。Mobileye创始人Amnon Shashua则相信,背靠英特尔,一家以色列公司将更有能力改变整个世界。路透社在报道的标题中称,收购“震撼了自动驾驶行业”。

五年后,在自动驾驶竞争如火如荼之际,英特尔今年3月适时放声,拆分Mobileye独立上市正在进行。虽然传闻市场给了500亿美元的估值,但关于Mobileye的评论并不怎么给面子,有声音称之为“高位套现”。

英特尔与Mobileye想象中的“强强联合,捍卫王座”局面并未出现。

收购发生时,Mobileye是自动驾驶芯片当之无愧的一号位。以色列希伯来大学的计算机科学院长Shashua,将他掌握的计算机视觉软件算法固化到芯片当中,封装了一套辅助驾驶方案,以较低的成本和开发资源,帮助车企实现了辅助驾驶功能上车。当行业目标从辅助驾驶迈向自动驾驶,Mobileye荣升自动驾驶芯片龙头。

*之时,Mobileye的市场占有率超过70%,汽车行业称之“流水的主机厂,铁打的Mobileye”。

近年,英特尔和Mobileye的竞争对手相继走向台前,不仅有同样发源美国的芯片企业英伟达、高通,也有在大洋彼岸承压崛起的新生力量华为、地平线、黑芝麻。并起的群雄以不同方式冲击着Mobileye的地位,有的以产品性能见长,有的以热情服务揽客。

不断有车企从Mobileye的阵营中“叛逃”。去年,Mobileye的种子客户、与其合作十五年之久的宝马也选择“出逃”。

自动驾驶芯片龙头正在遭逢一场“*危局”:旧时的统治地位为Mobileye带来了如今的高估值,但面向未来它的地位却在不断瓦解。

合久必分并不构成Mobileye境遇的充分解释,如今一切的伏笔,早在2016年乃至更早的年月里就被埋下。

01

反封装:打开自动驾驶芯片的黑箱

2016年4月,一辆特斯拉Model S在美国撞上了一辆横亘在道路中间的卡车,驾驶员当场身亡。这辆特斯拉当时开启了辅助驾驶功能Autopilot,而后者感知系统核心中的核心,是一枚Mobileye的EyeQ3芯片。

Shashua事故后公开指责特斯拉过于激进,“挑战安全极限”,“将损害公司利益甚至贻害行业”。考虑到汽车行业供应商不说车企客户坏话的行规,Shashua的表态反映了一个事实:双方积怨已深。

实际上,Shashua怒怼特斯拉不仅是因为闹出了人命,还因为特斯拉早就在谋划着一场背叛:自己掌握自动驾驶的核心科技,准备时机成熟时踢开Mobileye。Mobileye曾以涨价威胁特斯拉,但马斯克早已想明白,“我们的决裂不可避免[1]”。

2016年马斯克为特斯拉制定了宏伟蓝图2.0,其中有一个关键KPI,“开发出比人类手动驾驶安全10倍的自动驾驶技术”。问题随之暴露:跨越式发展的需求下,Mobileye所擅长的适用于汽车产业传统的封装模式逐渐失灵。

在很长一段时间里,封装是汽车行业的基本组织方式。Tier-2、Tier-1、车企结成金字塔式的产业链,车企在顶端负责产品的功能定义和技术集成,Tier-2与Tier-1则将他们掌握的技术打包,封装成一个车企只需少量开发、测试、验证即可拿来就用的模块。

在一个高度分工、处处封装的汽车产业中,车企对技术的掌握往往集中在他们认为最关键的部分:如发动机、变速箱、底盘(实际上,传统汽车三大件也有数不清的、车企可以拿来即用的封装方案),大量的研发工作实际上下放到了供应商手中。

这种*的分工带来了效率的优化,成本的降低以及产量的增加,再借全球化的东风,全球汽车的销量从2000年的5800万辆增长到2016年的近9500万辆。同样,借Mobileye封装好的EyeQ芯片,汽车行业实现了辅助驾驶的初步普及。

然而,封装并非没有代价。

供应商“出于好意”为下游客户提供了一个封装好的解决方案,意味着车企面对的常常是一个知其然而不知其所以然的黑箱,只能调用无法参透,进而失去对底层技术的控制。

供应商不仅常常成为新技术的策源地,同时也还会是天花板。

Mobileye的EyeQ3,已经是特斯拉当时能找到的*进、可靠的芯片,但自动驾驶的需求远远超过它的能力上限。并且,为了保卫自己的知识产权和商业模式,Mobileye“婉拒”了特斯拉在其芯片和算法上自行开发自动驾驶技术的请求。

如此一个巨大的、拦住去路的黑箱,彻底惹恼了尊崇*性原理的马斯克。2016年,马斯克建立了特斯拉的机器视觉团队,从头开始研发感知算法;又从AMD挖来了“硅仙人”吉姆·凯勒,自研芯片,兵分两路突破自动驾驶的瓶颈[1]。

特斯拉的做法,在随后几年里如涟漪一般相继辐射了造车新势力、自主车企、外资车企。回过头看,2016年4月这场致命车祸,实则是一股车企自动驾驶反封装浪潮的导火索。

不过,当时规模袖珍的特斯拉给出的订单极为有限,Mobileye也完全不认为“自己多做、客户少做”的模式有何不妥,毕竟不是每家车企都是特斯拉,都有自研自动驾驶芯片和算法的实力和魄力。

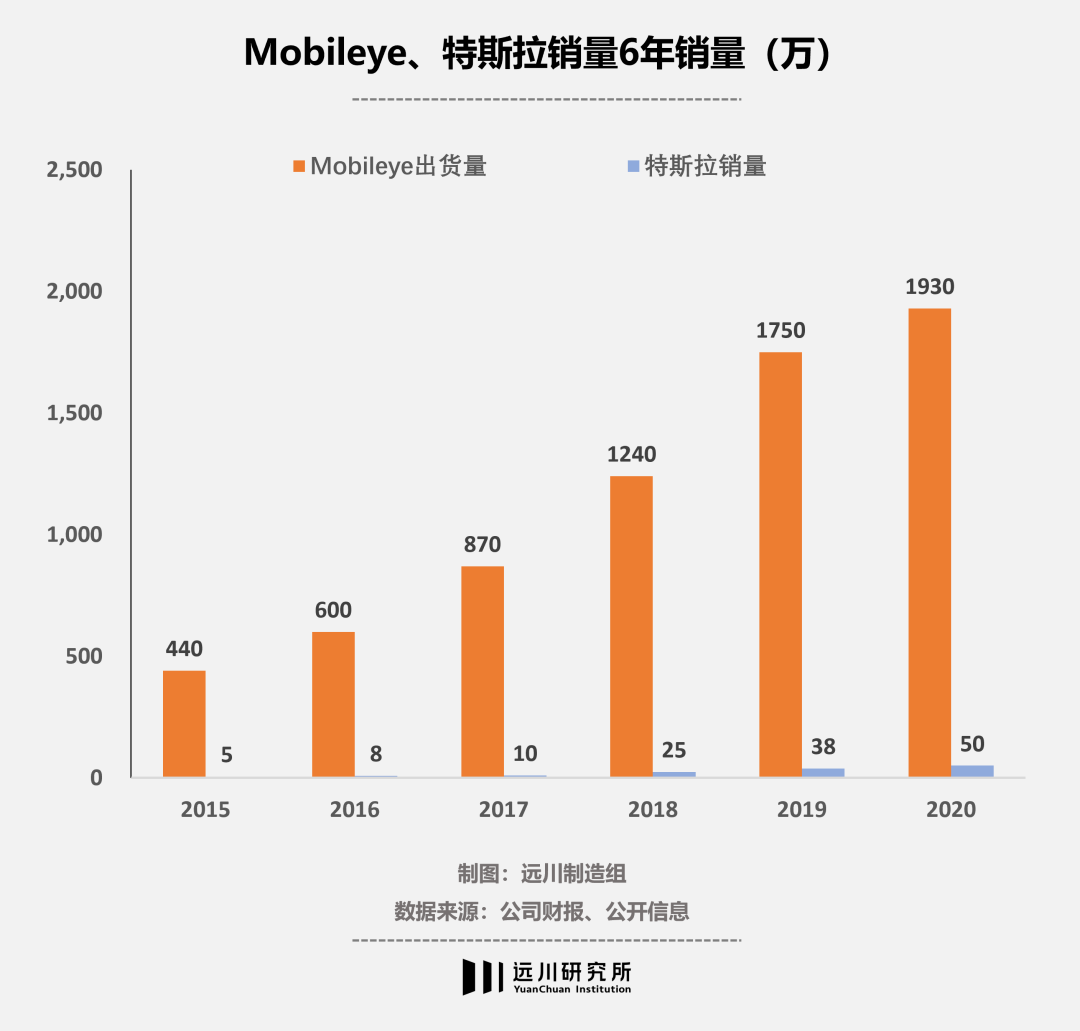

业绩似乎也证明了这一点:2016-2020年,Mobileye的芯片年出货量从600万片翻了三倍多增长到1930万片。

然而,以色列人Shashua大概没有听过一句东方俗语:星星之火,可以燎原。

02

软硬解耦:从独立王国到开放平台

2021年1月,上汽旗下高端品牌智己新车刚刚亮相,就在PPT上写出了重要的自动驾驶芯片合作伙伴,英伟达。不那么为人们所知的是,上汽本是Mobileye在中国的重点合作伙伴,2016年就推出了搭载EyeQ的车型,2020年双方还在探讨加强自动驾驶合作。

才1年时间上汽为何就移情别恋?按行业流行的说法,与Mobileye的结合“没有灵魂”。

车企并不是纯粹的组装厂,只是会有选择地将主要研发资源投入到“灵魂领域”,而车企的灵魂在“从硬变软”。将汽车硬件做到*的大众CEO迪斯在2019年公开宣称,汽车未来90%的创新在软件[2]。

如果说燃油车时代车企的灵魂是发动机、变速箱、底盘的制造/调教经验,那么对三电系统、自动驾驶、智能座舱的软件算法的掌握,就是智能电动汽车车企的灵魂。

事实确实如此:一辆车的自动驾驶能力主要由作为硬件的芯片和作为软件的算法决定。芯片迭代慢、壁垒高,车企自研意愿小;软件算法迭代快、消费者能直接感知,车企为了差异化竞争力普遍将研发重心投向软件。

为了捍卫新的灵魂,过去五年中,从小鹏、蔚来、理想这样的造车新势力,到上汽这样的传统车企,继而到历史更悠久的宝马、奥迪,一支支自动驾驶软件的算法团队被组建起来。这些团队与特斯拉一样,都反对封装,只不过他们的诉求不是自研一切,而是软硬解耦。

打个比方,原来主流的自动驾驶芯片是硬件与软件算法高度协同,更像是一个排他的,一旦上车车企就无权干涉的独立王国;而软硬解耦的芯片,就必须是一个硬件通用化、软件支持下游二次开发的编程平台。

然而,Mobileye赖以成名的优势正是“软硬件一体”,其开发生态以封闭著称,车企想用自研的自动驾驶感知算法去替代既有算法,一方面在技术上并不容易,另一方面也会遭到Mobileye的阻碍。

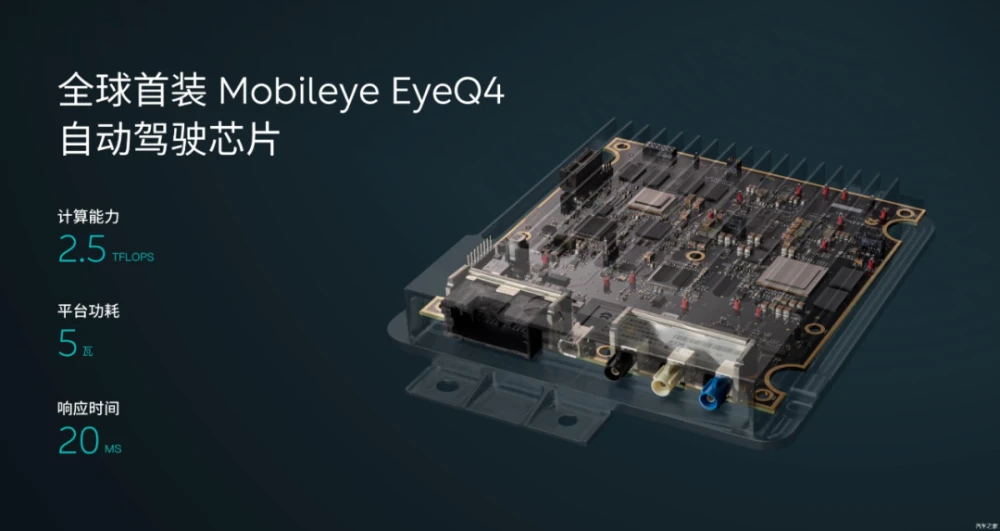

2019年,搭载了Mobileye EyeQ4芯片的理想One上市,EyeQ4成了车上的一块“飞地”,其采集到的数据并不分享给理想。无奈的理想在车上自行安装一枚数据采集摄像头。同样使用EyeQ4芯片的蔚来ES6、EC6等车型,在开发NIO Pilot领航辅助时,则因为Mobileye的芯片不支持车企自行修改算法,不得不将自研的算法写进另一枚芯片中,系统运行更复杂也更低效。

三年之前的EyeQ4还是蔚来彰显产品力的小甜甜

“天下苦Mobileye久矣”。Mobileye的竞争对手纷纷揭竿而起 ,除了传统的汽车半导体供应商瑞萨、德仪,还有设计GPU的英伟达、做手机SoC的高通,国内的创业公司地平线、黑芝麻亦相继崛起。

他们的自动驾驶芯片算法积累、量产经验虽然不如Mobileye深厚,但高度尊重了车企软硬解耦的需求——不仅不限制车企自行开发自动驾驶软件算法,而且还尽力打造工具链,尽可能地为车企开发、移植、更新算法提供便利。

英伟达依靠CUDA开发平台建立起来的AI开发者生态,使车企在其芯片上应用人工智能技术难度大减,因而从Mobileye手中抢过蔚来、上汽、沃尔沃等新车自动驾驶计算平台的订单。地平线则在2021年获得新款理想One和更多本土车企的青睐,靠的是开放灵活的商业模式,以及国内创业公司快速响应、贴身服务的本土优势。

这种“贴身”常常是物理意义上的——理想汽车自动驾驶研发的高层透露过一个消息,因为理想要快速切换方案,时间紧任务重,地平线的工程师与理想的开发人员一起熬了不少通宵。相比之下,Mobileye在国内只有一个销售团队。

并且最近进化到知识产权上:不久前,地平线宣布开放其自动驾驶芯片的IP,帮助车企自研芯片。狠起来连自己的命都革。

过去数年,尽管Mobileye的芯片出货量依靠累积的订单仍在增长,但却一直处在客户流失的过程中。待Mobileye意识到自己从车企的小甜甜变成牛夫人,量产支持软硬解耦的EyeQ5芯片,时间已经来到2021年。

而它要补的课,也远不止软硬解耦一项。

03

算力夺权:高T(ops)即正义

在Mobileye被车企背叛的过程中,做显卡出身的英伟达从其手中抢到了最多的客户,包括但不限于蔚来、理想、威马、上汽等。英伟达能够不断抢单,一方面得益于其完善的开发生态,更重要的原因是:在自动驾驶感知技术转向AI的年代,英伟达率先展示了算力霸权。

2016年以来,汽车自动驾驶感知算法经历了一次全行业变革:从前流行的是传统机器视觉算法,算法基于人工设定的规则,更像是一个专家进行逻辑推演;如今的主流则是深度学习算法,使用多层的神经网络抽取图像特征进行识别,依靠大数据量的并行计算,形式上类似于将一道难题分解为100个简单问题,找100个小学生演算,简单粗暴但有效。

Mobileye一直以来的强项是传统机器视觉算法,并对此自主设计了芯片架构,走的是高效能比的路线,对堆算力并不十分看重;而英伟达原本的游戏显卡最重要的就是并行计算能力,与深度学习算法的需求不谋而合。

2018年,英伟达为自动驾驶推出的芯片Paker算力尚且只有1Tops(tera operations,每秒1千亿次运算),而2022年将搭载在蔚来ET7上的Orin,算力暴涨25000%,突破250T。相比之下,Mobileye去年上车的EyeQ5不到25T,一片顶十片。

两者选择的路线在实际应用中并没有10倍差距,但问题在于,如同智能手机早年盛行的跑分一样,算力成为了消费者衡量一辆智能汽车自动驾驶能力最直观的数据,“算力越大越牛”的感性认识,让车企从拼马力的时代进入了拼算力的时代。

另一边,行业对自动驾驶究竟需要多少算力也并无统一认知,而智能电动汽车上的自动驾驶功能又要不断升级更新,为了避免“量产即落后”的尴尬局面,车企普遍采用“硬件预埋、软件跟上”的策略。

比如蔚来ET7直接一步到位,设置了1000T+算力,需要4枚Orin芯片在一块庞大的板卡上共同工作。而如果换成EyeQ5,可能需要的就是一个能塞满后备箱的机柜了,同时系统变得过于复杂,可靠性会经受巨大的挑战。

在这种面向未来的军备竞赛中,芯片算力越高则潜力越大。即使这在理论上并不是*选择,但行业已经进入了一场算力内卷,算力即正义,高算力才能兜底。

Mobileye曾经对此嗤之以鼻,并将EyeQ的芯片计算效率与英伟达芯片进行公开对比,宣布能效吊打英伟达,但最终,Mobileye在算力竞赛下不得不低头,2022年初发布了EyeQ Ultra,算力176T,仍被压了一头[3]。

更重要的是,这款芯片2-3年后才能量产上车,而英伟达的Orin今年就将量产上车,Mobileye面向高等级自动驾驶的高算力芯片进度落后。而在此之前两个月,高通已经用高算力自动驾驶芯片平台,从Mobileye手中抢走了*客户宝马。

04

尾声

在那个埋下自动驾驶芯片转向伏笔的2016年后,汽车行业经历了前所未有的动荡,技术的翻篇、终端市场的兴替已经见证了一批供应链巨头的浮浮沉沉。近两年,缺芯、锂疯、乃至战争,让企业要考虑的远不仅仅是技术的风向和消费者的偏好。

在一个黑天鹅事件频发,供应链不知什么时候就会遭到重创的世界里,车企评判供应商的标准也发生了改变,更开放透明的程度或者更低卡脖子的风险,取代了成本和由长期合作建立的默契。

Chaos is a ladder,有人借机向上攀登,就有人因势滑落王座。

【本文由投资界合作伙伴远川研究所授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: