叮当健康还是硬着头皮奔赴IPO了。

投资界-天天IPO获悉,来自北京的叮当健康科技集团有限公司Dingdang Health Technology Group Ltd.(简称“叮当健康”)已经向港交所递交招股书,拟在香港主板挂牌上市。这是继2021年6月22日递表失效之后的再一次行动。

叮当健康诞生于一位江西富豪——杨文龙之手。1998年,36岁的杨文龙离开做了十多年的国营医药公司,投资600万元创办康美医药公司,开启了他的创业历程。凭借多年来走南闯北的见识和干劲,在杨文龙的带领下,康美通过并购逐渐做大,最终组建成仁和药业,旗下妇洁炎靠着广告火遍大江南北。

2014年,在“互联网+”的风口下,杨文龙看到了医药零售的新机遇。于是,他大手一挥,再次下场创业——2015年,叮当健康横空出世。叮当健康与O2O外卖模式有着异曲同工之妙——28分钟送到,在互联网医疗火爆的岁月里迅速崛起。

如今时过迁境,互联网医疗江湖的热闹早已散去,过去三年累计亏损28亿的叮当健康选择去IPO。然而港股的境况有目共睹,叮当健康IPO之路还能走多远?

叮当快药背后的江西富豪

妇炎洁、闪亮滴眼液都出自他手

1962年2月,杨文龙出生在一个普通的江西家庭,大学学的是中医专业,后来到长江商学院攻读工商管理硕士。1982年,年仅20岁的杨文龙,被分配到江西一个国营医药公司上班,当时每天的工作就是去樟树的山区收购中药材,而樟树素有“药不到樟树不齐,药不过樟树不灵”的美誉。

这一干就是16年,这份工作并不轻松。此前,杨文龙曾对媒体表示,最苦的时候,他从早上8点一直走到晚上10点,甚至能听到山里的狼叫声,而这样的生活持续了五年。

期间,他闯遍了广东、江南、四川等地,这为杨文龙以后的创业生涯积累了丰富的经验。1998年11月,他投资600万元创办江西康美医药保健品有限公司(以下简称:康美),开启了创业之路。

1999年,康美研发出新型妇科保健用品“妇炎洁”洗液,一推向市场,迅速成为国内女性私护洗液的第一品牌,还请到了付笛声、任静夫妻代言,相信很多80后、90后对那句“洗洗更健康”广告语并不陌生。

两年后,杨文龙组建仁和集团。2001年,仁和集团通过收购的方式,迅速扩大产业版图,先后收购兼并了“樟树齐力制药有限公司”、“铜鼓威鑫制药有限公司”、“峡江三力制药厂”,并在南昌高新开发区组建了“江西仁和制药有限公司”。

2005年左右,仁和集团开始投放电视广告。公司与湖南卫视共同打造的“仁和闪亮新主播”大型节目,使得“谁用谁闪亮”的“闪亮”产品红遍大街小巷。而后,公司又以1亿元高价拿下CCTV2006年“焦点访谈”等5个黄金时段的广告位,周杰伦、林心如、宋丹丹等明星都曾成为仁和药业的形象代言人。

时间来到2008年左右,彼时市场竞争开始激烈起来。仁和集团的发展遇到瓶颈——货走不动了。即便打很多的广告,但营收迟迟不见效果。

杨文龙迫切的寻找转型之路。经过调研,他发现,很多药店把仁和的商品当成一个引流的产品,真正推荐给用户的是一些非品牌商品,大多都是不知名的小品牌,它们也不做广告宣传,通过给药店更大的利润空间吸引店主。

这给杨文龙一个启发,于是2009年到2014年期间,仁和开始大量进行终端建设,通过业务人员去药店推广、宣传、做推广方案。

2014年,外卖等O2O业务模式大爆发。杨文龙看到美团作为本地生活服务平台,年交易额突破460亿元。商业嗅觉敏锐的他深受震撼,杨文龙看到医药零售领域类似于点餐外卖模式,或将是未来一大趋势。

于是,杨文龙开始了二次创业的旅途。2015年2月,叮当快药正式上线。此前,已有一批医药O2O企业出现,如药快好、快方送药、掌上药店等。不过,叮当快药是彼时唯一一家承诺“28分钟送到”的医药O2O企业。

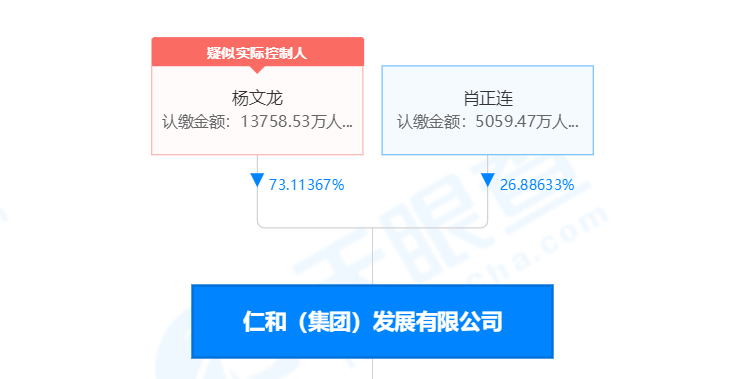

“我们正在从一车一车卖药,到一盒一盒卖药”,对于此次转型,杨文龙曾调侃道。当前,天眼查数据显示,杨文龙现任仁和集团董事长兼总经理,持股73.1137%,其余股份由妻子肖正连所有,夫妇两人掌握着集团百分之百的控制权。根据最新发布的《2021胡润百富榜》显示,杨文龙凭借125亿元的财富位列582位,在江西樟树地区富豪排第一。

7轮融资,估值超110亿

凭什么撑起一个IPO

叮当健康是做什么的?简单地说,利用公司综合的在线及线下运营,向用户提供全套实时医疗健康产品及服务,业务包括快药、在线诊疗及慢病与健康管理等。

刚开始,叮当快药走的是轻资产模式,即不开药店,而是与线下药店合作提供配送服务。但很快杨文龙发现,这种模式行不通,28分钟之内送到的承诺可能无法兑现。2016年,叮当快药开始探索自建药店的模式,在北京、上海核心城市规划布局线下智慧药房连锁店。

然而这种重资产的模式,一经推出,就受到质疑。对此,杨文龙曾回应,很多人以为自建配送团队成本高,这是误解,当配送量达到一定程度时,会比与第三方合作成本更低。

最终,这一模式取得了阶段性成效。紧接着,叮当快药为更好的触达用户,开启新的探索,在具备线上APP以及线下智慧药店的条件下,叮当快药逐步在线上、线下场景中构建起一体化服务。2020年12月,叮当快药将即时服务融入到DTP智慧药房,推出了“DTP到家服务”。

根据弗若斯特沙利文报告,按2020年收入计,叮当健康为在中国数字零售药房行业排名第三,市场份额为1.0%;按2020年收入计,叮当健康是中国实时到家数字药房行业最大的产品及服务提供商。

招股书显示,叮当健康的收入主要来自药品及医疗健康业务,以及包括营销服务、上架费的收入等其他服务。

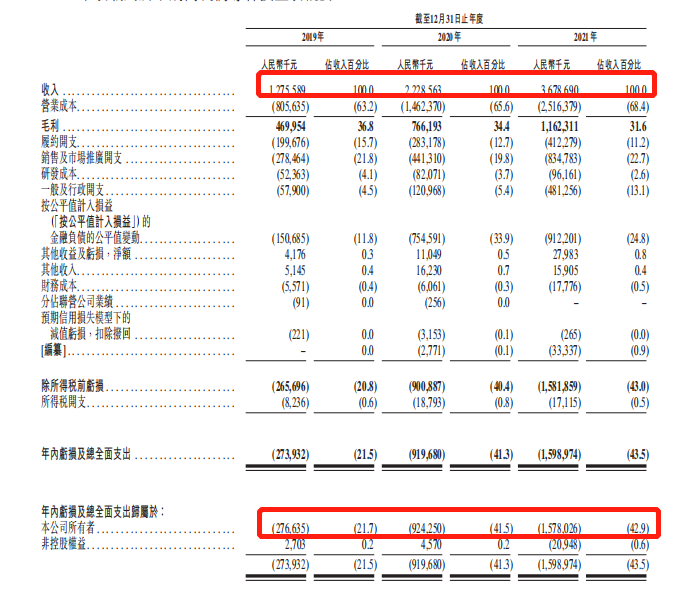

然而,叮当健康的财务数据并不漂亮。2019年、2020年以及2021年三个财年,叮当健康的营收分别为12.76亿、22.29亿和36.79亿元人民币,相应的净亏损分别为2.74亿、9.20亿和15.99亿元人民币。换言之,三年累计亏损约28亿元。

从数据中不难看出,叮当健康“增收不增利”,这和叮当健康的成本不无关系,据招股显示,2019年、2020年以及2021年,叮当健康营业成本分别为8.06亿元、14.62亿元25.16亿元,分别占同期营业收入的63.2%、65.6%、68.4%,即叮当健康的成本占比超60%。

我们把叮当健康再放在市场上看,互联网医疗江湖纷纷跑马圈地,比如用户补贴大战。叮咚健康也不例外,招股书显示,同期,公司分别向用户提供了2.08亿元、4.12亿元、7.23亿元,这又是一笔不菲的开支。

有业内人士调侃,叮当健康是含着“金钥匙”出生的。天眼查显示,成立七年来,叮当快药累计完成7轮融资,融资总金额超过30亿元,背后浮现了招银国际、TPG、泰康人寿、中金、国药中金、奥博资本、海尔医疗、盈科资本、兰馨亚洲软银中国等知名VC/PE。

最新一轮融资是去年6月,叮当快药完成2.2亿美元战略融资,由TPG亚洲基金、奥博资本、鸿为资本联合领投,璞林资本、兰馨亚洲、夏焱资本、盈科资本等投资机构跟投。据透露,该轮融资估值17.6亿美元(超110亿),意味着,叮当快药成功跻身独角兽的行列。

再看看杨文龙在公司的股份,招股书显示,叮当健康在IPO前的股东架构中,杨文龙持股60%及其子杨益斌持股40%的兴信有限公司,通过控制健兴、Excel Returns(员工奖励计划平台)分别持股21.16%、0.90%,合计持有22.06%的股份;杨文龙持股60%及其子杨潇先生持股40%的金发有限公司,通过控制健发持有22.59%的股份。

而仁和药业虽与叮当健康虽没有直接持股关系,但在外界看来,两者一直都是关联方,从招股书的表述中我们也可以窥到,仁和药业是叮当健康2018年到2021年的五大供应商之一。

此次递表,是叮当健康的第二次申请上市。若上市成功,这也是杨文龙缔造的第二个IPO。梳理发现,一路走来,叮当健康还是一步一个脚印,在医药O2O行业大热时存活下来、重资产模式转型成功、成功推出了叮当快药APP……但互联网医疗江湖风起云涌,巨头环伺,挑战一直常伴左右。

互联网医疗赶去IPO

还有戏吗?

后疫情时代,互联网医疗在港交所迎来一轮上市潮。

2021年1月,医疗大数据企业医渡科技敲响了港交所的钟声。医渡科技由85后白手起家女富豪宫如璟创立,利用自主开发的“医疗大脑”YiduCore,宫如璟带领医渡科技推出一套基于大数据和人工智能(AI)技术的医疗解决方案。这让医渡科技一再被市场看好,上市首日暴涨超165%,当日收盘市值约588亿港元,成为港股开年打新市场上的领头羊。医渡科技的开门红,打响了2021互联网医疗上市潮的第一枪。

7月,数字医疗营销服务第一股——医脉通成功挂牌港交所,这是一家专为临床医生提供专业医学信息服务的综合平台网站。创始人田立新毕业于清华大学工程物理专业,为了做好一款医学软件,田立新阅读了大量医药学书籍,最终定下以知识库为核心,围绕知识库做资讯、病例、指南、文献等的医生社区平台路径。凭借百万月活用户及六成以上精准营销解决方案的收入,医脉通成为互联网医疗赛道内少数已经实现盈利的公司,上市首日高开逾6%,随后涨幅一度扩大超19%,总市值超200亿港元。

新冠疫情让国内的互联网医疗行业吃到第一波红利,另一边,多家企业正在筹备IPO,大批互联网医疗新股将冲向港交所。

2021年4月,互联网医疗独角兽微医在港交所提交招股书。十多年前,廖杰远在家人一场痛苦的就医经历后,决定利用熟悉的IT技术,做出让老百姓挂号看病更方便的平台。于是,靠着“挂号”起家,微医在互联网背景下不断转型,发展成为一家覆盖“互联网+医疗健康”全产业链的数字健康平台。成立以来,微医先后拿下了十多轮融资,红杉中国、腾讯投资、启明创投、五源资本等多家机构参与其中。2021年2月,微医完成了超过4亿美元的Pre-IPO融资,估值近70亿美元。

然而,微医的上市之路并非一帆风顺,目前招股书已经超过6个月有效期,有媒体报道称,微医正考虑放弃传统的IPO方式,转而通过SPAC的方式上市。今年是港股市场实行SPAC上市机制的第一年,微医的上市计划再次受到大量关注。

此外,丁香园、春雨医生两大头部互联网医疗平台也在IPO门前徘徊。以医疗健康科普为主营业务的丁香园,在疫情期间收获了不小的热度。通过为用户提供健康科普、在线问诊、药品查询、就医推荐等医疗服务,丁香园成为行业少有的实现了规模化盈利的企业。2020年,拿下高瓴创投、腾讯投资等机构的5亿美元融资后,丁香园的估值已高达数百亿元。

而另一家平台春雨医生,也曾获得淡马锡、蓝驰创投、搜狗科技、贝塔斯曼亚洲投资基金等多家机构和企业的青睐。春雨医生主打症状自查和咨询医生两块业务,创始人张锐提出连接“医生、患者、医院、药/械、保险”的五芒星战略也同样备受关注。2020年,春雨医生E轮融资落地,被搁浅的上市计划再次重启。

4月19日,妙手医生的母公司圆心科技,在招股书失效后再次递表港交所。圆心科技创始人何涛曾是健一网的创始人兼CEO,在圆心科技创立前,何涛做过医药销售,当过基层医院管理者,也主导过华源大药房的互联网转型。在何涛的主导下,这一2015年才成立的公司,靠着“卖药”作为主营业务,已经以270多亿的估值成为了另一只互联网医疗领域的独角兽,旗下拥有妙手医生、圆心药房、圆心惠保等业务板块。而圆心科技身后站着的,是红杉中国、腾讯投资、启明创投、易方达、ABI资本、中银国际等多家知名机构。

截至目前,叮当健康、圆心科技、微医、智云健康等多家互联网医疗企业已递交上市申请,平安好医生等6家企业在港交所挂牌上市,除了借壳上市的阿里健康外,剩下5家IPO募资金额超510.21亿港元,平均每家IPO募资85.04亿港元。

理想很丰满,现实很骨感。站在当下港股市场看来,这些互联网医疗IPO来得似乎很不是时候。迎接他们的,可能要比我们想象得更残酷。

本文来源投资界,作者:刘福娟 杨文静,原文:https://news.pedaily.cn/202204/490608.shtml

旗下微信矩阵:

旗下微信矩阵: