持续半年多的元宇宙热潮,似乎到了一个发展的拐点。

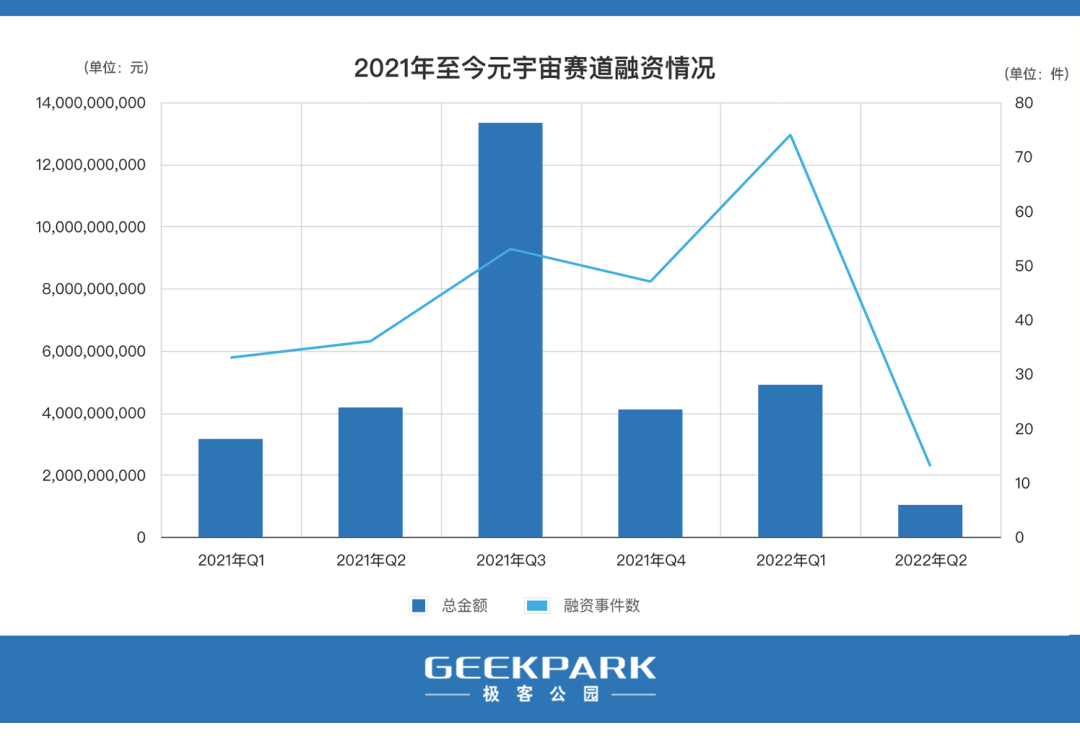

2021 年下半年以来,国内元宇宙赛道融资加速。极客公园根据公开资料梳理,2021 年 Q3 以来,元宇宙赛道一共完成 187 笔融资,融资总额超过 306 亿元。即使扣除字节跳动收购 Pico 的 90 亿元,10 个月里行业依然鲸吸近 216 亿元的融资。

然而,相比之前半年,过去两个月元宇宙赛道的融资速度出现了一定放缓,大厂出手、布局这条赛道的消息也有所减少。这很难不让人想起 2015 年、2016 年的上一波 VR/AR 热潮,在失去资本青睐后,几个月的时间 VR/AR 行业就从春天坠入寒冬。

8 个月后,这波元宇宙热,真的要退潮了吗?

01 元宇宙降温?

不少 VR/AR 领域的从业者都能感受到:进入 2022 年的第二季度,准确地说从 2021 年 3 月开始,过去半年近乎疯狂的元宇宙投资热潮,似乎有开始降温的趋势。

制作: 极客公园(注:2022 年 Q2 融资情况数据截止至 2022 年 4 月 30 日)

如上图所示,极客公园根据公开信息梳理,字节跳动 8 月底收购 Pico 后,2021 年 Q3、Q4 以及 2022 年 Q1 三个季度,国内元宇宙赛道融资事件数分别为 53 起、47 起和 74 起,相比 2021 年前两个季度(33 起和 36 起)大幅提升。

大批 2016 年前后成立,活跃于上一波 VR/AR 热潮,而在过去两年融资节奏放缓的 VR/AR 创业公司,例如小派科技、大朋 VR、众趣科技、VEER、沉浸世界、灵犀微光等,都在此期间完成新一轮融资。

但从 3 月份以来,元宇宙赛道的融资节奏开始有所放缓。极客公园统计发现,2022 年 3 月和 4 月,元宇宙赛道分别发生 22 起和 13 起融资,相比之前几个月出现了小幅度的下滑。

一位从业多年的资深从业者告诉极客公园,他也感觉最近一段时间行业的融资热有所降温。最明显的信号是:朋友圈里转发祝贺同行融资的刷屏次数,去年底和今年初往往是一周一次甚至一周几次,最近的频率已经降至一个月一两次。

与几位行业人士和投资人交流后,大家普遍认为可能的原因有三点:

年初传出互联网大厂将被限制对外投资并购,投资人对此有所担忧,出手更加谨慎。

经过几年行业大浪淘沙,活下来的优质企业不多,过去半年被投资人抢了一遍,现在没剩几个值得出手的项目。

关注元宇宙赛道的主要是美元基金,最近一段时间美元基金处境艰难,出手能力减弱。

一级市场的投资热情正在下降,由此引发的一个担忧是:元宇宙热会不会像 2016 年那样退潮?

02 这波元宇宙热,到底是怎么来的?

想要弄清楚元宇宙热潮是不是已经降温,首先要明白热度是怎么来的。

在大多数普通人的视角里,元宇宙热是二级市场元宇宙概念股的爆发。去年 9 月,受到几件行业大事的刺激,一批元宇宙概念股迎来暴涨。最疯狂的几周,一个公司只要蹭上一点元宇宙概念,就能拉上几个涨停板。

VR/AR 相关的上市公司自然是*的赢家。给 Meta 和索尼两个 VR 大厂代工的歌尔声学,几天里股价涨了超过 20%;股价跌入谷底的网易,也在两周里反弹了将近 20%。

但还处于发展早期的 VR/AR 行业,上市的公司没有几家,这也让一批蹭概念的上市公司成了*的赢家。

其中最有代表性的当属两家手游公司中青宝和汤姆猫,抛出两款打着元宇宙旗号的游戏开发计划后,中青宝的股价从 8 块一度涨到 42 块,涨幅高达 400%;汤姆猫也从 3 块涨到最高时的近 6 块,涨幅将近 100%。

股民在炒概念,真正投资行业的,是一级市场的投资人们。

上文提到,2021 年 Q3 开始,一级市场元宇宙赛道融资加速,包括字节跳动、腾讯、网易、*世界、三七互娱等互联网大厂相继出手,这也是刺激一级市场投资人涌入这一赛道的直接原因。

投资人的理由主要有两个:*,最近几年消费互联网的投资机会逐渐消失,市场缺乏一个优质的赛道吸纳投资人的资金,这也是为什么大机构纷纷转向 ToB 的产业互联网、硬科技和新消费等赛道,元宇宙作为下一代互联网生态,有足够的想象力和天花板,庞大的产业链条也意味着丰富的投资机会。

第二,元宇宙公司普遍缺少成熟的商业模式,几年内难以登陆二级市场,投完难以退出,这是投资人过去不愿碰这个赛道的原因。但互联网巨头进入这个赛道,他们对这个领域创业公司的投资并购,给投资人一个新的退出渠道。

换句话说,大厂进入这个赛道,是掀起一级市场这股热潮的直接原因,而扣动扳机的,无疑是字节跳动和腾讯。字节跳动这里不用过多赘述,而腾讯的布局实际上还要更早。

早在 2020 年,马化腾在内部信中强调,与元宇宙概念相似的「全真互联网」是下一代互联网的关键。此外对于 Pico 收购一事,行业内有传言腾讯参与了竞标,只是字节跳动开出的价码太高,腾讯觉得不值因而放弃。

这里有一个值得思考的问题是:对于字节跳动、腾讯等互联网大厂,决定开始布局 VR/AR 的真正原因是什么?

投资前沿技术,为未来十年的竞争做储备,是大厂战略投资的重要一环。从这层意义来说,相信元宇宙(或者说 VR/AR,又或者说全真互联网)是下一代互联网,是字节跳动和腾讯开始布局的根本原因。

但为什么选择 2021 年这个时间节点?实际上,腾讯很多年前就对 VR/AR 有所布局,Facebook 在 2014 年抛出 20 亿美元收购 Oculus 后,接下来的数年里,腾讯在内部组织了数个团队研发 VR 硬件、VR 游戏和 VR 社交产品,甚至还低调上线过一个 VR 社交产品 Solar VR。

当年的尝试基本都是浅尝辄止,而今天腾讯、字节跳动都在投入大量资源进入这个赛道,极客公园从多位与腾讯、字节有过交流的行业人士处了解到的信息是:Meta 的 VR 硬件出货量跨过千万台门槛,是刺激字节跳动、腾讯等大厂的直接原因。

管理学上有一个常用的词叫「飞轮效应」——为了使一个静止的轮子滚起来非常困难,一开始你需要一圈圈推,每一圈都非常费劲,但达到某个「临界点」后,飞轮的重力和冲力会成为推动力的一部分,即使你不怎么使劲,飞轮也会自己滚动,而且越滚越快。

飞轮效应常被用于形容互联网经济和平台经济。对于 Meta 和 Pico 正在打造的 VR 生态,硬件和内容就像是驱动这个产业的两个飞轮——更多的硬件保有量,意味着开发者开发一款好内容可以获得更多收益,也就愿意投入更多人力物力开发更高质量的内容;而好的内容越多,反过来会刺激更多消费者购买硬件。

但在早期,这个进程推进的非常缓慢:硬件出货量不足,导致开发者难以赚钱,不愿意投入;而缺少好内容,则导致用户缺少购买意愿,甚至老用户也在不断流失。

早期需要靠资本去推动,后期产业自己造血加速发展,VR 产业的「临界点」,数年前与多位行业头部创业者交流,大家的共识是:年出货 1000 万台高端 VR 设备,会成为行业发展的拐点。

而在 2015 年至 2018 年,Oculus 推出 Quest 之前,索尼 PSVR+HTC Vive+Oculus Rift+其他品牌的总出货量也就在百万台上下,每年的增幅也不高,这也是为什么国内或者海外其他大厂前几年不愿在 VR/AR 赛道投钱投人的原因。

但 Oculus Quest 的出现,加上疫情的推动,高端 VR 硬件产品的出货量开始大幅攀升。根据 SuperData 的数据,2019 年高端 VR 硬件的出货量接近 300 万台,2020 年由于 PSVR 销量下滑、Oculus 库存不足等原因导致总出货量提升不多,但在 2021 年随着 Oculus Quest 2 发售,仅这一款产品的总销量就达到近 1000 万台。

VR 硬件的出货量达到重要临界点,成为元宇宙行业发展的拐点。但由于 Meta 无法进入中国,导致国内 VR 市场的发展开始落后于全球市场,但这也是字节跳动、腾讯等大厂的机遇——Meta 躺平了技术的坑,教育了市场,养起来一批开发者,也就大大降低在国内投入发展的不确定性。

这也是为什么字节跳动愿意拿出真金白银,买下 Pico 这个虽然出货量只有 Meta 几十分之一,但也是国内硕果仅存的消费级 VR 硬件公司的原因。

03 VR 硬件出货量大涨,国内市场迎头赶上

了解了这波元宇宙风口的来源,我们再来谈谈到底是真热还是虚火。

今天的元宇宙,很难不让人想起 2015 年-2017 年的上一波 VR/AR 热潮。2014 年 Facebook 重金收购 Oculus 后,国内快速掀起一波 VR 热,大朋、蚁视、3Glasses、乐客等一批本土 VR 创业公司相继获得数亿元规模的融资,小米、华为、微软、网易等大厂也相继入局,还催生出了暴风这个 VR 妖股——带着 VR 概念上市后 36 连板,最高时的市值超过 400 亿元。

这股热潮不到 2 年就很快退潮,速度堪比共享单车。今天复盘来看,所有的火热都只停留在资本层面,大厂们的入局也是浅尝辄止。而之所以资本热钱没能转化为行业发展的动力,归根结底,是因为烧钱后高端 VR 硬件出货量和保有量不及预期。

VR 硬件有各种不同的产品形态,但大致也可以分为高端和低端两种。低端硬件以谷歌工程师开发的 Cardboard 为代表,早年的三星 GearVR、暴风魔镜、Oculus *代一体机 GO 都是低端 VR 产品,其特点是价格便宜、门槛较低,但画面模糊、处理器性能较差,只能玩一些粗糙的手机 VR 游戏或者看全景视频。

高端硬件的代表包括早年的 Oculus Rift、PSVR、HTC Vive,以及后面的 Oculus Quest,屏幕分辨率较高,处理器使用的是性能更强的 PC、游戏主机或者定制处理器,因此可以用来玩制作更加精良、更加逼真的 VR 内容。

2016 年 VR 行业也曾号称有千万出货量,但卖出去大多是几十块到几百块不等的低端 VR 产品,高端 VR 产品的出货量只有大约 100 万台,还有一半以上流入到了 VR 体验店等 B 端客户,除了 PSVR,真正保有在消费者手中的 VR 硬件数量非常有限。

这也是为什么上文提到的,Oculus Quest 这款高端 VR 硬件出货量达到千万级里程碑,对行业带来巨大的冲击,而国内市场能否爆发,VR 硬件的出货量和保有量才是决定性因素。

字节跳动完成对 Pico 的收购后,投入大量资源推广 VR 硬件,不论字节自家的抖音、各大电商平台,甚至春晚都能看见 Pico 的广告。

这样的推广攻势很快取得了效果。据了解,被字节跳动收购前,成立六年多的时间 Pico 总销量约为 50 万台,而根据晚点此前报道,在 2021 年一年,Pico 销量就达到 50 万台,2022 年字节给 Pico 新设立的目标,高达 100 万台。

前段时间券商流出的一份行业交流纪要称:字节跳动于今年 3 月上调了 Pico 的年度销售目标,从原来的 100 万台调升至 180 万台。上调目标主要由于一季度销量数据较好,不仅超过最初的预期,环比增速还很快。

但这一说法被字节跳动方面否认,相关负责人回复极客公园称:从业务部门反复确认,目前字节跳动并未上调 Pico 销售目标,今年(目标)仍是 100 万台。

但不论是 180 万还是 100 万,对于国内来说都是里程碑式的数字。机构预测 2022 年全球 VR 硬件出货量将达到约 1570 万台,180 万台意味着全球市场份额为 11%,100 万也有 6%。虽然相比智能手机市场(2022 年约占全球 22%)还有一定差距,但比 2019 年和 2020 年已经明显缩小。

更重要的是,字节和 Pico 的示范效应,正在吸引更多重要玩家入局,加速国内 VR/AR 行业的发展。此前腾讯收购手机厂商黑鲨,传闻已将团队的工作重心重设为 XR 硬件;华为、OV 等也在加速布局 VR/AR 硬件,一旦时机成熟,品牌、渠道、生产能力都已经成熟的手机厂商,将是 XR 硬件重要的竞争者。

销量才是硬道理,元宇宙的这波热潮,才刚刚开始。

【本文由投资界合作伙伴极客公园授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。