30岁,手握300亿,“90后”站上公募基金舞台中心位。

2020年,广发基金“90后”郑澄然以基金经理的身份,与“顶流”刘格菘搭档,共同管理广发鑫享。一年半时间,凭借对新能源、光伏的投资,他创造了140%的收益,进而成了“最懂光伏的人”。

鲜衣怒马少年,当时还未满30岁的郑澄然凭借高额收益火速“出圈”,在不到两年时间里,管理规模涨至300亿元,成为公募基金中金字塔尖的存在。

但股市向来一视同仁,年轻人在这里不会得到优待,在投资中“学费”也少不了。

截至2022年5月9日,今年以来郑澄然管理的广发鑫享下跌21.26%,同类排名56%;广发高端制造下跌26.59%,同类排名60%。而2021年新成立的广发兴诚和广发诚享自成立至今分别下跌27.56%、27.91%,今年以来也纷纷跑输大部分同类基金。

01、学霸上位

在公募基金圈里遍地都是学霸,郑澄然也不例外。

郑澄然出生于1991年,2008年进入北大就读微电子专业,并辅修经济学,之后保研攻读金融学硕士学位。从北大硕士毕业,24岁的郑澄然加入广发基金,成为一名行业研究员。

进入广发基金后,郑澄然研究大方向是电力设备与新能源,主攻子行业包括光伏、风电、电网设备等。

在通向基金经理的道路上,研究员是必然要跨过的一道坎,他们对公司进行深入研究后,将自己的研究成果报给基金经理做出辅助判断。研究增量越多,研究员就距离基金经理更进一步。

郑澄然凭借在新能源领域的扎实研究,给基金经理推荐公司时胜率较高,长时间的积累让他被广发“顶流”基金经理刘格菘留意。

彼时光伏产业已经进入各大基金公司视野,以科技为投资主线的刘格菘也在拓展新能源领域边界,同时广发基金有意培养青年一代,郑澄然拿到成为基金经理的门票。

2019年,担任研究员4年的郑澄然调任刘格菘助理,2020年5月20日,由刘格菘管理的广发鑫享公告,增聘郑澄然为基金经理。两个月后,郑澄然成为广发高端制造的基金经理(与广发研究发展部副总经理孙迪共同管理)。

初任基金经理,刘格菘对郑澄然给予了充分的信任。

2020年2季度,广发鑫享前十大持仓股更换6只,其中5只属于电力设备行业,隆基股份、通威股份和阳光电源等均被大量买入。

现在投资者对这些公司已经耳熟能详,但在当时这些公司还未成为基金抱团的*标的。在买入这些标的后,广发鑫享的季报如此解释:“2020年2季度,本基金新增弹性资产如光伏板块的配置,因为在海外重启经济、国内需求超预期的背景下,未来几个季度需求预计会持续超预期。”

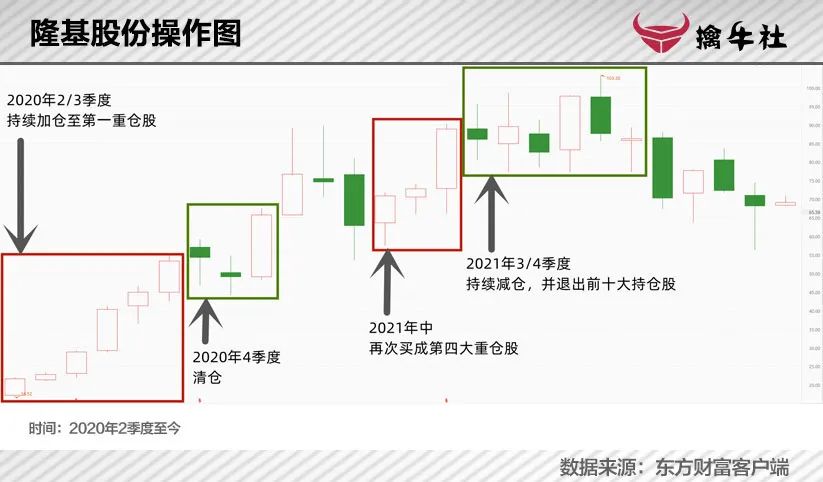

事实证明,彼时郑澄然对光伏行业判断正确。其中,隆基股份在2020年2季度被买入,并一直持有至2021年4季度。作为光伏行业的*龙头,隆基股份从郑澄然大举买入时的20元最高攀升至103元,涨幅超过400%。

同时,郑澄然参与管理的另一只基金,广发高端制造同样对光伏行业进行了重点配置,最高峰时,该基金的前十大重仓股中有6只个股属于电力设备行业,郑澄然对其中贡献不言而喻。

在这个过程中,郑澄然开始摸索自己的投资体系。郑澄然称,其投资框架是从中观行业维度出发,找供需有变化、有拐点的行业,在成长行业赚周期的钱;买的成长股要有业绩,估值也要比较合理,不会买估值贵得特别离谱的品种。

2021年,新能源板块成为资本市场最受瞩目的存在,光伏作为其中细分也成为基金经理抱团的对象,重仓光伏产业的广发鑫享和广发高端制造受益,净值飙升。从郑澄然参与管理两只基金到2021年末,广发鑫享最高涨幅140.98%,广发高端制造最高涨幅60.4%。

而郑澄然的表现得到了“老师傅”们的认可。2021年5月19日,刘格菘卸任广发鑫享基金经理;同年8月19日,孙迪卸任广发高端制造基金经理。这意味着,郑澄然开始独自面对二级市场。

02、“交学费”

没有谁的人生一帆风顺,郑澄然也一样。

刚刚参与投资的郑澄然显然还处于成长期,这类基金经理正处于对投资体系的探索期,需要频繁试错,并对体系进行完善;而且年轻的投资者在应对市场时稍显经验不足,很难准确把握A股的风格与节奏。没有形成完整投资体系也让他吃到了苦头。

年轻人想法多,是郑澄然整个投资过程中体现出的最明显特点。

2020年2季度,郑澄然认为光伏板块在未来几个季度需求会持续超预期;下一个季度就认为低估值制造行业有望获取较好的超额收益;2020年末至2021年一季度又转变成顺周期板块未来会有较好表现;2021年3季度,在光伏板块持续上涨一年以后,郑澄然又再次看好该板块,认为其是中期确定性最高的方向。

然而,在郑澄然看好某个板块时,板块已经积累了一定风险。

首先是在光伏领域的投资上,郑澄然的操作出现低位卖出,高位接回的情况。

郑澄然的投资体系中,“在成长行业赚周期的钱”是其中精华。重点在于对成长行业精准把握,在价格围绕价值波动过程中进行择时。

但在实际操作中,郑澄然也时常作出相反操作。自认为估值已经过高的股票并不高,等股价翻倍估值再上一个台阶的时候无奈继续买回。

在2020年4季报中,郑澄然表示新能源标的由于估值扩张幅度较大,透支了未来几年的上涨空间。但随着新能源公司的持续上涨,郑澄然推翻了这一番言论。2021年三季报中,郑澄然认为光伏板块是中期确定性最高的板块,继续大量配置光伏板块。

对应在操作上,2020年4季度,广发高端制造前十大持仓股中,隆基股份、通威股份、阳光电源等消失不见。

但在郑澄然卖出后,三只股票继续上涨,尤其是阳光电源。2020年三季度,阳光电源均价47.37元,等2021年2季度郑澄然将其买回时均价已经达到85.67元,3季度再加仓时均价已经达到139.9元。

另外,郑澄然在坚定看好的顺周期股票上却拿不住。

2020年4季度,郑澄然在研判顺周期板块未来表现较好的基础上买入中国神华。彼时,该公司均价17.89元,一年后,该公司均价达到20.36元时郑澄然选择卖出。但这只是小部分收益。在郑澄然卖出后,中国神华股价持续爆发,2022年4月股价最高涨至30.78元。

也就是说,即使郑澄然看好顺周期及低估值,但没有持续坚持让其错过了顺周期板块真正的主升浪。

风格转换未果,郑澄然最终回到熟悉的投资领域。截至2022年1季度末,广发鑫享的前十大持仓股中有9家公司属于电力设备行业,广发高端制造有7家公司属于电力设备行业。

当郑澄然切换回光伏行业时,其所管基金表现的一度很“抗跌”。

2021年12月至2022年2月,市场受到机构调仓的冲击,整体持续下跌,但光伏行业却没有受到太大影响。郑澄然管理的四只基金在元旦后回调10%左右,又在2月份反弹翻红,同类排名优秀。

但光伏行业已经无法像以前那样气势如虹,尤其是在业绩不及预期的形势下,光伏公司纷纷回调。2022年4月20日,阳光电源披露一季度报告,因业绩不及预期直接被按在跌停板,其他光伏公司同样受到原材料价格高企影响利润下降,资金开始撤出,郑澄然管理基金净值大幅下跌。

截至2022年5月9日,今年以来郑澄然管理的广发鑫享下跌21.26%,同类排名56%;广发高端制造下跌26.59%,同类排名60%。而2021年新成立的广发兴诚和广发诚享自成立至今分别下跌27.56%、27.91%,今年以来也纷纷跑输大部分同类基金。

03、持仓更加集中

成长行业投资和深度价值投资逻辑上具有差异性,很难有一个基金经理将两种体系十分*的融合,即便是成名已久的老将也只是择其一并贯彻执行。

深度价值投资每年难有高收益,但胜在稳健。中庚基金丘栋荣专注于自下而上挖掘公司,并严格控制估值。在2021年三季度选择重仓陕西煤业和兰花科创两只煤炭股,直到2022年一季度才卖出,*逃顶。代表基金中庚价值领航2020年、2021年、2022年分别获得26.67%、31.94%、0.82%的收益。

专注成长行业则是踏中风口之后收益扶摇直上,但景气度过去回撤同样惨烈。光伏领域名将邢军亮,持续重仓电力设备行业龙头公司不动摇,代表基金农银新能源2020年、2021年分别获得163.49%、56.2%的收益,2022年回撤25.96%。

两年时间里,郑澄然不断切换自己的选股风格,短期内对基金净值的表现确有一定帮助,但长期来看,“鱼和熊掌想要兼得”的做法需每次都踩准市场变化的节奏,这需要对A股更深刻的理解以及长时间积累经验。

不过,这仍然不影响基民对他的喜爱。

2021年1季度,以孙迪和郑澄然搭档为宣传点,广发基金公司发行广发兴诚和广发诚享两只新基金,得到了基民的热烈响应。广发兴诚A/C合计申购份额119.54亿份,广发诚享A/C合计申购份额79.23亿份。

一个季度内,广发基金凭借两只新基募资198.77亿元,郑澄然的管理规模一度超过350亿元,2022年一季度4只基金回撤均超10%,但他的在管基金规模仍有306.92亿元。一年时间不到,郑澄然成为基金市场炙手可热的基金经理,达到了很多人奋斗一生都无法达到的高度。

截至2021年末,郑澄然在管基金的投资者合计185.43万人,他们期待着这位小将未来能有优秀的表现。

然而,对于还在成长期的基金经理而言,规模骤然增长并非一件好事情。而且,规模暴增后刘格菘与孙迪相继卸任基金经理,独留郑澄然面对市场,这给年轻基金经理带来了更多压力。

值得关注的一点是,郑澄然现在持仓更加集中。

2021年三季度前,郑澄然管理的四只基金前十大持仓占基金净值比重均在70%以下,之后上升至80%以上并保持稳定。2022年一季度末时,广发高端制造、广发诚享两只基金的前十大持仓股占基金净值比重超过80%,广发兴诚的前十大持仓股占基金净值比重超过85%。而且这些基金的前十大持仓中,至少有6家公司为电力设备行业公司。

个股和行业集中度极高,其净值波动将更容易被单只股票所左右,这也是4月份以来郑澄然所管基金净值大幅下跌的症结所在。

将手中大部分资金砸向光伏。胜,投资者赚得盆满钵满,郑澄然荣誉加身;败,投资者就需要和郑澄然一起面对亏损。

投资者要审慎对待集中于某个赛道或行业的基金经理,看自己的风险承受能力是否与其相匹配。

【本文由投资界合作伙伴微信公众号:市界授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。