大股东减持仿佛一枚炸弹,一纸公告和几个数字,就能在二级市场掀起波澜。

6月27日,腾讯大股东Prosus宣布将“有序、小幅地”减持腾讯股票。消息一出,腾讯股价当日午盘开盘跳水约5%,市值蒸发超1700亿港元。虽然腾讯此后连续10个交易日回购,但截至7月12日,腾讯股价较减持当日高点累跌15.6%。

港股股王尚且如此,根基尚浅的新贵更难消解大股东减持带来的阵痛。6月30日,由于大股东们竞相“跑路”,上市仅半年的商汤科技在解禁日当天股价暴跌47%,几近腰斩。

大股东投资的目标是追求财务回报,离别在所难免。如何体面分手、从容自救,才是真正考验上市公司的关键。腾讯依靠雄厚财力连续回购,商汤则管理层集体禁售以彰显信心。

它们的选择,可以作为教科书吗?

01

求生不易

自己出钱回购和转求其他资本输血,是上市公司应对大股东抛售最常见的两种自救方式。

上市近20年来,腾讯曾多次因大股东减持、业务调整、股价低迷等原因,大手笔出手回购,而且每次都有不错的斩获。

2018年3月,腾讯大股东Prosus(该公司由Naspers拥有大多数股权)以405港元价格减持1.9亿股,套现769亿港元。腾讯当日股价应声下跌5.42%,连续两个交易日累跌10%。当年9月,面对接近腰斩的股价,腾讯开始了连续24个交易日的回购,共耗资近9亿港元。

此次减持后,Prosus承诺3年内不再出售腾讯股票。2021年4月,恰逢互联网行业寒冬,3年之期一到,腾讯再次遭遇大股东减持,股价再次腰斩。当年8月,腾讯斥资26亿港元,连续27个交易日回购。

2021年的减持,Prosus同样承诺3年之内不再出售腾讯股票。但在2022年6月27日,Prosus彻底打破3年之约,违约减持。腾讯照方抓药,只是反应更迅速,从被减持的第二天便开始回购,至今连续10个交易日回购,共耗资超30亿港元。

被抛售的腾讯,自己也曾清仓式减持过京东。

2021年末,腾讯将所持约4.57亿股京东集团A类普通股,以派息方式分配给了全体股东,持股比例由17%降至2.3%。京东当日股价大跌7%,面对市场恐慌,京东也采取了回购措施。被减持5天后,京东将2020年3月计划的20亿美元回购额提升至30亿美元。

同样财大气粗的阿里面对大股东减持,也以回购方式来对外释放信心。

2016年6月,阿里大股东软银首次减持阿里,抛售至少79亿美元的阿里股份。随后,阿里、马云及阿里合伙人从软银手中回购共计24亿美元股份。

不过,并非所有公司都像腾讯、阿里、京东一样财力雄厚,一些处于成长阶段的上市公司选择转寻其他靠山。

2019年第四季度,蔚来汽车被第三大股东高瓴资本彻底清仓。次年2月,另一大股东淡马锡也大幅减持蔚来。

很快,持续亏损、亟需融资的蔚来接过了合肥的橄榄枝,以24.1%的股权换来了70亿元投资。这笔雪中送炭的资金,让蔚来度过了风雨飘摇的危险时期。

既没有钱也找不到靠山的公司,则多少显得有些束手无策。

商汤面临大股东集体出逃,只能宣布管理层集体禁售来彰显信心。但管理层仅握有6%的股份,与早期投资人和基石手中的78%股份相比,无异于杯水车薪。因此,集体禁售难抵减持洪潮,商汤股价在一日内腰斩。

三只松鼠则在被原第二(20.61%)、第五大股东(4.22%)持续减持之际,以宣布战略升级转型来应对。但截至2022年上半年末,第五大股东已完成清仓,第二大股东所持股份降至13.57%,三只松鼠市值仅剩90亿元,较高点跌去70%,被外界戏称为“三只松鼠跌没了两只”。

上市公司要想消解资本撤离带来的阵痛,必须结合自身规模和发展节点,找到应对措施。但事实证明,告别资本不是件容易的事,腾讯、阿里、蔚来的作业,也没那么容易抄。

02

合久必分

大股东撤离的原因,通常可以归纳为常规寻求资本回报、需要资金解决自身财务问题,以及与所投公司成为直接对手等三种原因。

*种常见的股东减持原因是寻求投资回报,投资人在股价高点或持续下跌时套现离场的现象屡见不鲜。

高瓴清仓蔚来时,蔚来正位于股价低点,2019年10月一度跌至1.19美元。2020年三季度,高瓴重新买入蔚来,并于同年四季度再度清仓,彼时蔚来股价已涨至57.2美元的高点。

曾宣称美团是其投资生涯中最重要一笔投资的红杉资本掌门人沈南鹏,自2021年来已十余次减持美团,套现数百亿港元。沈南鹏在2018年美团上市时合计持有美团12.05%股权,如今仅剩2.81%。他最近一次减持美团是7月14日,减持2107万股,套现约39亿港元。

第二种股东减持的常见原因,是需要套现资金来解决自身问题。

Prosus此次减持腾讯就是为了回购自家股票。目前,Prosus市值近900亿美元,还没有所持腾讯股票(1200亿美元)价值高,形成了严重的净资产倒挂。据彭博社报道,Naspers和Prosus长期以来为所持腾讯股份比自身整个公司更值钱而“感到沮丧”,减持是缩窄这一折价幅度的最新尝试。

软银减持阿里则多少有些拿钱救命的意味。

2016年,软银首次减持阿里时便声称目的是减少公司负债,增加流动性。彼时软银投资失误,负债高达千亿美元。此后软银数次减持阿里,背景都是自己每况愈下的财务情况。2019年和2021财年,软银分别巨亏875亿美元、897.6亿美元。在此期间,软银两次减持阿里,套现超250亿美元。

投行杰富瑞在一份研报中提及,软银在2022年需要400亿~450亿美元现金,来为其私募股权投资和回购提供资金,有可能通过出售资产而非举债来筹资,减持阿里巴巴是筹资的选项之一。而抛售商汤的股东中,急需用钱的软银可能也在其中。据商汤招股书,软银持有其12%的股份。

第三种情况较为特殊,股东与所投公司的关系从昔日伯乐成为竞争对手,因此通过减持的方式划清界限。

生产智能扫地机器人的石头科技早期为小米代工起家,雷军实控的顺为资本、天津金米也是其第二和第三大股东。不过,随着自有品牌产品销售额攀升,石头科技逐渐摆脱米链,与小米成为直接对手。(详见雪豹财经社《》)

与此同时,小米也在资本层面开启了石头科技的“去小米化”。2021年3月至今,小米系多次减持石头科技,顺为和天津金米也逐渐退出大股东(持股超过5%)序列。

商场上没有永远的朋友,只有永远的利益,资本终有一日与所投公司分道扬镳。当离开背后金主的支持,企业能否靠自救走出困境?

03

自救后况

上市公司与资本分手,通常只有两种结局:一蹶不振或企稳回升。

腾讯被大股东3次减持,均未伤及根本。每次被减持后都有券商继续看多腾讯,此次也不例外。国泰君安认为,腾讯遭主要股东减持或致暂时波动,但料对基本面影响有限。光大证券则称,Prosus减持节奏较慢,资金面对腾讯冲击较为可控。

企稳回升的代表还有京东。在去年末被腾讯派息式减持时,京东当日股价跌超7%至254.7港元,到2022年1月便已回升至300港元上方。

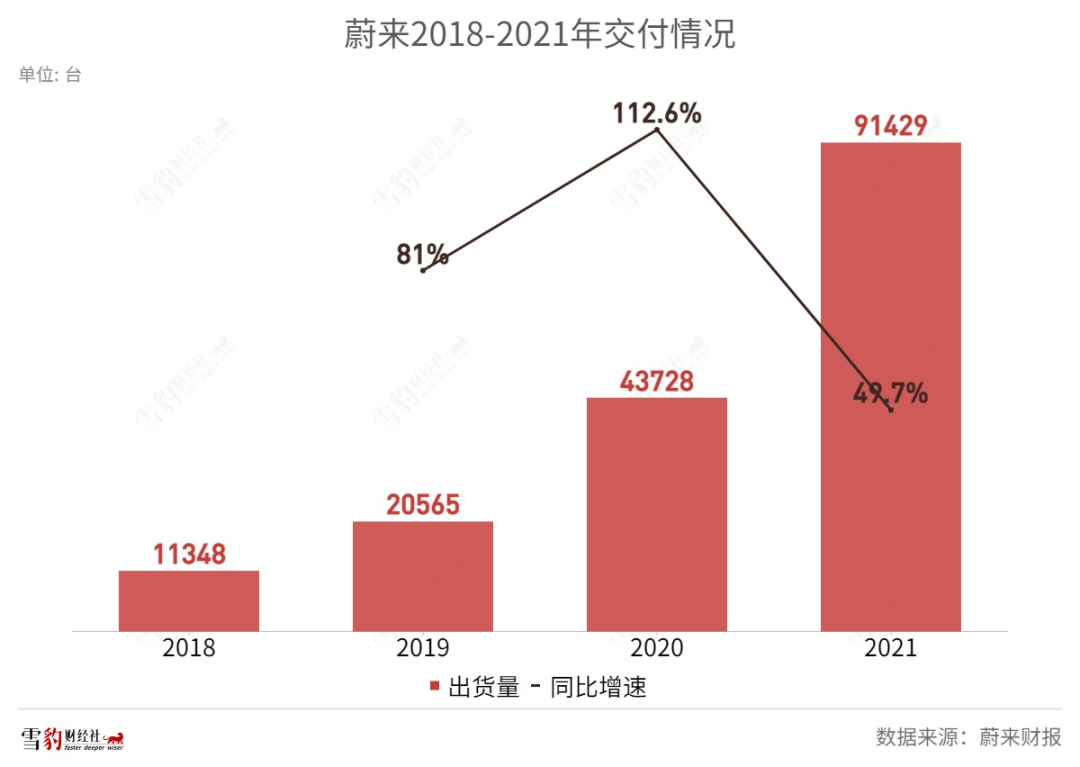

转投他人怀抱的蔚来上升势头更加迅猛。2020年2月25日,蔚来与合肥市正式签订合作框架协议,蔚来也把总部迁至合肥。当日蔚来股价上涨13.4%,此前股价一度在4美元上下徘徊,此后一路猛涨,于当年末攀升至57.2美元的高点。

当然,并非所有被减持的上市公司都能像腾讯、京东、蔚来一样重回轨道,不乏自此一蹶不振甚至日暮途穷者。

2021年6月,石头科技股价曾涨至近1500元,成为当时A股仅次于茅台的高价股。但随着大股东们频繁减持,石头科技股价一泻千里,目前仅在370元上下波动。

事实上,石头科技董监高等管理层,也加入了减持的队伍。自2021年2月初次解禁以来,石头科技的员工持股平台石头时代,以及董事万云鹏、毛国华、吴震等高管,曾多次以减持、受让等方式套现数十亿元离场。

究竟是经历风雨屹立不倒,还是受打击之后江河日下,归根到底取决于上市公司自身的健康状况。

腾讯和阿里自创办20多年来,已成长为中国互联网行业的两极,京东也已是营收数千亿的电商巨头。蔚来在得到新的资本输血后,交付量在2020年、2021年分别同比增长112.6%和49.7%,才迎来了股价飞涨。

反观商汤和石头科技等公司,自身基本面不佳,也不能给予股东信心。

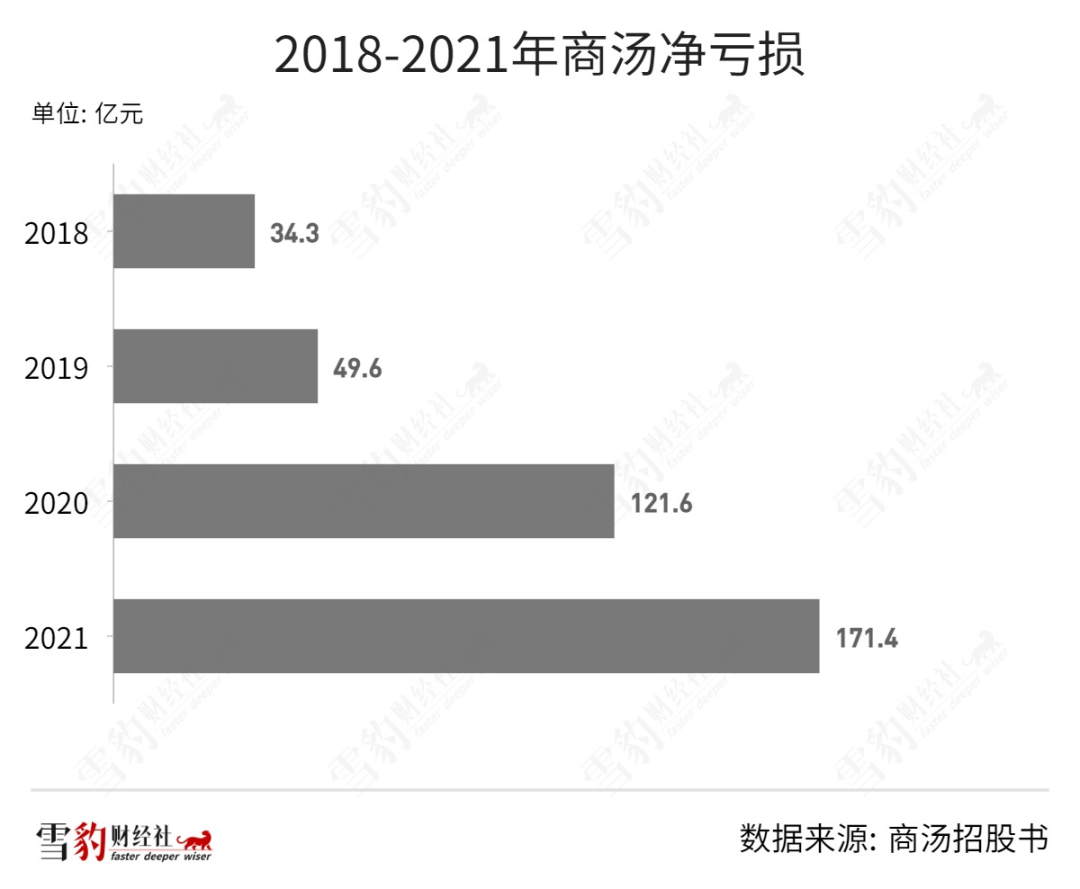

2018-2021年,商汤4年累亏377亿元。同时,商汤还有着高度依赖大客户的风险,招股书显示,2018年至2021年上半年,商汤前五大客户收入占比已从28.4%攀升至59.3%。

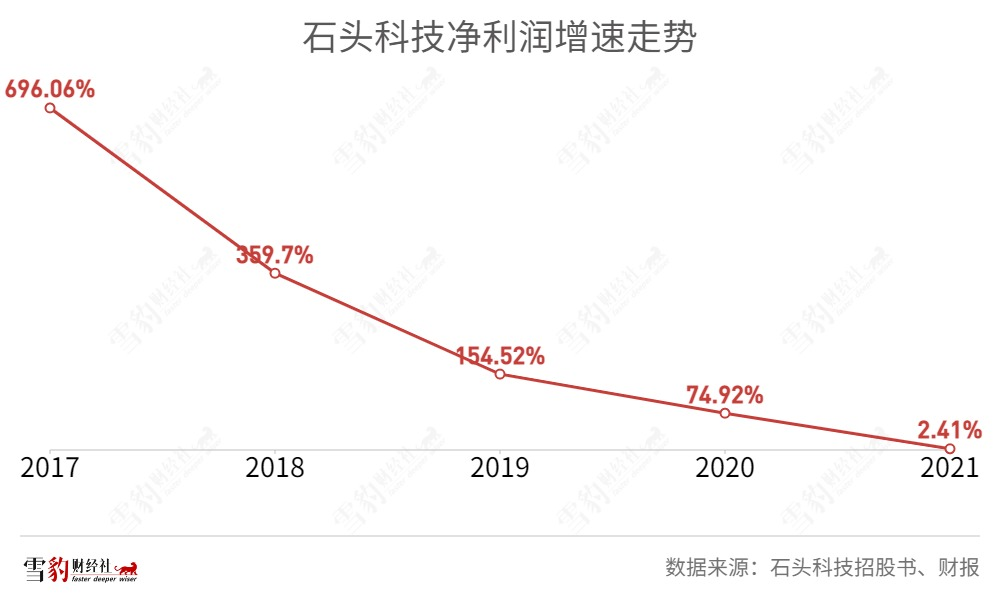

石头科技股价跌落背后,则是其净利润增速等主要指标的迅速滑落。2017-2021年,石头科技净利润增速从近700%骤降至2.41%。2022年一季度,石头科技营收同比增长22.3%至13.6亿元,净利润同比增长8.76%至3.43亿元,这两组增速数字在去年同期为82%和151%。

在完成带来投资回报的使命后,资本与企业的分离是必然的结果。对于上市公司而言,要想给市场信心,快速消解大股东抛售带来的恐慌,还需自身基本面强硬。

毕竟,靠资本输血从来不是长久之计,拥有强大的造血能力才能乘风破浪。

【本文由投资界合作伙伴微信公众号:雪豹财经社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。