最近的预制菜赛道可谓是热闹非凡,先是趣店假借预制菜热点引众怒,后被消协爆出诸多问题,热得发光的预制菜怎么了?

过去10年,国内预制菜企业注册量从不到2000家激增到近6万家。

巨大的诱惑下,让预制菜已经从一门生意,变成了一个噱头,行业内不乏一些投机者。

那么,预制菜行业到底是资本游戏还是消费大势?谁才是那个“全村的希望”?预制菜的未来在哪里?

本文一起来探究。

01

五大门派鏖战预制菜

天眼查显示,国内预制菜企业注册量激增,仅2022年上半年就有1020家新注册企业。

根据产业链的位置,“每天学点经济学”将预制菜分为五大门派,分别是:

产业链上游的农牧水产派(圣农发展、国联水产等),他们是原料供应商;

中游的专业派(味知香、聪厨等)和传统派(三全食品、安井食品等),他们在深度加工和渠道布局上更有优势;

下游的餐饮派(海底捞、太二酸菜鱼等)和新零售派(盒马等),他们是最靠近消费者的。

目前来看,预制菜五大门派由于出身不同,也是各有优劣。

“专业派”,有名气但少人气。

比如“预制菜*股”味知香、完成5轮融资的珍味小梅园。

这类企业产品SKU丰富,研发、生产能力、供应链能力较强。但问题也明显,品牌在消费者中的知名度不高,且菜系偏少,辐射范围有限。

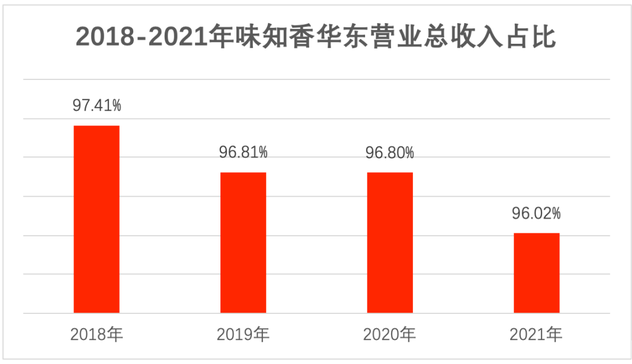

以味知香为例,虽然凭借着几十年的渠道经营在线下已形成了“1319家加盟店,经销商572家”渠道网络,但其2021年财报中却显示,华东地区收入占比 96.02%,区域性壁垒明显。

“农牧水产派”,有成本优势但依赖渠道。

比如国联水产、圣农发展等,从技术含量低的“初加工”转型做深加工预制菜。

他们处于产业链上游,有着天然的原材料成本优势;但是本身渠道优势不明显,比如国联水产就是通过扩大与盒马鲜生等电商新零售企业的合作,才实现预制菜的消费者触达。

“餐饮派”,预制菜次子难承衣钵。

海底捞、太二酸菜鱼等餐企布局预制菜较早,中国连锁经营协会数据显示,目前有超过91.6%的餐饮企业在销售预制菜。

他们有非常精准的客户需求洞察,同时品牌力强、菜品辨识度高;但大多数餐饮企业目前只将预制菜当成是增长副线,由餐厅后厨或者中央厨房生产,预制菜数量、创新投入都比较有限,很难大规模生产。

“传统派”,“早经济”的抢滩者。

安井食品财报显示,2021年其预制菜营收达14.29亿,同比增长112.4%。

不仅是安井食品,还有三全食品等很多传统速冻企业,都有预制菜的天然优势,他们牢牢霸占着预制菜早餐场景,SKU较多;但是相对创新慢,缺乏消费者洞察,会给消费者形成固有印象,觉得他们做预制菜不够专业。

“新零售派”,产业链的整合者。

预制菜在C端爆红离不开盒马这类新零售平台的助推,近场电商赛道的生鲜零售平台有前置仓、配送系统、用户基础等优势,并有与其他预制菜相关企业合作的关系,对于产业链整合具有天然优势。预制菜款式多,品类全,且有一定数量的产品是自研的。

以盒马为例,早在2020年3月,盒马就成立3R事业部,以即烹、即热、即食去定义“预制菜”,与100多家餐饮企业达成了合作,冷冻预制菜的SKU有200个左右。

2021年销售额同比增长超70%,在2022年春节销量同比增长更是高达345%

预制菜市场虽然看似一片繁荣,但是背后依然存在诸多问题。

02

预制菜行业难题仍存

对于大多数消费者而言,预制菜听的多,吃的少。

网友们对于预制菜的真实评价一般是“不得已之选”、“和外卖比没优势”、“菜品太少、选择太少”“又贵又不方便”……

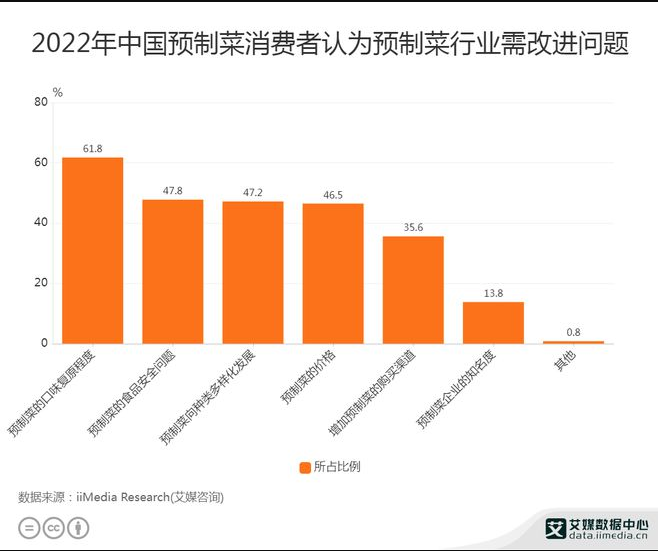

艾媒咨询调研显示,消费者认为预制菜需要改进的问题前4位分别是:口味复原、食品安全、种类多样化和价格问题。

首先是,口感复原程度。

冷冻后的米饭反生?面条不劲道容易断?肉制品口感不佳?

预制菜的商品力始终是消费者最在乎的,预制程度过高,会担心食用口感不好,预制程度太低,“手残党”用户又搞不定。

预制菜“履约”性十分重要,口感履约就是要“复原”口味,食材履约则是要求企业具有冷链配送的能力,保证食材新鲜度。

“超人测评”曾经就市面上常见的几款预制菜做了对比,就是从预制菜口感复原上给出评价,正面说明“履约性”是消费者投票的重要参考。

其次是食品安全问题。

如何保障蔬菜新鲜度?如何保障不是死鱼死鸡死鸭死猪?

预制菜安全问题主要来自两个方面:一个是企业资质,一些中小预制菜企业资质不全,加工预制菜设备不达标,安全隐患颇大;第二是存储风险,预制菜在运输和存储中,是否分门别类放置,区分冷冻、冷藏等等。

消费者因为无法知道包装背后的真实情况,所以对预制菜并不十分热情。

第三,预制菜产品同质化严重。

和西餐不同,中餐饮食结构复杂,区域性特征明显,品类单一的预制菜很难满足消费者多元化的需求。

对大部分预制菜企业而言,选择消费者接收度较高的品类开发更保险。

在电商平台上,销量*的都是酸菜鱼、小酥肉、小龙虾、红烧肉等。背后的原因也很简单,这些重口味的大菜对新鲜度要求不高,而且符合大众对于荤菜大菜的味蕾喜好。

年轻人对餐饮十分挑剔,虽然预制菜方便快捷,但如果性价比不能符合他们的预期,也不会买账。

第四,预制菜没有价格优势。

市面常见的荤菜预制菜定价基本在30-50元之间,比普通外卖要高,而一些大菜、硬菜的售价甚至接近百元,这和餐厅堂食的人均消费水平相差无几。

外卖行业经过几年的优化,价格、服务、品质都有较大改观;而餐饮堂食的“卷”早就十分激烈,99团3人餐比比皆是,这样一来,预制菜的定位就比较尴尬。

基于这样的行业痛点,有些预制菜玩家将自身产品线开辟出即食、即热、即烹三类,不仅让消费者选择更有梯度,也让企业立于一个更好的发展起点。

03

预制菜需要破局者

预制菜万亿赛道的蓝图实在吸引人。

但风口之下,谁能在预制菜赛道站稳脚跟?谁又能在鏖战中突围?

我们认为企业们有两个难关,四个问题要解决。

*个难关,让用户真正接受“预制菜”。

首先,在食材的保鲜上,预制菜需要通过冷链保持菜品新鲜度,而且冷链从原料产地、到工厂完成加工再到产品运输储存贯穿始终。

比如盒马针对生鲜商品就有一套强标准,“日日鲜”的肉菜蛋奶,要前一天生产,凌晨到店,当天卖完;在辽宁大连捕捞的生蚝,为了保持鲜活,要一路“养”进内陆门店。

而口味的复原则需要技术的加持。盒马的预制虾标准中,就包括了15个环节、34项参数,对虾钳重量甚至也有明确规定,被供应商戏称为“最严标准”。

为了保证加热后的口感复原,盒马会将炸过的虾迅速浸液降温,保证肉质紧实,液氮冷冻的技术还会迅速锁鲜。

其次,解决食品安全和健康问题。

要解决预制菜的食安健康难题,严格的智能化管理能从根本上解决问题。

比如在盒马的央厨工厂,工人们进入车间需要五道程序、三层过滤,空气净化度达到十万级,堪比外科手术室;智能化工厂中能实时记录预制菜从原料、分切、上料、油炸、包装、运输等每个环节。产品万一出了问题,也能精准溯源,快速找出问题。

国联水产也早在2019年就建立了智能化工厂,提升了品控水平,完成了从水产基础加工到“中央厨房”的转型。

第三, 从大单品突围做出差异化。

目前预制菜市场,很少有企业能做到大而全,反而是细分品类黑马更多。

一旦做出核心产品,就能破圈,形成品牌辨识度和市场占有率。

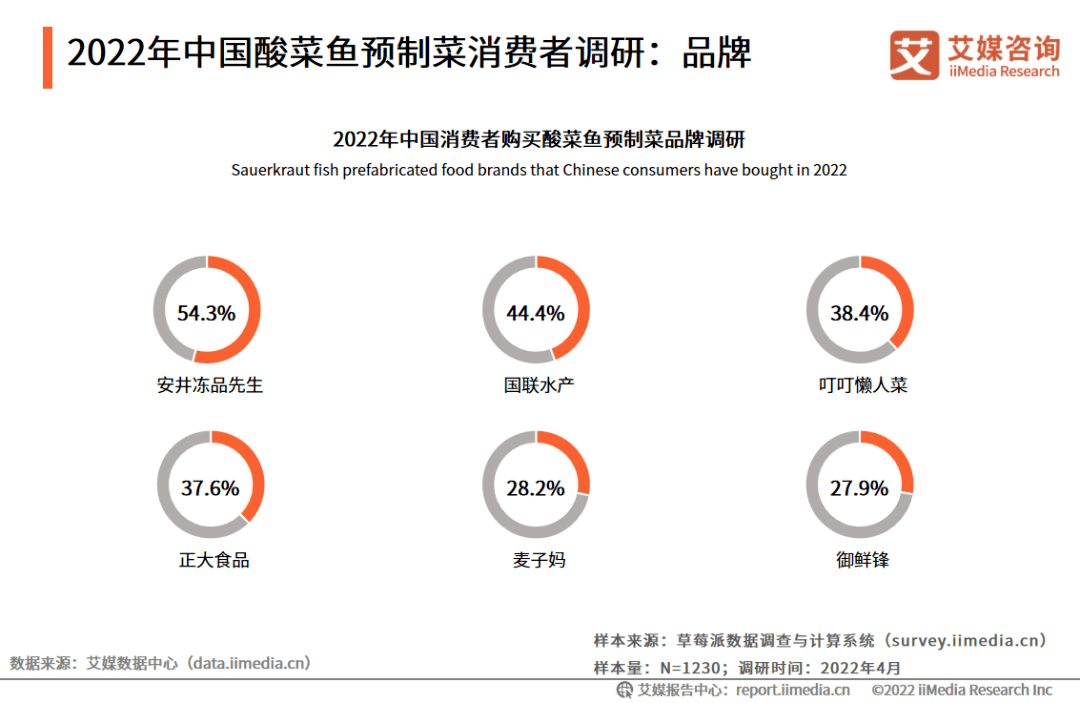

比如酸菜鱼就是预制菜的爆款大单品。

2021年酸菜鱼预制菜国内市场已达到5.9亿,预计2025年将上升到16.9亿。

而深挖酸菜鱼的品牌也不少,在消费者品牌调研中,占领消费者心智的品牌既有供应链上游的国联水产、御鲜锋,也有中游的安井、正大这样的速冻食品品牌,还有下游的叮叮懒人菜、麦子妈。

同样火爆的大单品还有小龙虾。

2022年5月,盒马“加油虾”销售额同比增长200%,海底捞小龙虾预制菜全国日销量2.5万份,信良记在今年618销量较2021年同期增长50.46%。

大单品固然能出圈,但如何满足消费者多元化的需求,才是大单品后预制菜复购的关键。

这一点,直接面对消费者的新零售更有优势。例如盒马3R,一年就能推出2500多个预制菜新品,再不断测试淘汰最后留下爆品。

第二个难关,预制菜企业的规模化问题。

企业面临的问题首先就是供应链问题。

预制菜在生产、运输、仓储、物流等各环节中对温度要求很严格,不仅要建立高频、高效的冷链仓配系统,还要有一整套的控温、恒温、测温监控。

这不仅需要钱,也需要时间力。它取决于过去几年企业在供应链上的布局。

比如国联水产这样的传统原料供应商,供应链优势是核心竞争力,可以通过供应链实现规模化生产。

而盒马这样的新零售平台,不仅早就开始布局供应链,更是在成都、武汉建立了两个10万平米的供应链中心,还计划在全国建设8个供应链中心,打造中国*的一张全温层冷链物流网络,妥妥的冷链物流最强*。

综上所述,不管是预制菜还是半成本,因其非标准、易损耗的特点,需要从业者兼顾研发、生产、物流、成本效率以及最后一公里触达等多个环节。

这样一个高门槛的行业,并不是“有钱就可以任性”的生意,靠着补贴烧钱,资本运作只有死路一条。

目前看来,具备渠道、物流、生产一体化优势的盒马,靠着积累多年物流经验,以及直面消费者的快速研发能力,有望成为这个赛道的头号玩家。

其次,具有上游成本优势、制造优势的养殖者、以及餐饮企业,还需花大力气巩固商品力,横向孵化新品类,借助一个又一个的爆款,进行突围。

至于那些玩资本、抢噱头的投机者,退潮后,自然见分晓。

洗牌将很快到来。

【本文由投资界合作伙伴微信公众号:每天学点经济学授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。