风水轮流转,从2020年起经营业绩和股价都表现优异的新能源,在过去一年多,却对投资人似乎不太“友好”。电新(电力与新能源)被称为“电旧”,光伏被称为“光输”。起因当然是相关公司股价大涨后估值过高,而需要时间消化。

但是,放眼来看,整个行业也并非同样“萧条”。万花丛中一点红,动人春色不须多。电池领域,一堆堆资金涌入,涌现出了一朵朵大小浪花。电池,真的就这么香?

TOPCON:转型*

2021年,就在电动车行业也势头正旺时,海南钧达汽车饰件公司却准备转型。公司终止了2020年发起的扩大汽车产业园的增发方案,以14.6亿的价格收购了上饶捷泰新能源公司(前身为展宇新能源)51%股权,对应估值29亿元。随后又通过对汽车资产出售、捷泰后续股权收购,从而完成了“脱车向光”,成为单一主业的光伏电池厂。

捷泰公司电池业务设立于2010年,在2018年时位列行业第三,更重要的是,公司在2021年率先发力TOPCon。彼时,PERC电池依然是行业主力占85%以上,而包括TOPCon的N型电池份额仅为 3%左右,行业空间广阔。

在硅料价格高企、电池企业盈亏压力山大的2021、2022年,作为独立电池厂商的钧达股份,依靠客户关系、TOPCon的布局,迎来业绩爆发。2022年,捷泰科技实现营业收入约120亿元,同比增长约120%;净利润约7.2亿元,同比增长约220%。

而回报给钧达和捷泰新能源各股东方的,是股价从2021年起,两年10倍。在这其中,颇具“点石成金”的是苏泊尔集团。

苏泊尔集团在2020年6月以4.2亿元收购了捷泰15%股权,对应估值28亿元;又在5个月后,用3亿元从钧达股份控股股东手里收购了15%的股份(不考虑减持粗略计算,增值30亿元)。随后,上市公司钧达股份,也有了对捷泰科技的收购,这其中,也许少不了苏泊尔的穿针引线。

钧达股份TOPCon量产的财富效应,吸引了一批跨界而来的选手。2022年1月,玩具公司沐邦高科公告,拟48亿元建设10GW TOPCon电池;8月,乳制品公司皇氏集团公告,拟100亿元投建20GW TOPCon电池。今年2月,珠宝公司明牌珠宝也宣布100亿元入局TOPCon。

动辄百亿投资跨界电池,这气势,有种电商“百亿补贴”的恍惚。

钙钛矿:不看估值?

前段时间,某券商晚上十一点半的电话会议,引起了一些讨论。基本没有什么产业会一夜之间发生变化,但在大A轮动的小电扇里,投资机会可能错过一天就会不同。所以,卷也有卷的道理和无奈。

而电话会议正是关于光伏电池的新一代技术钙钛矿。无论PERC、TOPCon、IBC等等技术,依然是晶硅体系,转换效率有天花板。而钙钛矿则优势显著,当前主流的晶硅单结电池理论极限效率为29.7%,而单结钙钛矿电池的极限效率可达到33%左右,钙钛矿叠层电池可达44%以上。

同时,钙钛矿原材料丰富、合成容易,生产工艺流程大幅缩短,而且柔性很好,适合薄膜形态,未来在BIPV领域利用空间也比较大。

更为重要的是,钙钛矿也是“0-1”,目前仅仅是MW级中试线阶段,还需要到GW级才能继续验证技术规模化商业的可行性。因此,属于朦胧美阶段。而产业技术跨越的难点、价值点,在于设备端。

钙钛矿自然也吸引了不少创业者、跨界者。比如汽车零部件公司奥联电子在2022年12月就发布公告,进军钙钛矿设备线。

虽然是挖了团队重新起炉,钙钛矿和原业务之间也差异巨大,但同样是汽车转型,不免令人想到钧达股份的“壮举”。因此,市场也给予了“热情”,投资者推动着股价上涨、轻松翻倍。

但业务落地状况实在还尚早,因而也被交易所问询;而分析师在讲解钙钛矿行业时,也只能无奈地表示:(这个公司)“不看估值”。与此对应的是,一级市场钙钛矿项目估值也是不断提升。

钙钛矿的热情,让去年很风光的异质结HJT电池技术颇为尴尬。论落地,商业成熟度比不过TOPCon;论想象力,空间和新鲜度又不如钙钛矿。去年转型HJT的公司,股价也确实没落多了。

不过,钙钛矿并不全是PPT概念,产业也确实走在了世界前列。比如在技术难度*的钙钛矿层制备领域,我国设备公司上海德沪涂膜的市占率就达到了70%,超越了日本设备商东丽公司。

只是,和一二级市场的兴奋相比,产业界就相对冷静多了,“虽然钙钛矿技术我们走在了世界前列,但少点浮躁、多点冷静,对产业更好”,“什么2023年就有GW级量产的消息,根本不要信”。

动力电池:固态、钠、4680轮番上

2021年1月11日,小光棍节的日子,国内动力电池隔膜龙头恩捷股份,突然来了个跌停。原因是蔚来汽车宣布将部分采用固态电池。

当前动力电池领域,液态电解质的锂离子电池依然占*主流,但经过三十余年发展,已经高度成熟,也逼近了能量密度理论上限,因此必须做出改变。

电解液则成了最短的那一块木板:热稳定性差,正负极为了配合它不能使劲堆高能量;质量占比大但不提供容量,拉低电池能量密度。因此,电解液需要改变。而从液态切换为固态,好处就多多了:

热稳定性优良,安全性好,为其他材料的升级提供空间,电池能量密度也会提高。比如,液态电解质锂电池的理论能量密度不超过350Wh/kg,但固态电池则可达400Wh-500Wh/kg乃至更高。

固态电池因为电解质形态发生变化,也就不再需要目前电池的隔膜,隔膜公司的股东们,自然也就慌了。

事后来看,当时只是虚惊一场的“狼来了”,产业落地为时尚早、恩捷股份也就随之再创新高。但2021年,赣锋锂业和东风汽车合作的搭载固态电池的风神E70在江西完成交付;2023年初,赣锋锂业又宣布和塞力斯合作,发布搭载半固态电池的SUV。

这一次,恩捷股份倒没有因为这个消息大跌,反而是陷在下游需求萎缩和烟草传闻中。也许狼来了喊多了,大家就不怕了。但固态电池的狼,还没有真正来的时候,钠离子电池,倒先热闹了。

钠电池与锂电池几乎同时起步,但由于能量密度较低、负极材料有技术瓶颈(硬碳、软碳均以日本企业为主,价格贵),因此,商业化进度慢于锂电池。但随着锂矿价格高涨,钠电池性价比就体现出来了,材料成本可以降低30%-40%。于是,中科海纳、众钠能源、宁德时代,都相继加大研发力度。

这么好的生意,当然也少不了跨界者。做印制电路板的传艺科技,就发布了钠电池计划,2022年中试还没完成股价就先迎来7个涨停。果真是,“总把新桃换旧符”。而当市场对钠离子规模兴奋时,产业却又低调提醒,目前先从低速两轮车做起,随后聚焦储能。锂电池的动力地位,丝毫未能撼动。

而要挑战现在锂电池动力地位,还得属于拥有强大主角光环的特斯拉。马斯克今年1月下旬就又重提了4680电池,将投资36亿美元以上,建两个工厂,其中一个为4680电池,规划年产能达100GWh,并应用于储能领域。

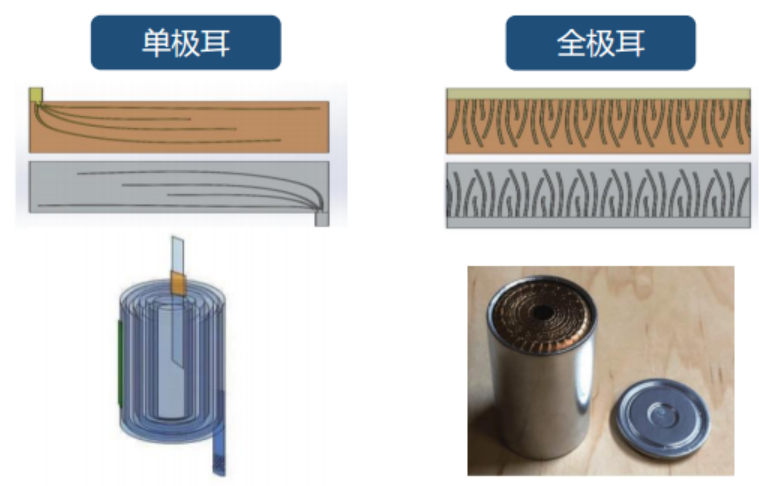

4680电池是直径为46mm,高度为80mm的新一代圆柱电池,相比于此前应用较多的2170圆柱电池。*变化在于极耳全面增加,因而尺寸越来越大也越来越强、成本反而更低。而推动降本的,离不开国内激光焊接、极耳切割等设备公司的出力,以及未来同行之间的内卷。比如激光设备,特斯拉就要加大供应商数量。

4680极耳变化,中航证券

不知道是不是特斯拉主角光环太强大,这一次,还未看到有公司公告,要跨界到4680电池。

创新和血条

电池为什么这么香?一个最直接的原因就是,宁德时代在动力电池领域、爱旭隆基等在光伏电池领域,都迎来了一波高速成长,不只是业务,更是市值。发财致富标杆,当然有明星效应。

另一方面,电池,是制造属性叠加材料属性。前者拼的是规模、成本;后者拼的是不断研发。只要找到新的材料,就有机会替代存量产品。

在2020年新消费浪潮中有一句话,就是所有品类都值得用新零售再做一遍。而如果套用在电池领域,就是“存量市场够大、技术迭代够快、存在不可能三角的”都值得再来一遍。

虽然特斯拉用*性原理造车,但在电池领域,通常很难同时满足“能量密度、安全、成本”三个要求。因此,不同场景就有不同需求,以及适应的技术。而广大的下游也是各种技术试错的温床。比如光伏领域,百GW的装机量,分一点点给新技术应用,都可以促进后者实现显著跨越。

而各种跨界,也是有利有弊。一方面,小公司更有冲劲去尝试具备突变的技术、产品,而大公司则会寻求更加稳定的渐变、从而拖缓创新进程。

但另一方面,电池毕竟也有制造属性,对工艺要求高,而目前的大厂也都会有相应技术储备,又有客户、规模,很容易实现量产的“后发式碾压”。小公司创新式试错,也要考虑自身血条厚度。

要谨防纯PPT式的公司、也要谨慎那些真出了钱,但没赶上趟的亏本公司。电池虽香,但不要贪杯。

但总归而言,每一个0到1的突破,都是精彩也值得关注的。年轻人不气盛,还叫年轻人吗?创新不兴奋,还能实现创新吗?

【本文由投资界合作伙伴远川科技评论授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。