投资界获悉,欧洲资管规模最大VC母基金之一的Galdana Ventures第三期旗舰基金近期已成功募集了超过6.5亿美元,并将于今年8月份完成关闭。届时,Galdana Ventures的资产管理规模将超18亿美元(约合人民币120亿元)。

总部位于西班牙巴塞罗那,Galdana Ventures是另类资产投资管理公司AltamarCAM Partners集团旗下的风险投资平台。自2015年成立以来,一直致力于投资全球杰出的VC基金及相关项目,中国市场则是其布局的重点之一。目前为止,Galdana Ventures已投资了超过35家中国基金,收获了如快手、拼多多、美团点评、京东健康、蔚来汽车等超40家中国上市公司。

“从成立的第一天开始,我们就非常看好中国市场。2023年,Galdana将继续加注中国最优秀的风险投资基金。”Galdana Ventures向投资界强调。现在,这支欧洲VC母基金正手握充足弹药奔向中国,无疑给美元VC带来一缕振奋。

刚募了6.5亿美元

他们投过超35家中国GP

对于大多数中国VC/PE而言,Galdana Ventures或许还是一个陌生的名字。

我们先介绍下它的母公司AltamarCAM。这是一家在私募领域欧洲领先的投资管理公司,由1998年创立的CAM Private Equity与2004年成立的Altamar Capital Partners于2021年合并而成。目前AltamarCAM主要为保险公司、养老基金和金融机构等机构投资者以及高净值私人客户提供在非公开市场投资的机会,包括私募股权、风险投资、生命科学、实物资产(房地产和基础设施)及私人债务/信贷,投资领域包括基金投资、老股投资和直投等。

时至今日,AltamarCAM已坐拥约170亿欧元的投资者承诺资产,是欧洲最大的另类投资管理公司之一。而Galdana Ventures便是集团旗下的风险投资平台,2015年成立至今参与投资的公司超过3500家,全球超30%的独角兽背后都拥有Galdana Ventures的投资。

这一次官宣募资的是Galdana Ventures第三只旗舰基金。投资界获悉更多细节——2021年6月,Galdana Ventures开始启动了其新基金的募资工作,目前已经募集到超过6.5亿美元,预计将在今年8月份完成关闭,最终规模预计将超过7亿美元。届时,Galdana Ventures的资产管理规模将超过18亿美元。

从左至右,Javier Rubió,Didac Lee,Marcel Rafart,José Luis Molina,Miguel Zurita和Roque Velasco

“这一次除了得到之前LP的大力支持,Galdana III也收获了许多新LP。”Galdana Ventures首席执行官Marcel Rafart告诉投资界,Galdana的LP非常多元化且分散化,包括保险公司、养老保险、基金会、家族办公室、高净值人群和私人银行客户等,他们大部分都来自于欧洲和拉丁美洲,同时也有少部分来自亚洲。

募到了弹药,这家欧洲母基金将如何投?按照Galdana Ventures的说法,其一直专注于投资在被超额认购的各个地区最好的风险投资机构。具体而言,Galdana III将均衡地配置在早期机构、初步成长期机构以及成长期机构。在此基础上,该基金的大部分资金将主要投向Galdana II中投过的风险投资机构,这一比例将达到95%。从地区层面来看,60%的资金将投在美国、20%在欧洲和以色列,剩下的20%则在亚洲。

其中,中国是亚洲市场布局的重中之重。首席执行官Marcel Rafart向投资界透露,到目前为止,Galdana Ventures已出手超过35家中国基金,包含了早期基金和成长期基金。这些中国VC基金为Galdana Ventures带来了超过40个IPO。

2023年,这家欧洲VC母基金将一如既往地看多中国,继续加注中国最优秀的VC基金。这源于在中国重新开放和最近市场上公布的一些积极的经济数据后,投资者对今年中国经济预期变得更加乐观。正如Marcel Rafart所言,数字革命将继续对当今社会和经济产生结构性的影响,在私募市场中,风险投资是最有可能从中受益的资产类别,“与去年相比,我们预计今年中国市场上将诞生更多IPO及并购等退出案例,并且整体投资速度也会远高于去年”。

与此同时,针对想要开发海外LP的中国GP,Galdana Ventures也给到了一些建议。其一,欧美地区的LP对大部分的中国风险投资机构并不了解,因此中国GP需要有一个明确的市场开拓方案,从而逐渐取得海外LP的信任。“我们发现如果该GP有一个好的IR团队,可以非常有效地帮助和推动双方的沟通。”Marcel Rafart说。

当然,投资表现和其波动性也是海外LP评估GP的重要因素之一。Marcel Rafart提到,很多时候,他们会把中国投资机构的业绩表现与欧美其他基金公司进行比较。因此,中国GP的业绩必须要具有全球性的竞争力,才能真正从海外LP那里得到长期的资金支持。

这一年,美元募资静悄悄

回望2022年,VC/PE江湖的寒意大家深有体会,尤其是美元基金。

这一年已经鲜少看到主流美元机构LP出资国内基金。“大多数美元LP已经3年没有来过中国。”启明创投创始主管合伙人邝子平此前发文强调,基金融资环境处于凛冬。

他进一步提到,美元LP对中国经济、政策环境的忧虑相比过往大大增加,他们开始发问“这里是否仍然适合投资”这样的根本性问题,而过去20年,其投资判断主要取决于选行业、选阶段、选团队等因素。

上海一家投资机构的合伙人对此感同身受。去年他曾为了筹集新基金飞过一趟美国见LP,但与前几年的热情态度相反,美元LP表现十分谨慎,最终他颗粒无收,无奈而归。更多美元基金陷入募资艰难的境地,“美元LP不愿意见我们了”,有的在中国可能已经是最后一期。

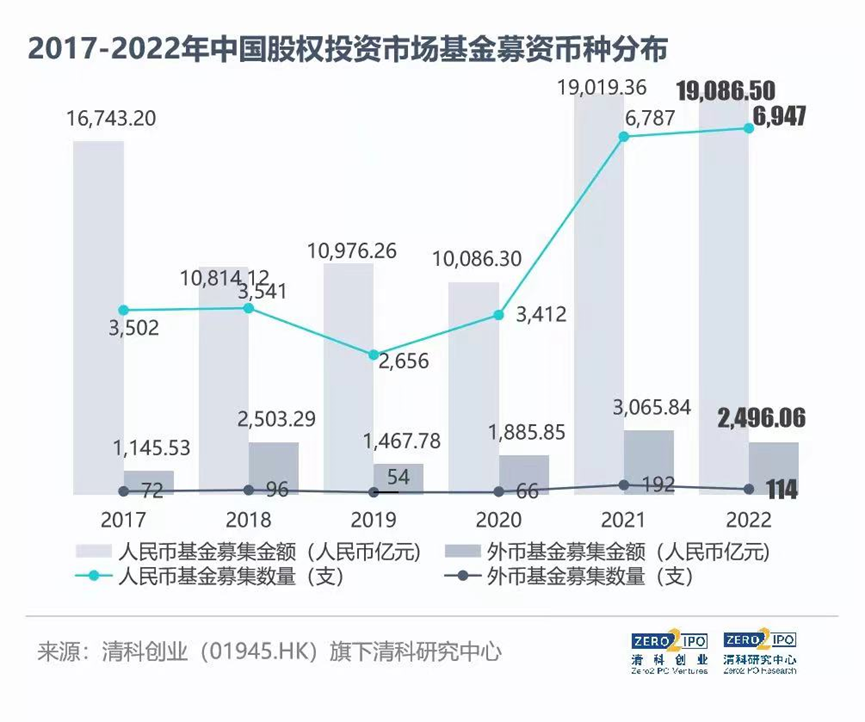

清科研究中心报告也显示,2022年股权投资市场新募外币基金共计114支,同比下降40.6%,第三季度多家头部机构的新一期美元基金陆续关账后,第四季度新募外币基金数量再度回落至较低水平。而在少数大额美元基金的拉动下,2022年外币基金的募资总规模达到2496.06亿元人民币,同比下降18.6%。就当前形势来看,外币基金募资节奏整体持续放缓,未来仍存在较大的不确定性。

募资步伐停滞,进一步导致美元基金在投资上促襟见肘。2022年,中国股权投资市场外币投资数量1003起,投资额超1600亿,分别下降了45.4%、67.8%。这是美元基金20多年来投资额下降幅度最大的一年。

退出端的冰冷也让人印象深刻。过去一年,中概股跌出基本面使得VC/PE揪心不已,美股IPO更是呈现断崖式下降,大大影响到了一级市场尤其是美元基金的信心。须知道,IPO是一级市场重要的退出渠道,但由于退出无门,美元基金陷入了募不到钱、没钱投的尴尬循环。

于是在这样充满不确定性的一年,我们听到了各种声音:美元基金整组优化、关停办公室;美元VC大佬甚至一度公开放话“躺平”等等。曾几何时,美元基金一直是中国风险投资的主力,它们几乎包揽了互联网时代所有明星项目,小米、美团、拼多多、哔哩哔哩、蔚小理.....这些IPO缔造了不少美元基金的回报神话。

但随着美元LP谨慎,美元基金集体沉寂,中国VC/PE市场迎来人民币基金投硬科技为主流的时代。我们也看到过去十年首次出现的一幕——人民币基金平均账面回报倍数超过了美元基金。从曲线上来看,人民币基金的回报一路上升,而美元基金最近这两三年在往下走。

一场始于募资的淘汰赛正悄无声息地进行着。

VC/PE开始集体去中东

这一幕正在发生微妙变化。

不久前,GGV纪源资本全球管理合伙人符绩勋撰文分享了对2023年的预测与判断。美元基金在地缘政治影响下开辟的募资新地图浮现——在美国本土LP锐减后,来自中东、欧洲和东南亚等地的LP,资金比例正在提升。

符绩勋回忆,2022年年中给自己安排了一趟为期数月、跨越北美洲、亚洲的异国出差。目的显而易见——见LP。他先去了加拿大、与美国,在那里停留了一个月,后又回到新加坡;8月底的时候,他去到了中东。

总结这一趟全球出差之旅的收获,符绩勋将“中东”列为其中之一。“我的一个感受是,中东国家不会旗帜鲜明地选择站队,这里的人民对中国的态度还是比较友好的。”符绩勋说,中东国家富裕的同时,也很愿意花钱去投资未来。这些国家有太多的资金,它们愿意为未来去买单,甚至只是为了一个愿景而买单,去做一些看似很神奇的事情。

数字上来看,在全球创投市场整体节奏放缓的当下,中东“金主”依旧出手阔绰。根据主权财富基金的数据显示,截至2022年,中东主权财富基金的资产管理规模总额高达3.64万亿美元,占全球主权财富基金总额的1/3。中东主权基金在2022年的投资支出接近890亿美元,是上一年的两倍。

尤其在国际地缘政治摩擦下,中东富豪们也在开拓更多的市场,不再完全聚焦欧美市场。搭乘“一带一路”的东风,大量资金在中国与中东两片区域间流动。过去一年,的确有不少中国GP跑到中东去募资,并且募到了一笔钱,包括红杉中国、凯辉基金等在华活跃的投资机构陆续官宣了大额基金募集,身后都不约而同地浮现了中东LP的身影。

古老而神秘的中东,被普遍认为是美国本土LP最优的替代方。北京一家知名创投机构的老大也曾谈到,由于地缘政治的影响,美元基金遭受了周期性的挑战。相对而言因受外部影响较小,中东和东南亚地区的主权基金对中国比较友好,而且历史上配置相对也比较低,或许将在未来国内的美元基金募资行为中成为重要的来源。

进入2023年,中东LP与中国的接触更为密切。1月8日,深圳福田区首次引入了沙特阿拉伯主权基金,在境内成立蓝海太库(深圳)私募股权投资基金有限公司,首支基金规模超10亿美元,将入驻深圳香蜜湖国际风投创投街区。

上周,中国香港特区行政长官李家超带领政府代表、商界以及专业人士等超过30人赶赴中东,包括沙特及阿联酋等地,同时也为全球最赚钱的公司沙特国家石油Aramco赴港上市铺路。几乎同一时间,中金公司也与沙特阿拉伯投资部签署了加强双边资本与投资合作的谅解备忘录。

“一二级都在找中东资金。”开年就有一位投资人如是感叹。

如今,随着过去一段时间疫情政策的放开,中国的生产供应等各方面的流动性都在愈加活跃,对经济影响的市场因素也在慢慢有所改变。中国经济进一步迎来复苏,美元LP似乎也开始松动,好比上周官宣募资的Monolith砺思资本,身后也出现了多家美元LP的身影。

2023年会变好吗?符绩勋谈道:“尽管过去的一年很多人有相对悲观的情绪,但拉长时间去看,我个人仍然持非常乐观的态度。”正如这几天,美元基金忙碌的一幕又回来了。

本文来源投资界,作者:周佳丽,原文:https://news.pedaily.cn/202302/508235.shtml