传统药企集体出海,Biotech们去哪儿了?

2023年一开年,在经历一轮景气度热遇冷的切换之后,传统大药厂和新兴Biotech似乎都开启了新一轮的交替换挡:不少小型创新药公司开始收缩研发管线、并趁着当下融资回暖储备更多现金,倒是国内一些大的制药公司,反而频频出手,开始了一些加速扩张的脚步。

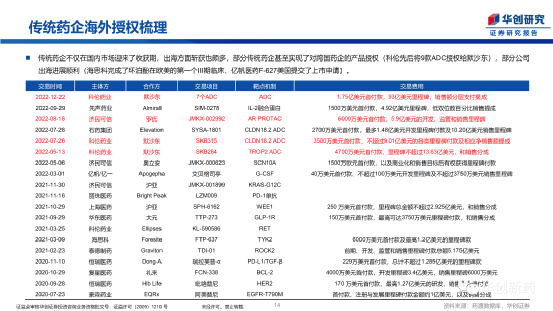

比如科伦,为了助推子公司博泰的发展,找到了正愁在ADC领域积累尚浅的默沙东,二人相见如故,一口气谈下了9款该类产品;再比如石药,先后找到两家小型美股公司,同样送去了两款ADC;连一向喜欢低调的恒瑞,在和两家本土公司试水联姻之后,也再一次地把触角伸向了海外。

然而,相比于Biotech们找的对象都是TOP级MNC大厂,首付款5亿美金起步,总包甚至都高过自己的港股市值,国内这些大厂们的授权交易多少显得有些“寒碜”,总有一种BD部门为了做事而去谈deal的感觉。

不过,无论如何,和这些老牌资本主义国家里的制药公司做生意,总归是国内制药工业沉闷已久之后的一些新的尝试,也算得上是这些一直“内循环”的传统药企尝试去走国际化的一点试水。

新药项目的BD交易在中国的制药历史上并不是什么新鲜事。事实上,国内这批传统公司早在上个世纪,基本都是靠买下关键项目才完成*桶金地积累的,这种你来我往地项目交易,对他们来说已经是驾轻就熟。

而这半年里,国内这批已经身处创新转型后半场地传统药企,开始密集的启动一些License in/out的订单,某种程度上也表明了国内的制药格局,开始有了一些新的变化。

-01-

大厂们开始发力

Biotech和国内大厂们一前一后高调谈授权,这中间隔着的,是大厂们创新转型的一个时间差。

竞相出海的企业中,百济神州、信达生物等biotech一直是主力。恒瑞、石药等传统药企在走me too路线的那些年,没什么license out的机会。从me too向真正的创新药企转型的过程中,研发进展依然比FIC药物慢一些,直到近两年才进入收获阶段,并迫不及待加入海外授权的队伍。

过去一周,石药和恒瑞前后脚官宣了license out交易。

2月13日,石药集团旗下巨石生物将Nectin-4 ADC的部分海外权益license out给Corbus,首付款750万美元,总交易金额最高可达6.92亿美元。2月12日,恒瑞将抗肿瘤创新药EZH2抑制剂的海外权益授权于Treeline,此项交易首付款为1100万美元,总金额最高可达7.1亿美元。

License out的消息并没有带动两家公司的股价。投资者的顾虑在于,这两笔交易金额不算高,买方都是海外的小Biotech,在开发和商业化能力方面存疑。

Treeline Biosciences是一家未上市的海外初创biotech。Corbus虽然与再鼎药业和君实生物有过授权合作往来,但不是什么大金主。Corbus于2015年在美国纳斯达克市场IPO上市,业绩持续亏损,股价持续走低,目前市值1286万,净资产4194万。Corbus大部分产品处于临床前阶段,*潜在商业化产品Lenabasum因多次关键实验失败,无缘上市。

石药与恒瑞近两年对外授权的合作伙伴,都是比自身规模小的海外biotech。恒瑞上一次license out还是在2020年,先后将卡瑞利珠单抗、吡咯替尼、PD-L1/TGF-β RII 双抗授权给三家韩国药企。石药上一笔授权交易的药品是Claudin18.2 ADC,被授权方Elevation Oncology目前总市值仅2283万美元,交易达成时其首席执行官刚刚辞职。

对国内传统药企来说,这样的合作更像是一次试水,经由被授权方,把研究成果拿到国际市场上进行验证。即使成果不佳、授权终止,授权方至少能拿到首付款,收回权益继续自己做,没有什么坏处。

此前,国内传统药企押注的所谓的“创新药”多以Me too类产品为主,能放在国际合作里的,这类药物被叫停的可能性很大,因为FDA不批准上市,市场也不予埋单。而真正的创新药面前风险重重。一旦被搁置或者暂停临床进度,这种事对于大厂来说,就是寄予厚望的嫁出去的女儿,被冷落了。

这件事本身还是国内的创新度,还没跟上全球水平。

但是,如今关于一些原创度较高的产品也都走出去了,比如新靶点的ADC,比如恒瑞的这款新靶点小分子药。然而,这两家试水的还都是小公司,大众期待的依然是传统药企和MNC的强强联合。先声药业与Almirall,济民可信与罗氏,绿叶制药与日本东和、Italfarmaco,科伦药业与默沙东的组合都是如此。

科伦博泰与默沙东在2022年的三度合作,堪称传统药企license out的天花板。默沙东两次扩大跟科伦博泰的合作,先是获得了大分子药物TROP-2 ADC和目Claudin 18.2 ADC的海外权益,第三次直接将7种不同在研临床前ADC候选药物打包引进。三笔合作逐步递进,总金额达到118亿美元,证明科伦药业创新平台和研究体系已经获得国际认可。

随着收获期的到来,传统药企的出海潮还将继续,或许那时候我们能看到国内外大厂的强强联合。

但合作项目成功与否,五到十年后才会有论断。在此过程中,一切风吹草动都有可能发生。

-02-

换挡加速的底气

除了上述企业,实际上还有很多创新项目在早期临床甚至临床前即得到国外药企的青睐。如今License-out的演变变迁,也侧面证明了中国一些创新药的实力得到了认可和关注。

大厂们敢去做新的折腾,一方面是随着国内创新药投研慢慢成熟,研发实力和效率得以提升;另一方面,也是这批药企的一个业务转型即将完毕。

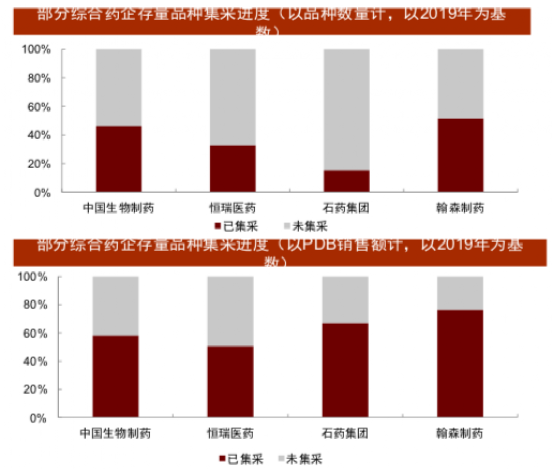

实际上,在经历了此前一系列医改政策后,包括带量采购、一致性评价、医保腾笼换鸟等方式,以仿制药为代表的传统业务一直都在不断地出清。

根据国家医保局数据,前7批国家集采 294个品种涉及金额占公立医疗机构药品采购总额的35% (以集采前金额测算)。中金研究部预计综合药企仿制药业务将在未来1-2年逐步趋于稳定,部分药企其仿制药存量业务已基本见底。

图片:中金研究所

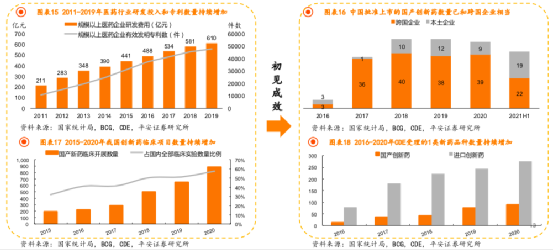

创新药业务占比提升,与之相对的是企业的创新药研发投入持续提升,国内创新药行业也逐步进入收获期:截至2021年上半年,已有19款国产创新药获批上市,数量与跨国药企相当;此外,突破性品种名单中已有70款产品,标志着具有临床价值的国产创新药数量持续增加。

图片:平安证券研究所

创新药更多的得到政策和制度倾斜,在行业层面,同期谈判纳入医保的新增品种超过300个,竞争温和品种价格降幅可控;在企业层面,布局研发较早的药企已有创新产品在近几年陆续上市放量,部分企业新药业务占比已接近或超过50%,代表药企如恒瑞已开始进入新一轮产品上市周期。

新的变化也出现了——行业面临再次出清。为快速补充创新管线,企业选择me-too药物开发的后遗症显现,同质化严重,部分赛道竞争格局恶劣; 创新标的不再稀缺,资本市场融资难度加大,市场开始寻找具有持续性的优质企业。

随着政策逐步与国际接轨,同质化研发情况正在得到缓解。2021年,CDE发布《以临床价值为导向的抗肿瘤药物临床研发指导原则》,指出需要与目前*临床治疗方案做对照,意味着头对头试验将成为创新药临床的新常态。

平安证券认为,该政策提高了创新药研发门槛,后续me-too管线的开发时长、成本及难度都会大幅提升,预计将有大量同质化管线将被终止,创新药开发即将面临全面降温。此外,为进一步规范药物临床试验设计,CDE于2022年先后发布了多个指导原则, 进一步与国际标准接轨,提高研发门槛。

现阶段fast-follow的时代已经渐渐进入中尾声,me-better甚至first-in-class产品成为驱动下一阶段成长的核心因素,核心产品是否具备全球竞争力将成为公司脱颖而出的关键。而真正的优质的产品将获得更多资源,也会走向海外市场,专注创新的企业也将逐步成长为在全球具有竞争力的大企业。

目前我国企业已完成产品和临床国际化,部分企业也开始在国外设立研发部门,汲取全球前沿科研成果。还有的企业积极与国内外biotech开展产品及研发合作,加速新药产品与管线组合的拓展。总的来看,国内大厂们的创新药出海已经到了初步验证和收获的阶段。

-03-

那么biotech呢?

过去很长一段时间,国内Biotech们一直都有一个执念,就是早日通过转型和积累,完成向bigpharma的转变。往小了讲,是想去在业务规模和股价上去完成一个十倍的提升,往大了讲,是想在中国的制药行业里,去完成一些以前没有人做过的事情。

但这种从0到100的变化,往往只会发生整个行业的重新洗牌或者格局重塑的时候,一旦这个体系稍微区域平稳和成熟,这种机会窗口会马上关闭。中国创新药供给侧改革,给了这样一个窗口机会,但是目前创新格局基本已经成型,很难说一些小的公司能去做到完完全全的颠覆。

但是,小公司成不了制药巨头,小公司也有自己的活法,除了规模,其它任何方面都能做到跟大公司类似,比如技术深度,比如影响力,实际一点,再比如,高管们的工资(当然那种身价大几十上百亿的可能永远也不会有)。

因此,小公司完全可以发挥自己的优势,创新药的特点:高价值,高风险。所以要做的事,利用自身的灵活性,提高创新药开发速度和周期。早发现,早取舍,早早的去探索下一个方向。效率高,试错次数多,获胜的可能性就高。而不是一款新药到了二期,甚至一期临床的时候就数据不尽如人意,还硬着头皮往前做,这种无疑是在降低效率、增加试错的成本。最后整个体系的产出也会更少。

当然,目前无论是资本还是企业本身,都很难去接受一个项目的失败。一旦数据出现意外,国内的做法是,宁愿再多花2个亿去弥补,也不愿舍弃掉那个已经亏了1个亿的项目,尽管有很大几率最后这新砸进去的2个亿还是要亏掉,所以创业公司的股东们便不断去为他们量身定做新的故事。

但是,效率是biotech们相比大型公司*而且*的优势了。目前国内一直是上述情况,归根结底还是一款真正的创新药的价值还没有完全显现出来。

目前,其实顶层设计也在一点点把局势往这方面扭转:增加临床和新药上市的门槛,给予资本一个更宽松的环境从而鼓励这一块的投入,同时,在医保谈判和集采以及未来的drgs等挤水分的政策全面成熟之后,我们可以很确定的能看到会有一些对创新药高定价导向的支付政策的出炉。

等到一款中国的创新药也能刚问世就卖到十亿美金时(新冠这种短期的除外),那时候再多的投入,再多的的失败也都是值得的。

回到今天的主题,对于license in/out交易,此前一直有大厂吐槽国内的项目普遍估值虚高,所以才不愿意轻易出手。等到中国的biotech和大型公司分工明确,他们都是在脚踏实地做真正的创新,那时候大厂们以此前10倍以上的价格竞相追逐,则会变得稀疏平常。

参考:

《生态体系正循环,投资机遇多元化》,中金研究部

《创新药进入行业出清阶段,寻找分化下的机会》,平安证券研究所

【本文由投资界合作伙伴微信公众号:深蓝观授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

当Biotech开始被退货

2023/02/17$tags$二级市场回暖,创新药又迎来春天?

2023/02/07$tags$Ribon Therapeutics获辉瑞2500万美元投资,加速开发肿瘤小分子创新药

2023/02/01$tags$当中国Biotech不再迷恋外企销售高管

2023/02/01$tags$2023年,中国创新药投资告别「豪赌」时代

2023/01/19$tags$被狙击的歌礼制药,创新药专利生死局

2023/01/05$tags$

旗下微信矩阵:

旗下微信矩阵: