2023行至过半,存储芯片大跌的寒风依旧凛冽,DRAM加速降价、NAND闪存价格多轮下探、SSD也同步滑落,至于这场大风究竟要刮到何时未曾可知。

不过,近日已有多重信息表明整个存储行业的周期底部越来越明显,存储价格持续下行的市况即将步入尾声。

01 触底反弹还是持续低迷

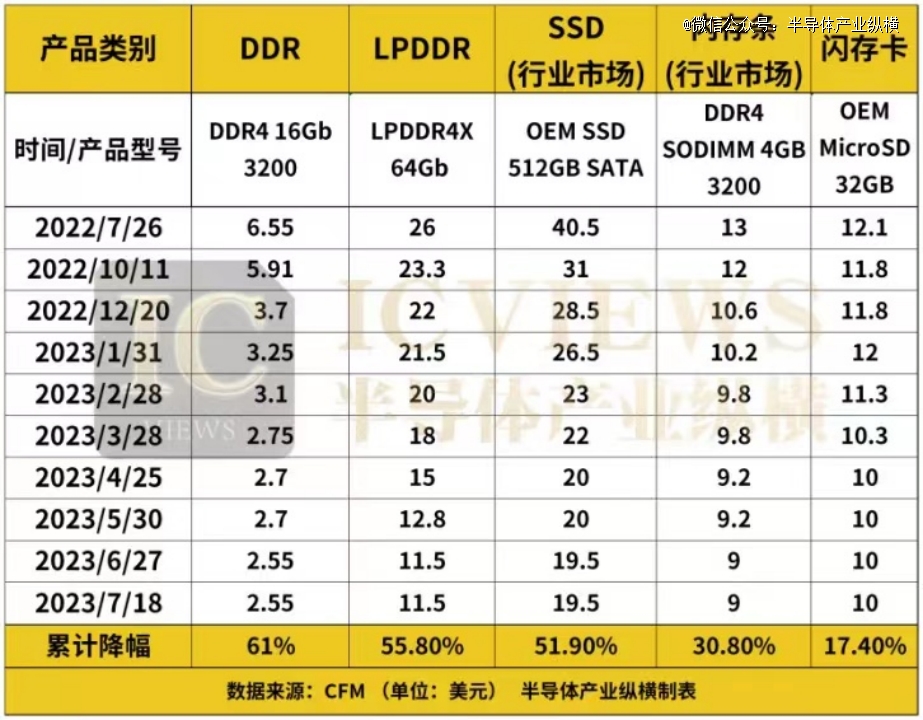

在过去的几个月里,内存和SSD硬盘等多类产品的价格持续下跌,如今已跌至历史低位,32GB内存和2TB大容量存储的价格也来到新的甜蜜点。以下是各类产品近一年降价情况。

然而,进入2023年下半年后,市场走势正在发生变化,多家研究机构及存储原厂纷纷预测这些产品的价格已经触底,并有可能在7月份出现上涨。

美国市场调查机构发布的最新报告称,美光、西部数据等存储芯片供货商认为产品价格已跌到底,开始取消以折扣价提前进行批量交易的模式,甚至开始抬高价格。预计Q3起存储芯片价格下跌幅度将会收窄,部分产品合约价格很可能从Q4起出现上升拐点,不同产品线情况有别,明年有望全面复苏。

02 DRAM Q3触底,NAND再等一季

那么DRAM 和NAND的情况如何?分别在什么时候迎来行业回温?

首先看DRAM。据台媒报道,面对行业传统旺季,三星、SK海力士及美光三家存储巨头都计划调涨DRAM的下一季度合约价,目标涨幅7%—8% 。此外,美国调研公司发布的报告显示,尽管目前内存芯片价格相对稳定,但从2023年下半年开始,DDR5内存可能会面临涨价。据称,PC端的DDR5内存价格或将最高上涨5%,而服务器的DDR5内存价格可能最高上涨10%。已有部分厂商在2023年7月份开始上调内存价格,这可能对市场产生较大影响。

其次看NAND。近日NAND闪存芯片市场也传出由于库存水平仍然很高,价格已跌破制造商底线,影响盈利能力的消息,上游NAND原厂计划从7月开始调涨价格。

值得注意的是7月起开始调涨价格 并不意味着市场真正的回温。中国台湾经济日报认为,存储器经过一年的库存调整,加上三星等减产效应逐渐显现,法人预期DRAM有望在第三季度触底,NAND Flash则延后一季在第四季度触底。

据悉,7月三星将DRAM月产量削减至62万片晶圆,同比减少12%以上,创下了公司自2021年第三季度以来DRAM产量的新低。目前,三星的DRAM工厂中,除了采用*进工艺制程的平泽园区之外,基本所有产线的DRAM产量都在下降。三星内部计划将减产持续至明年,在半导体市场重回供需平衡之前,公司将避免扩产存储芯片。Omdia预计,明年下半年三星的DRAM月产量将保持在60万片,较目前水平进一步减少。与此同时,三星也开始积极与主要客户重新谈判DRAM价格

美光的库存水位也已经得到有效控制。美光季度末库存维持在82亿美元小幅波动,最新目标库存周转天数为4个月(当前约5.6个月),减产幅度从25%提高到30%。下半年上游原厂有望积极地持续减产,强化库存管理和控制供应增长。

03 三大先锋率先调涨

不同于去年的普遍衰退,其实自步入今年以来,就已经有零星产品开始涨价,分别是:DDR5和HBM,此外手机用大容量内存的行情报价也将呈上扬态势。看一下这三大板块当下的需求及发展状况。

首先看DDR5。驱动DRAM 内存市场向DDR5升级的动力应该是来自对带宽有强烈需求的专业应用领域,比如云服务器、边缘计算等等,由于系统内存带宽跟不上服务器 CPU 核心数量的增长,因此服务器需要更大的内存带宽。在服务器市场,经过数月的库存消耗,国内服务器主要厂商的库存水平也已经回落至健康水位,近期市场询单也确有增多,部分厂商已开始释出订单。三星电子、SK 海力士和美光三家公司正在推动DDR5内存的普及,以期抵制当前半导体市场下滑的趋势。

7月20日,据业内人士透露,DDR5内存价格出现小幅上涨,这表明该市场即将从*点进入恢复阶段。

其次,被AI服务器引爆的HBM新型存储需求也在今年开年以来迅速增加。根据 Trendforce 数据,HBM 市场被海力士(占 53%)、三星(占38%)和美光(占9%)三大内存原厂占据。受益于AI的提振,2023年开年后三星、SK海力士两家存储大厂HBM订单就快速增加,价格也水涨船高,据悉近期HBM3规格DRAM价格上涨5倍。目前SK海力士已着手扩建HBM产线,目标将HBM产能翻倍。扩产焦点在于HBM3,SK海力士正在准备投资后段工艺设备。三星也计划投资1万亿韩元(约合7.6亿美元)扩产HBM,目标明年底之前将HBM产能提高一倍,公司已下达主要设备订单。不过调整产能需要时间,很难迅速增加HBM产量,预计未来两年HBM供应仍将紧张。

最后,5G智能手机的强劲需求也为智能手机内存市场的增长创造了上升趋势。目前应用于智能手机存储的RAM和ROM最新产品规范已经发展到了LPDDR5/5x和UFS4.0,无疑将成为各大手机厂商高端旗舰应用*,但是这两种类型产品目前供应来源和产能相对有限。根据CFM数据显示,由于各厂商之前价格基准不同,预计Q3 LPDDR5/5x普遍涨幅将在10%—20%,涨至0.2-0.22美元/Gb以上的意愿较强,部分厂商在供应和报价方面仍存在不确定性;UFS 4.0方面,由于上半年部分搭载UFS4.0产品机型销量反馈较好,下半年搭载UFS4.0机型预计比之前预期更多,因此行情报价也将呈上扬态势。

04 国产存储公司突然走红

今年以来存储市场价格虽然在一直下探,但国产存储厂商却一直表现不凡。

国产A股存储芯片核心公司约有10余家。根据私募排排网数据显示,截至7月13日收盘,有7只存储芯片概念股年内涨幅已翻倍。当日存储板块指数更是大涨6%以上,其中具有优秀表现的公司包括:兆易创新、北京君正、东芯半导体、华海诚科等。

那么存储芯片为何突然走强?又有哪些公司有望在这次走红中受益?

HBM盛行,国产公司涌现

今年以来HBM板块持续爆发,然而这一赛道主要被海外巨头所垄断。2022年HBM市场份额中,SK海力士独占50%,三星约40%,美光仅10%,且SK海力士是目前*量产HBM3的公司。不过在HBM盛行的当下,一些优秀的国产公司也正在涌现。比如:HBM供应商华海诚科、雅克科技、太极实业;HBM代理商香农芯创、商洛电子;HBM环氧塑封料供应商华海诚科、飞凯材料、宏昌电子、壹石通、联瑞新材;还有进击HBM先进封装的华海诚科、中富电路;HBM基板供应商中富电路、科翔股份、满坤科技等。

其中华海诚科可以应用于HBM的材料已通过部分客户认证,颗粒状环氧塑封料是HBM需要的核心封测材料,目前国内*,全球仅三家;雅克科技是SK海力士的核心供应商,HBM核心标的,也是全球*的前驱体供应商之一。

利基市场收益

众所周知,美光在中国的存储市场“占地不菲”,倘若美光在中国的业务受限,首先受益的自然是利基存储市场。利基存储主要包含 4Gb DDR4 及以下的 DRAM,2D NAND 及 NOR Flash、EEPROM 等品类,毛利较低,市场规模远小于主流储存产品,但是相应技术壁垒也相对较低,国外巨头正在逐步退出这部分竞争,国内存储芯片设计公司正在逐步崛起。

在利基存储领域,兆易创新是成长最快、实力最强的公司。兆易创新的存储芯片营收中70% 来自NOR闪存、利基型DRAM占比18%,其余小部分为NAND闪存,公司目前产品布局主要面向IPC、机顶盒、扫地机器人等物联网领域利基市场需求。

在利基型 DRAM 车用存储领域,北京君正通过并购获得了后发赶超的优势。据IC Insights数据显示,全球车规DRAM市场份额排名前三的分别为美光(45%)、北京矽成(15%)和三星(11%),若美光业务受限,车载存储龙头北京君正有望优先受益;SLC NAND领域,国内龙头东芯股份有望受益。

下游的存储模组行业,江波龙和佰维存储在全球市场也有较强竞争力,其中江波龙的 eMMC 及 UFS 在全球市场占有率为 6.5%,全球第六,国内*;佰维存储全球市占率 2.4%,全球第八,国内第二。这两家公司的主要供应商,都包括美光。

先进封测当道

目前,包括三星、美光、SK 海力士在内的国际*存储器大厂都是以 IDM 的模式运营,不过,长江存储和长鑫存储尚处于起步阶段,并没有完善的内部封装能力,选择将封装外包给 OSAT 厂商,这就给了国内 OSAT 厂商一个商机。

在存储器封装市场,也有以通富微电、深科技(沛顿科技)、太极实业、华天科技、长电科技等为代表的众多国内封测厂商纷纷押下重注。通富微电将存储器封测作为其未来发展的重点领域,并与长江存储、长鑫存储结为战略合作伙伴,已大规模生产存储产品。深科技在年报中指出,随着国产存储厂商相继达成有效产能,半导体制造环节(包括晶圆代工和封测)的景气度持续走高。长电科技也在年报中表示,在半导体存储市场领域,长电科技的封测服务覆盖 DRAM、Flash 等各种存储芯片产品。

05 结语

存储芯片作为半导体产业的风向标,呈现出较强的周期性,行业景气度受供需关系影响较大,在景气度高涨时,各厂商扩大产能以增加收入,易导致供应过剩,而在景气度下降时则收缩产能、降价清理库存,最终导致市场供不应求。从历史周期维度看,存储行业周期约为3-4年,而本周期自2020年Q1起始,于2022年Q1价格阶段性见顶,目前已连续6个季度降价。

当下已接近这一轮存储芯片市场周期的底部,国内也已经涌现出一批很受市场关注的企业正努力抓住机遇,凭借成本优势、技术性能等迅速在市场站稳脚跟。待市场景气度回升,国产存储厂商有望分得更大的市场。

【本文由投资界合作伙伴微信公众号:半导体产业纵横授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。