我在2023年的文章《风险投资的抛物线左侧退出理论》中提出了一个观点,投资的退出要在抛物线左侧,不能等到抛物线右侧才退出。存在三条抛物线,分别是行业曲线、企业曲线和资本曲线。就行业曲线而言,技术成熟度是非常关键的因素,Gartner技术曲线也是指导投资和退出的重要工具。

1.Gartner技术曲线

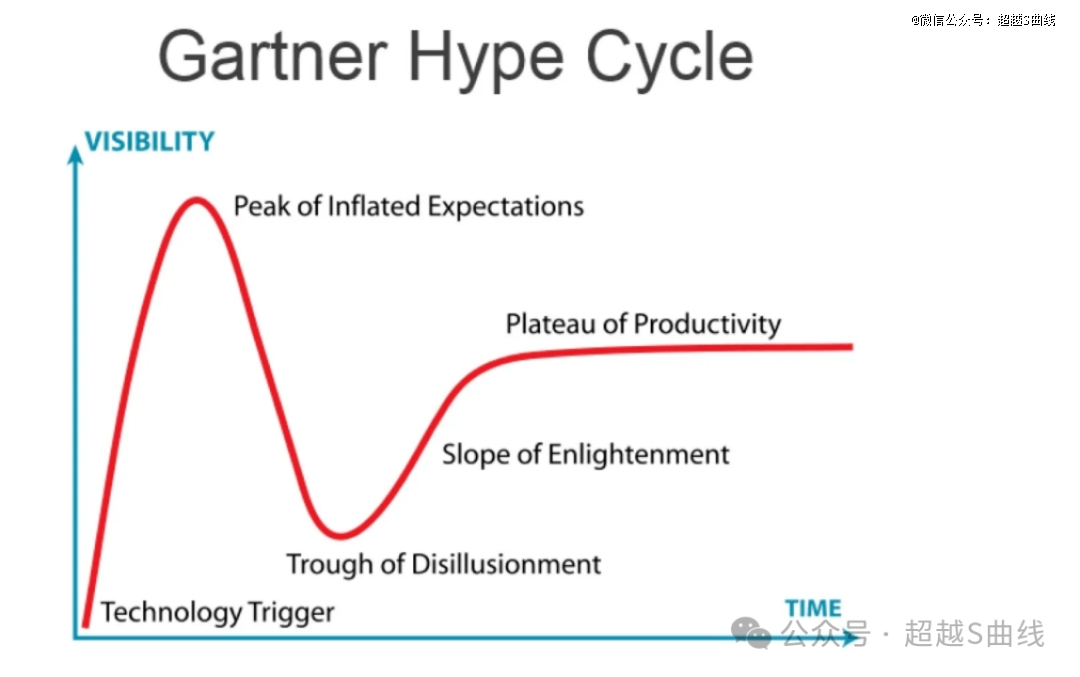

Gartner技术曲线将技术的成熟和市场预期相结合,形成一条曲线,这条曲线分为五个阶段:

(1)Technology trigger:技术萌芽期

技术刚萌芽,只有极少数的技术专家对该技术有所了解,市场绝大部分人对该技术不了解。

这个时候,只有极少数敢于吃螃蟹的早期投资人愿意在这类项目上投下少量赌注。此时该领域的投资处于投资机构强势、创业项目弱势状态,估值相对较低或合理。

(2)Peak of inflated expectations:期望膨胀期

随着技术的不断演进、迭代,市场对该技术的了解渐深、讨论增多,期望越来越高。

越来越多的投资人关注该方向,知名投资机构投资该行业的创新公司,各类论坛上该技术成为一个热门讨论话题,尚未投资该领域的投资机构害怕错过该领域的机会,争先恐后投资该领域。此阶段该领域的创业项目估值快速提升,甚至存在头部企业一年融资多次,估值翻升10倍的现象。但从技术层面,该阶段技术虽有提升和成熟,但离真是应用还有较大距离,企业几乎都没有营收。

(3)Trough of disillusionment:幻想破灭谷底期

随着时间推移,技术的研发演进进入瓶颈期,商业化的应用也受到挑战和阻碍。尽管可能获得一些小范围的实验性试用,但效果较差、需要的支撑条件太高、成本极高,导致无法进入实质的商业化应用阶段。甚至部分创业公司由于研发投入大、创收能力弱,一旦融资断了,公司陷入破产死亡状态。于是市场对于该技术的质疑声不断,公司为了获得融资,不断降低估值,市场对该技术的幻想破灭。

就投资来说,这个阶段企业融资非常困难,即使头部公司要获得融资也要牺牲估值、付出代价,投资人纷纷抛弃该方向。

(4)Slope of enlightenment:复苏期

但随着技术应用的外部条件逐渐成熟,技术本身的日趋成熟,该技术不断获得市场认可,逐步取得商业上的成功实施。原来行业里的公司不断创造营收,业绩增长,收入和利润表现改善。技术进入复苏阶段。

从投资角度看,投资人重新审视该领域部分企业的投资价值,技术与商业化结合紧密的公司重新获得投资,估值也趋于合理。

(5)Plateau of productivity:生产成熟期

技术进一步成熟,市场也进一步成熟,增长趋于稳定,优质的头部项目规模壮大,并实现在资本市场的IPO,该领域创新机会变少,偏成熟期的投资增加。

2.如何利用Gartner技术曲线做投资和退出

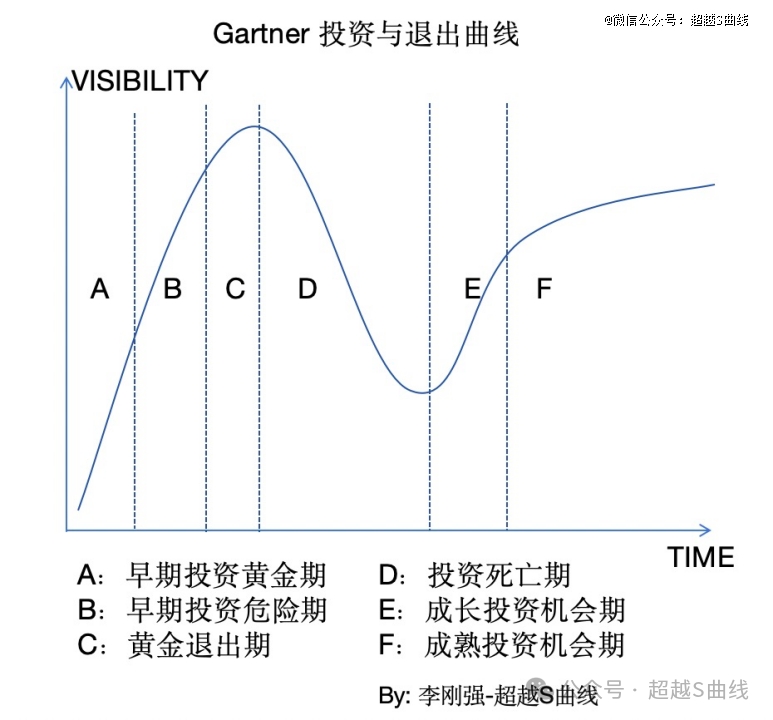

我做了一个结合Gartner技术曲线的投资与退出的图,用此图可以指导VC的投资与退出大体阶段和思路。

我把整个Gartner曲线分成6个阶段,每个阶段的投资与退出策略如下:

阶段A:早期投资黄金期

阶段A是冒险投资家的乐园,此时该技术方向只被具有先见之明的投资人所了解,也只有爱好冒险的投资人愿意投资该方向,此时估值很低,尽管风险很大,未来的潜在投资回报极高。

根据不同的技术特点,该阶段持续的时间可长可短,短可能只有半年一载,长则可能两三年。影响该阶段长短的核心是抛物线顶点多快到达,而影响抛物线何时到达的核心在于新技术证伪周期的长短。新技术被短期内被证伪(如无法商业化、或商业化条件极难达到)则视技术的挑战难度、复杂度而异,比如可控核聚变的证伪周期会很长,但新消费的证伪周期就很快(因为根本没有新技术)。

阶段B:早期投资危险期

在阶段B投资是一件危险的事情,原因在于技术并没有明显的迭代和进步,商业化也更是没什么进展,但此阶段公司的估值已经被炒高了很多。此阶段的投资属于赔率不高、胜率也不高的投资。

举例来说,就大模型而言,最早投资国内大模型公司的投资人在2021年就已经布局,那时的估值还只需要一两亿人民币;但在2023年投资大模型,估值则已经到了近10亿美金,此时投资的赔率和2021年投资的赔率相差数十倍。

同样,在人工智能领域也是如此。我在《风险投资的价值投机思想》一文中有分析,基本上BC轮投资人回报都很低。

阶段C:黄金退出期

阶段C是市场对新技术预期拉满的阶段,几乎所有的投资人、创业者都在谈论该技术,甚至做地铁普通老百姓都在聊该技术。此时,该技术的公司估值已经贵的离谱,将其未来的预期严重透支;且主要龙头公司进入军备竞赛阶段,不断扩张人员,研发投入非常大,现金流消耗速度非常快;但此时的商业化却依然是非常弱,仅有的少量订单是在大量补贴、亏损的诱惑下客户才同意的;商业闭环不成立。

此阶段,早期投资机构应果断退出。由于前期的投资估值不高,此时的回报倍数已经很好了,此时退出是投资机构获得最高IRR和*倍数的时候。

并且此时还有不少投资人出于FOMO或各种其他原因要投资该领域,此时退出也非常容易。

举例而言,2022年下半年应该是钠电池、固态电池的黄金退出期,此时这两个领域就非常符合上述的特点,领域内企业估值很高,商业化很差,但基于未来预期,还是有傻钱进来。这个时候早期投资应该毫不犹豫的果断退出。

阶段D:投资死亡期

此阶段,市场的热闹逐渐退场,公司原来的美好预期都落空,市场不再相信原来的美好憧憬。公司技术的演进进入瓶颈期,商业化很差,现金流不断消耗,融资非常困难。甚至有一些公司因为管理不好自己的现金流陷入破产清算状态。

这个阶段投资机构也会陷入对该领域的质疑、失望状态,该领域很难再获得投资机构的融资,成为投资死亡期。

这个时候,抛物线进入了右侧阶段,想要退出已经非常困难,因为该领域的问题已经日渐众所周知了。

阶段E:成长投资机会期

在经历了漫长的让人绝望的“死亡之谷”之后,一方面技术更趋成熟、技术的应用环境也更趋成熟;另一方面,头部企业从死亡中活过来,管理上更成熟理智,商业上有了更多的案例基础,也找到了适合自己发展增长的路线,慢慢进入到正常的商业化发展阶段。企业营收不断增加,毛利逐渐改善,市场地位也不断提升。

更重要的是,经历过死亡之谷的创业者对自己的认知更深刻,对商业更敬畏,对估值也不再狮子大开口,而是更合理更开放了。

此时将进入成长性投资的黄金阶段,投资人可以选择那些技术商业闭环、在细分领域成为头部、估值合理的企业进行投资。

阶段F:成熟投资机会期

此阶段,部分企业已经明确成为行业龙头,无论在技术成熟度、商业化、还是企业管理方面,都进入了相对成熟状态,离上市也更近了。此时适合成熟阶段的投资。

我在《》一文中也阐述了投资与退出的时机选择,本文中关于Gartner技术曲线中投资与退出策略和价值投机理论是互相融汇贯通的,可以从宏观上来指导早期投资的投资与退出时机选择。

就我个人而言,Gartner技术曲线成为我判断一个行业、一个项目投资与退出时机的非常重要的指导工具,且多次帮助我成功预判、成功逃顶。本次将其总结成一套方法论,希望能对各位也有帮助。

【本文由投资界合作伙伴微信公众号:超越S曲线授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。