目录

OLED 概览(定义、发光原理、基础结构)

OLED 市场简析(市场规模、供需分析)

OLED 产业链概览(上游设备与材料、中游面板制造、下游终端应用)

OLED 中游——面板制造工艺(背板、前板、模组)

OLED 上游——设备(背板、前板、模组、检测)

OLED 上游——材料(背板、前板、模组)

OLED 上游——关键零部件

总结:OLED产业链中的重要环节

1 第三代显示技术——OLED

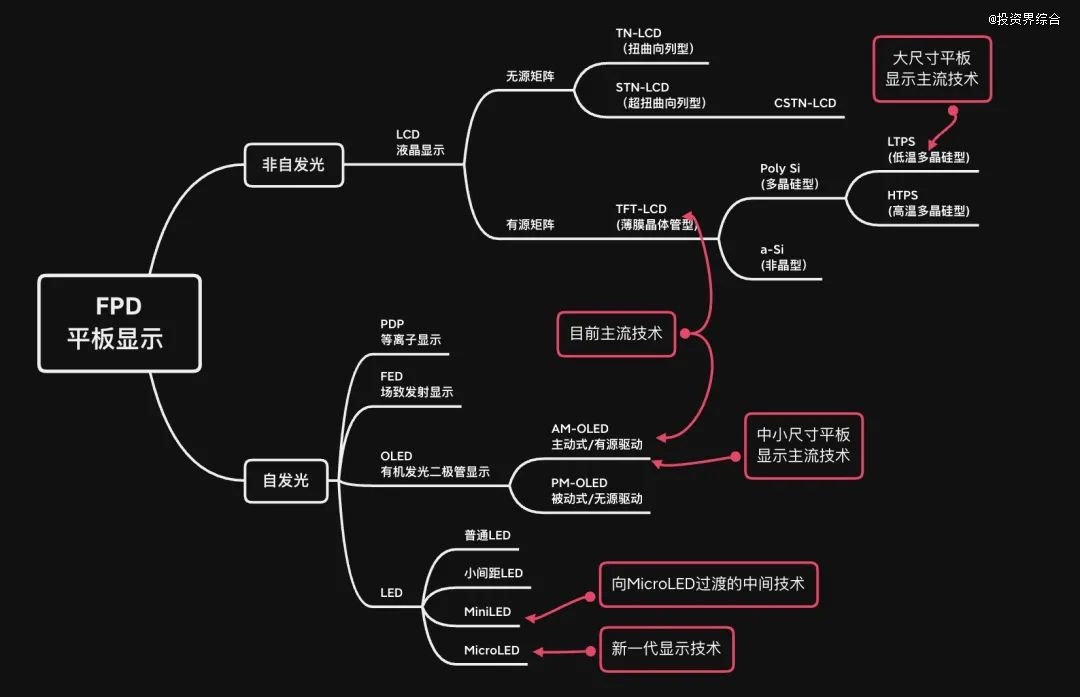

显示技术是将电信号转换为视觉信息的技术,其发展历史由CRT(阴极射线管-*代显示技术)向平板显示技术过渡。其中,平板显示技术主要包括等离子显示(PDP)、液晶显示(LCD-第二代显示技术)、有机发光二极管显示(OLED-第三代显示技术)等技术路线。显示技术路线主要分为自发光式和非自发光式,分为LCD和OLED两大类。下一代Micro-LED显示技术在本文中不做介绍。

1.1 OLED定义

OLED(OrganicLight-EmittingDiode),即有机发光二极管,是一种先进的有机电制发光器件。它标志着显示技术的一次重大飞跃,作为继CRT(阴极射线管-*代显示技术),LCD(液晶显示器-第二代显示技术)之后的第三代显示技术。

OLED 显示技术具备诸多优势,首先它属于自发光技术,发光亮度和效率高,并且材料选择范围广,可以实现蓝光到红光光谱区域的全彩色显示、视角宽、响应速度快、驱动电压低、制作过程相对简单,发光器件更加的轻薄,其中*特色的是可实现柔性显示,在移动设备和特种显示领域大放异彩。因此OLED在多个应用领域展现出其加速渗透的潜力。伴随OLED技术成熟和成本优化,OLED行业正进入黄金时代。

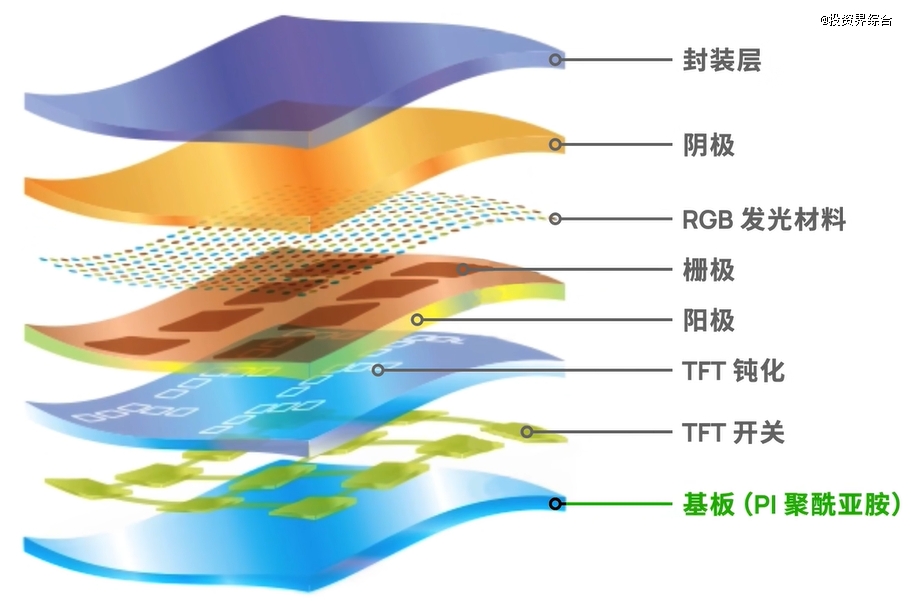

1.2 OLED基础结构和发光原理

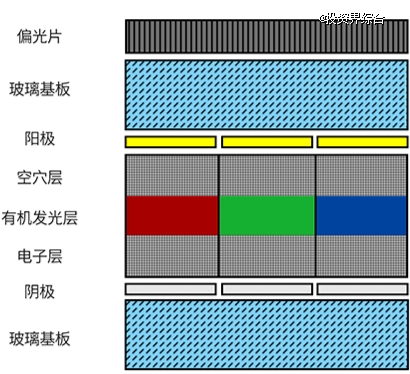

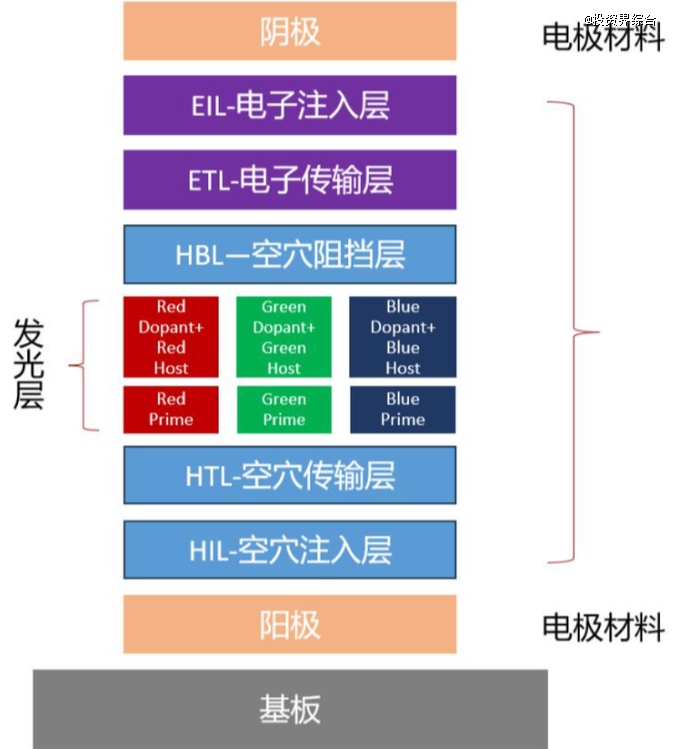

OLED基本结构:在铟锡氧化物(ITO)玻璃上制作一层几十纳米厚的有机发光材料作为发光层,而在发光层上方覆盖一层低功函数金属电极,形成了一种类似三明治的结构。其中发光层作为OLED的核心构成,是技术壁垒、工艺难度最高的部分。

图:OLED基础结构

图:OLED发光过程

资料来源:和辉光电官网,中泰证券研究所

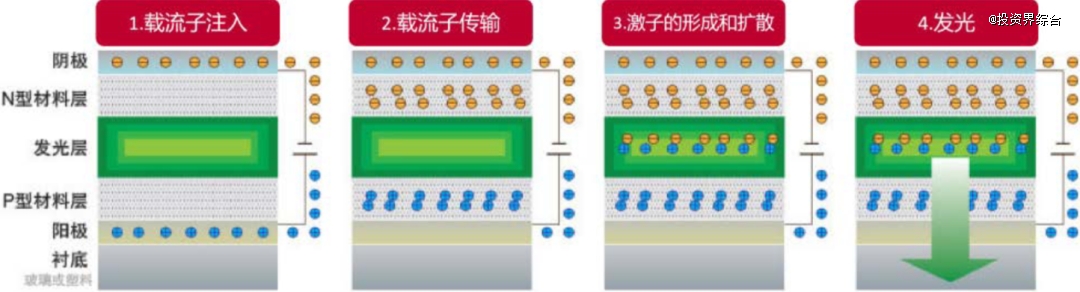

OLED发光过程:OLED以载流子注入和复合的方式实现自发光的特性。其构造采用极薄的有机材料涂层和玻璃基板。基本原理是利用ITO透明电极和金属电极分别充当器件的阴极和阳极。在特定的电压驱动下,电子和空穴分别从阴极和阳极注入到电子和空穴传输层。这两者再通过电子和空穴传输层迁移到发光层,在发光层中相遇形成激子,激发发光分子,最终通过辐射产生可见光

2 OLED市场简析

2.1 市场规模

从平板显示领域市场规模看,LCD 仍是主流,LCD显示屏主要在大中尺寸领域、中低端市场应用,但 OLED 持续增长渗透率不断提升。群智咨询统计,OLED 作为新型显示技术发展迅速,2016 年 OLED 市场规模占整个平板显示行业的15.22%,2022 年全球平板显示市场规模约为 1006 亿美元,其中LCD 面板市场规模约为 651 亿美元,占比约 64.7%,OLED 面板市场规模约为 352亿美元,占比约为 35%,相较 2019 年有了较明显的提升。

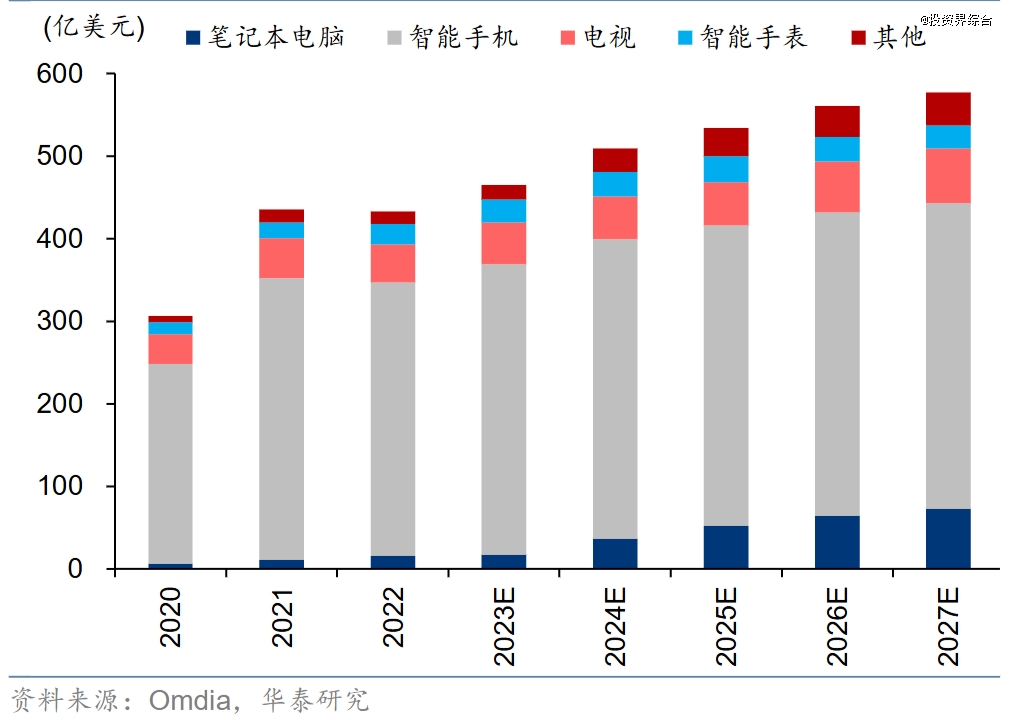

OLED渗透率在不同市场有所分化,智能手机等小尺寸市场渗透率最高,中大尺寸市场渗透率较低。手机等小尺寸市场仍然是OLED*的应用市场。

据 Omdia统计,2022年全球 OLED 面板市场规模约 433 亿美元,预计 2027 年达到 577 亿美元,CAGR 约 6%。OLED 目前主要应用在智能手机端,其中柔性 OLED 是电子显示行业发展的新方向,相较于传统显示技术具有轻薄、可卷曲、可折叠、便携性等多种优点。据DSCC统计,2020-2022 年柔性 OLED 在 OLED 手机中占比分别为 54%/56%/66%,预计 2023 年有望占比达 75%。

图:全球OLED市场规模及预测

2.2 供需分析

2.2.1 需求端:苹果IT设备转向OLED屏,加速面板厂商布局中尺寸产能。

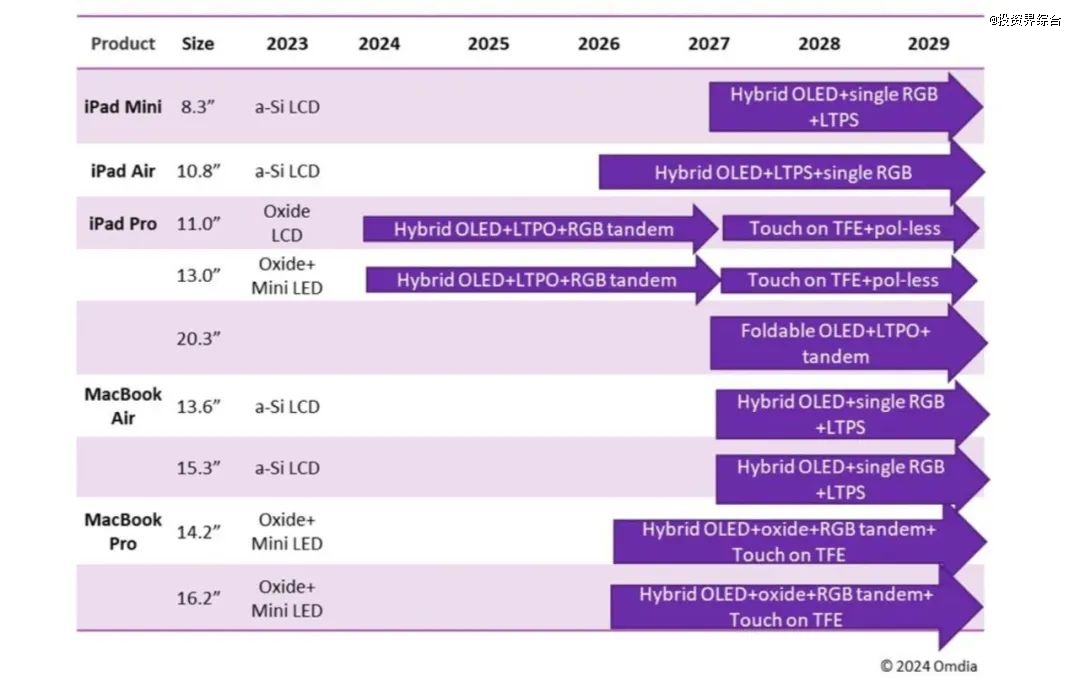

随着2024年iPad Pro的发布,Apple在其旗舰平板电脑中首次采用了OLED屏幕技术。这不仅预示着OLED技术将在中尺寸设备市场扩大其影响力,同时也体现了苹果对OLED作为高端显示技术的选择。随着三星和LGDisplay的加入,预计首批OLEDiPadPro的生产量将达到1000万块。此外,苹果还计划在2026年将OLED技术扩展到iPadAir和iPadmini,这将进一步巩固OLED在苹果产品线中的地位。

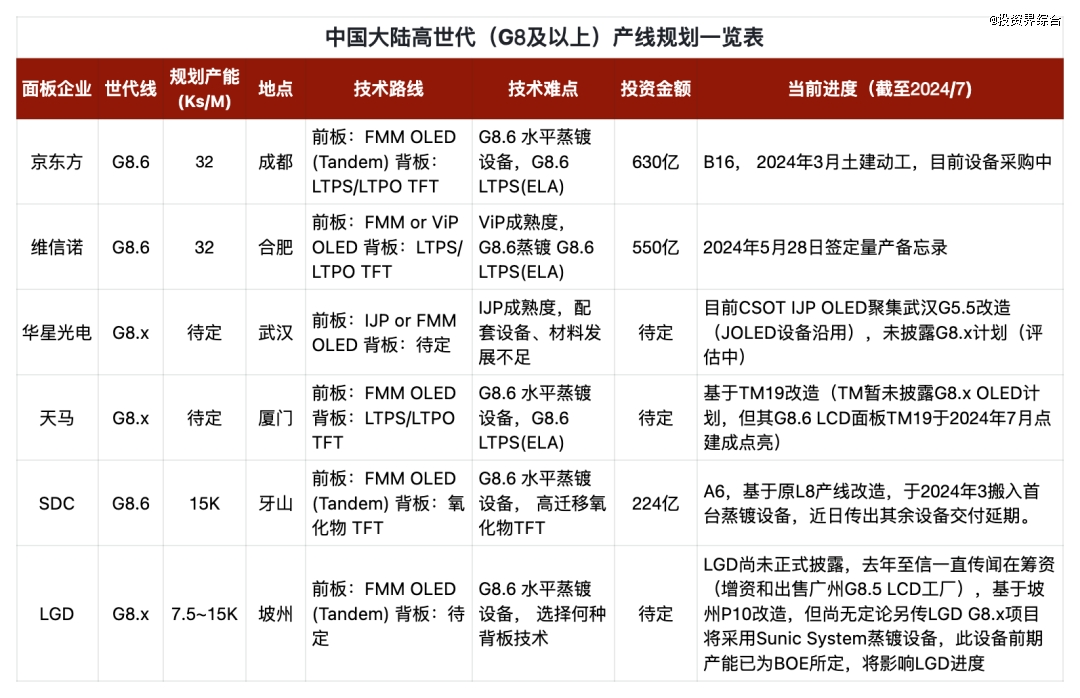

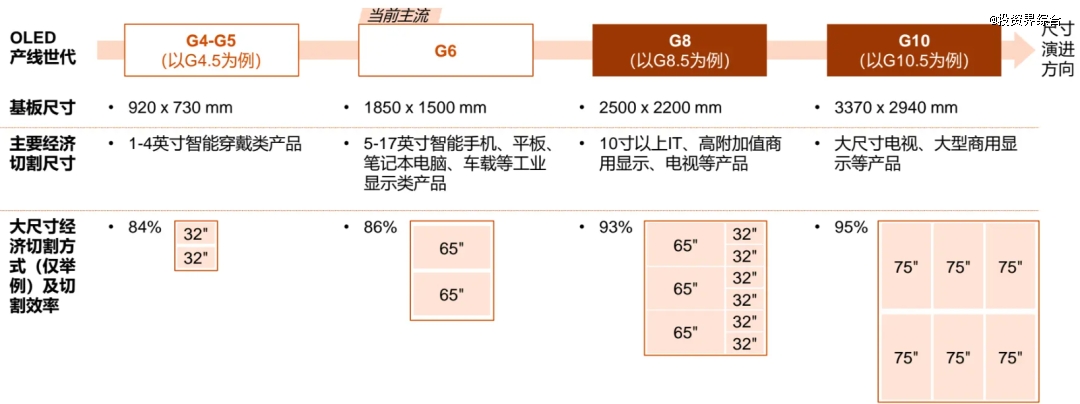

苹果将其设备屏幕转向OLED,进一步激发了面板厂商对8代OLED产线的投资。中大尺寸IT产品是AMOLED技术发展的理想方向。为适应经济切割尺寸的需求,现有的6代产线需要升级至8.5+代产线。

图:预测苹果将持续在旗下电脑产品中采用OLED

2.2.2 供给端:产能向中国转移,出货量快速增长

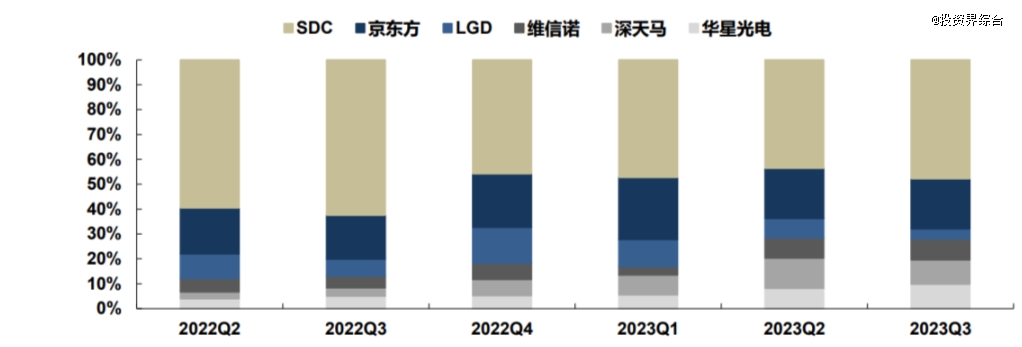

产能转移:中国市场AMOLED面板国产化比率提升。根据Omdia,2018年中国大陆AMOLED的TFT背板产能占比仅11%,三星、LGD两家韩国面板厂商背板产能占比分别为67%和19%。近年来国产面板厂商份额快速提升,2023年中国大陆用于AMOLED的TFT背板产能总占比升至43%,而韩国三星占比下降至41%;预计2023年下半年至2024年上半年中国出货量占比超50%。

图:国产柔性OLED面板出货量市场份额提升

资料来源:stone partners, 东兴证券研究所

成本优势:中国厂商产品价格较韩国厂商便宜20%~30%。

产线建设:中尺寸面板产能布局加速。韩国企业在OLED中大尺寸市场具有先发优势,运行多条高世代线。但中国厂商积极建设OLED产线,如京东方、维信诺、华星光电、深天马等,2023年除了三星已宣布启动G8.7新厂的投资计划外,京东方、华星光电等中国厂商也在积极布局G8.5及以上世代产线。

资料来源:境成资本根据公开资料整理,仅供参考

跟据CINNO,第8代显示面板的玻璃基板尺寸约2200x2500mm,面积约为6代产线(1500mmx1850mm)的1.5倍,通过一次工艺中可生产更多面板,切割中尺寸产品的效率更高。以14寸(310x221mm,HUAWEI MateBookXPro2023)笔记本面板为例,6代线一块玻璃基板预计可切割30片14寸OLED面板,一条8.6代线一块玻璃基板预计可切割80片14寸OLED面板。从年产单片笔记本面板投资额看,6代线预计是2691元/片,8.6代线预计是2051元/片,8.6代线效率成本更有优势,8.6代线有望成为行业新一轮OLED投资热潮。(尽管目前8.5+代产线仍采用6代产线蒸镀技术,但蒸镀设备的高昂成本和垂直蒸镀技术的问题尚未完全解决)

图:高世代线切割产品效率更高

表:6代线 VS 8.6代线 切割产品效率情况

资料来源:京东方公告、华为官网、山西证券

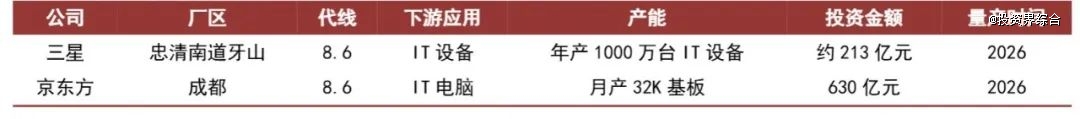

表:三星、京东方率先布局面向中大尺寸领域的8.6代AMOLED产线

资料来源:OLEDindustry、京东方公告、山西证券

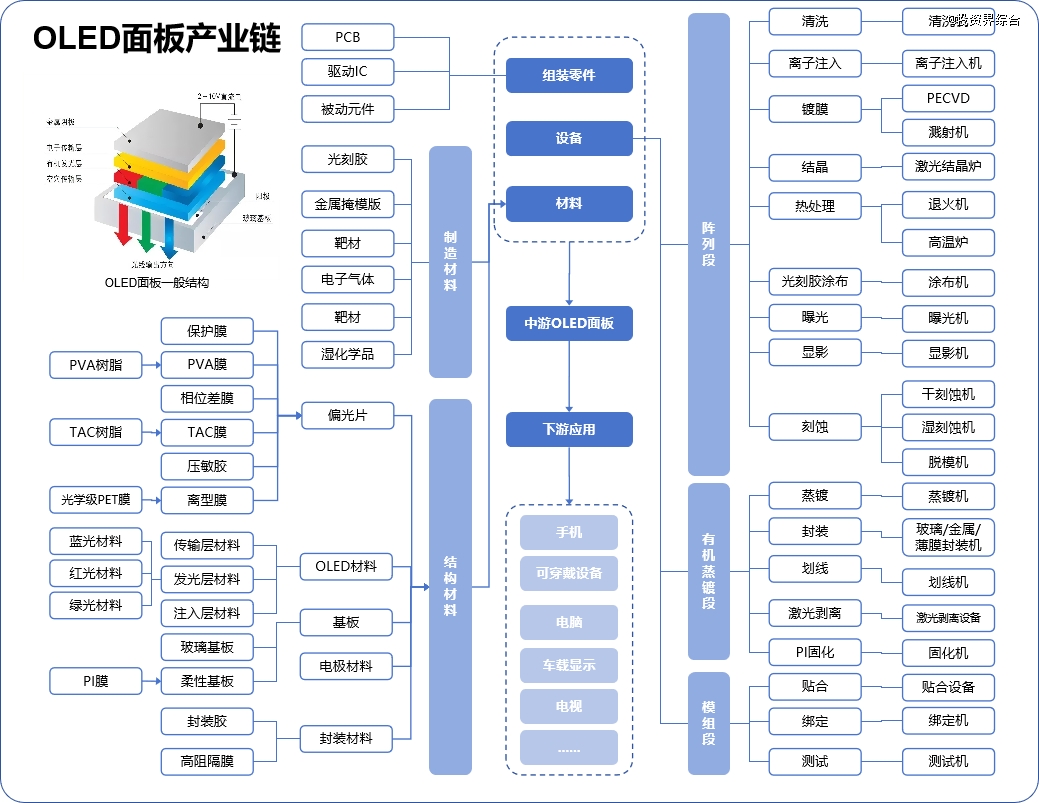

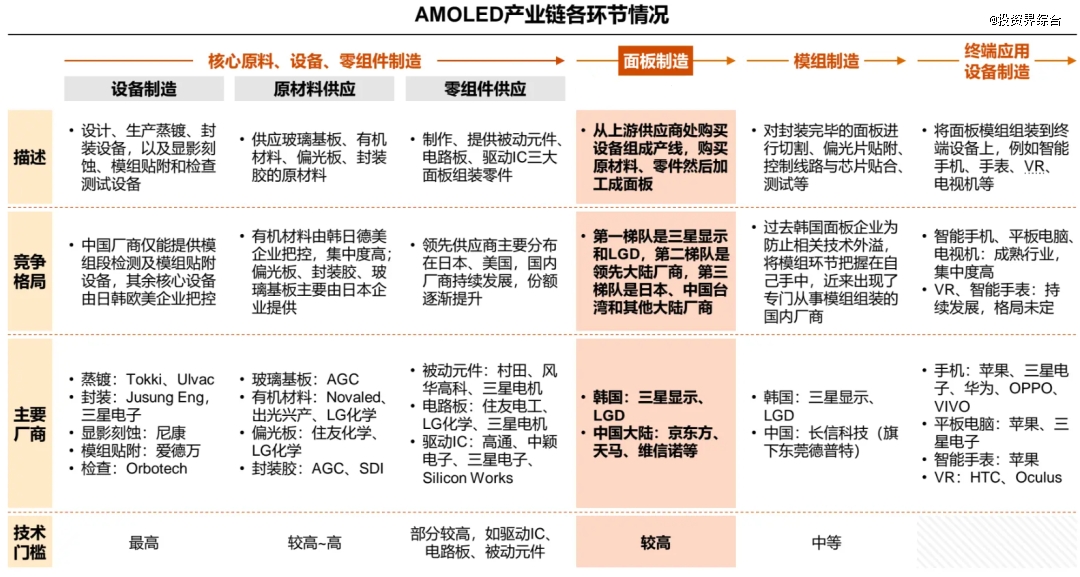

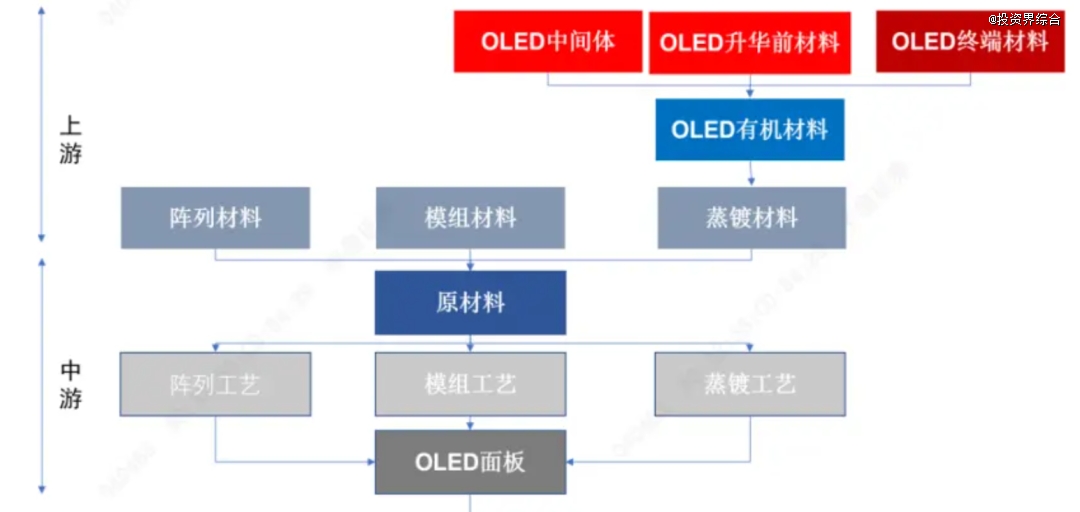

3 OLED产业链概览

►上游:

设备制造:在整个OLED产业链中,上游设备的投资占比约35%,包括离子注入机、镀膜机、刻蚀机、蒸镀设备、封装设备等。

材料制造(OLED终端材料、基板、电极、靶材、光刻胶等)

组装零件:驱动IC、电路板和被动元件

►中游:

OLED面板制造的核心环节,包括背板段、前板段和模组段。面板制造企业如京东方、维信诺、深天马、华星光电等构成了产业链中游的主体。这些企业通过精密的工艺流程,将上游的材料和设备转化为OLED面板产品。

►下游:

各类终端应用市场,涵盖了智能手机、可穿戴设备、电脑、车载显示、电视等多个领域。随着OLED技术的不断成熟和成本优化,下游市场需求持续增长,推动了整个OLED产业的发展。

资料来源:深圳市平板显示行业协会

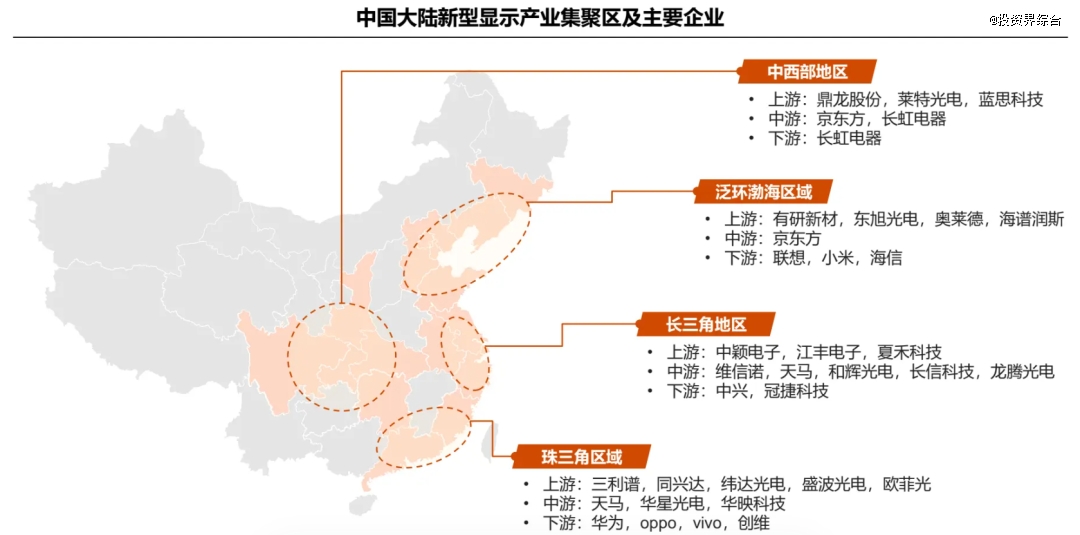

国内产业发展概况:由于中国企业在OLED上游关键设备和关键材料布局较晚,因此与居于主导地位的日韩、欧美企业仍有差距,正积极追赶。中国企业在中游OLED面板生产制造,居于产业链的战略枢纽位置,既带动上游关键设备和原材料产业的成长,又是下游终端产品屏幕元件的供应来源。中国OLED面板下游应用市场广阔,需求巨大。

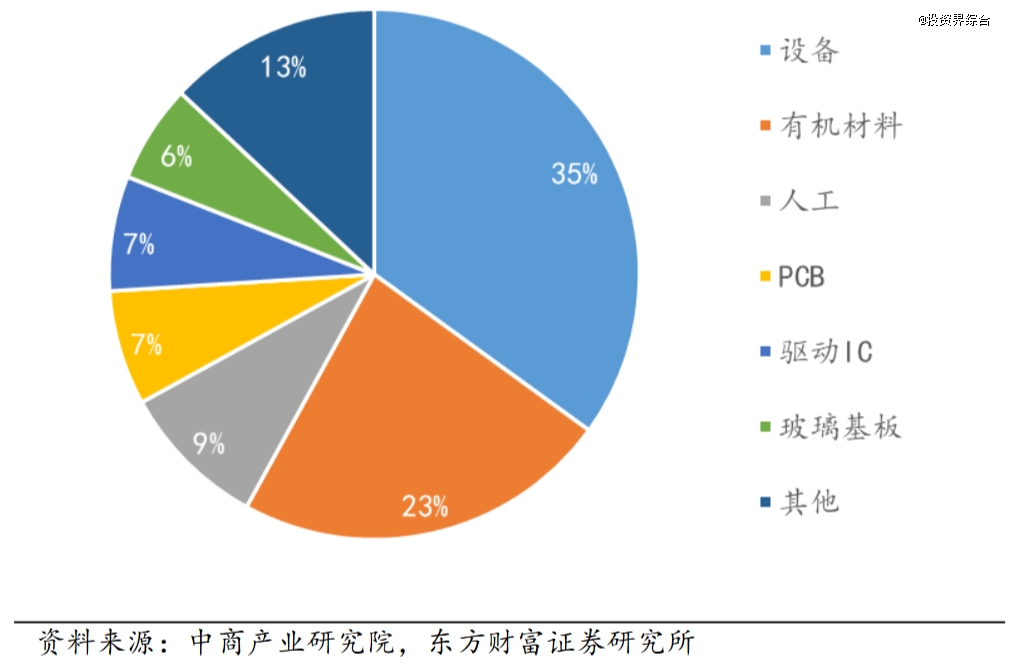

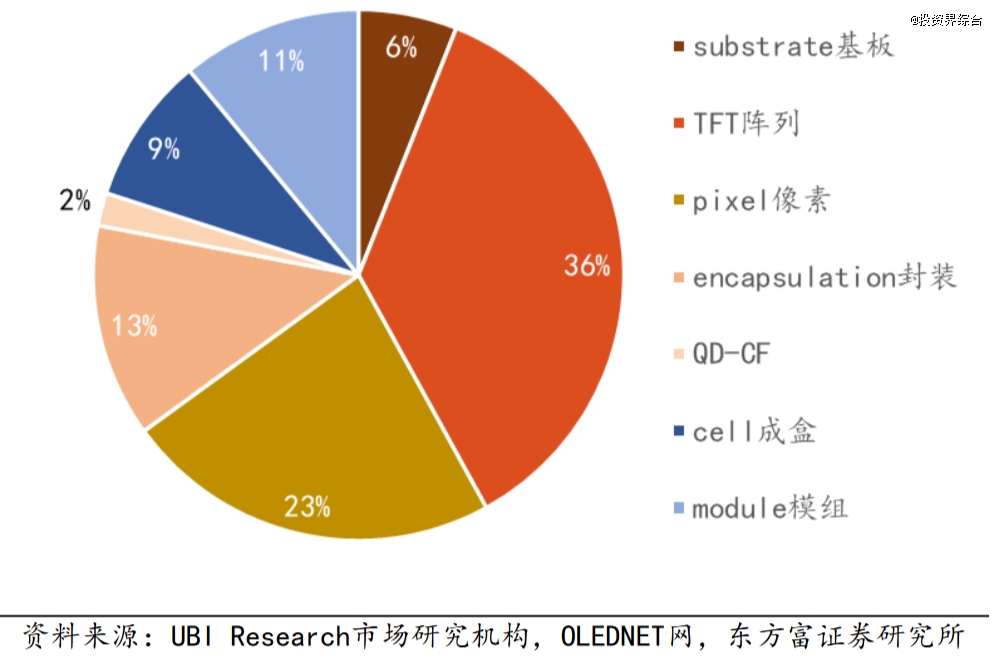

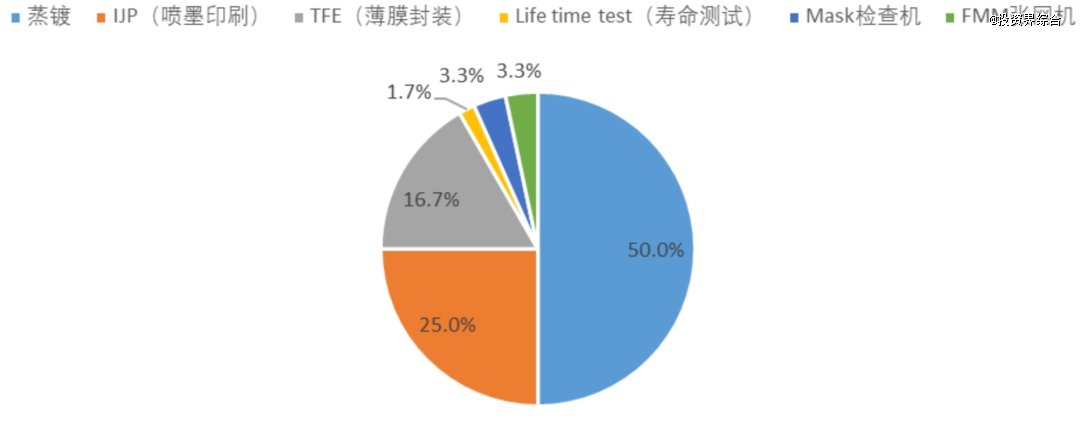

成本组成分析

1. 设备投入:在OLED面板生产总投入构成中,设备占比最高达35%。这是因为OLED制造设备处于行业的上游,包括蚀刻、显影、镀膜、封装等设备,且这些设备的技术难度较高,需要的资金投入大,关键设备几乎被日本、韩国和美国所垄断,导致设备成本长期居高不下。

前道设备占据设备主要价值量。根据UBIResearch测算,基板、前道Array、像素和封装等OLED前道工序设备占据了设备市场大部分份额。

2. 材料投入:有机材料投入在OLED面板中占比为23%。OLED有机材料是OLED面板的核心材料,直接影响面板的发光特性和使用寿命,同时也是技术壁垒最高的领域之一。特别是在终端材料领域,对材料纯度的要求极高,因此成本投入也相应大大提升。

3. 其他投入:除了设备和材料,OLED面板的生产投入还包括驱动IC、PCB等零部件投入,以及玻璃基板等原材料投入。其中,驱动IC和PCB均占比7%,玻璃基板占比6%。

图:OLED面板生产投入构成占比

图:2022年OLED各工序设备市场份额

4 OLED中游——面板制造

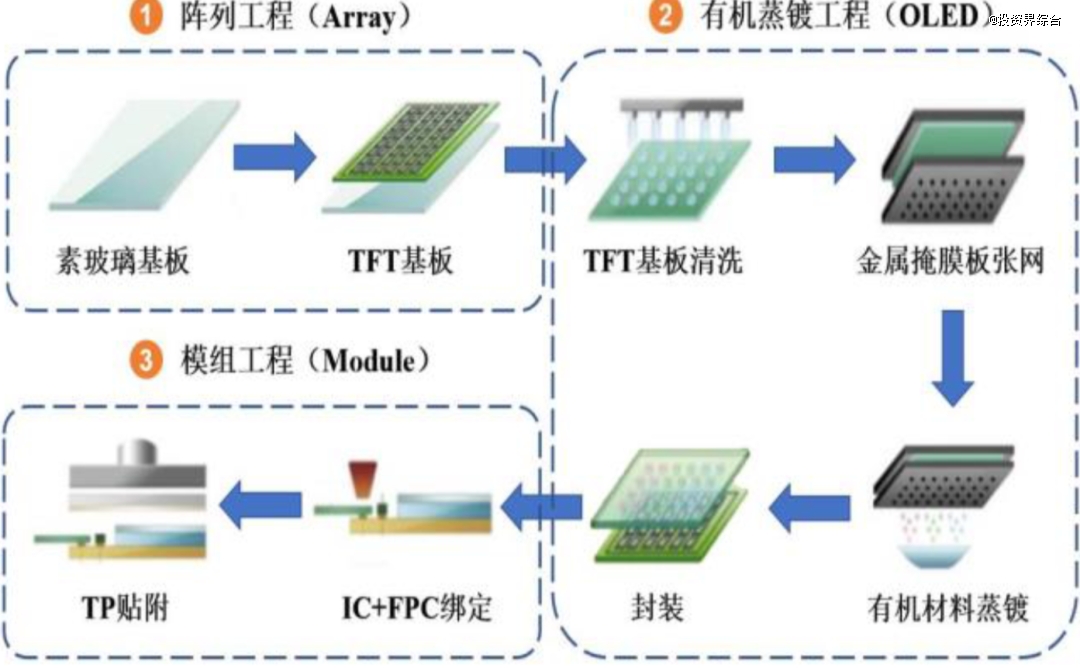

面板加工过程主要分为背板阵列(Array)制作、前板成盒(Cell)制作及模组(Module)制作三大制程。

背板段(Array)工艺通过成膜、曝光、蚀刻叠加不同图形材质的膜层以成TFT(ThinFilmTransistor)开关电路,及正极电路,为发光器件提供点亮信号以及稳定的电源输入。

前板段(Cell)工艺将有机发光材料以及阴极等材料蒸镀在背板上,并形成红蓝绿三色发光像素点阵,与背板TFT电路结合形成发光器件,再在无氧环境中进行封装以起到OLED材料的保护作用。

模组(Module)制程工艺将OLED显示面板装配上驱动芯片(DDIC)、触控屏、PCB、接口及封装保护等模组作为一个相对独立的零部件组装在穿戴式设备、手机、IT产品、汽车显示、电视等终端产品上,大大方便了终端产品的组装整体性、效率的提升和质量控制。

图:AMOLED面板制造工艺

资料来源:莱特光电招股书、民生证券研究院

根据中商产业研究院的数据,设备在OLED面板生产成本中的占比为35%,有机材料为23%,合计占比达到58%。

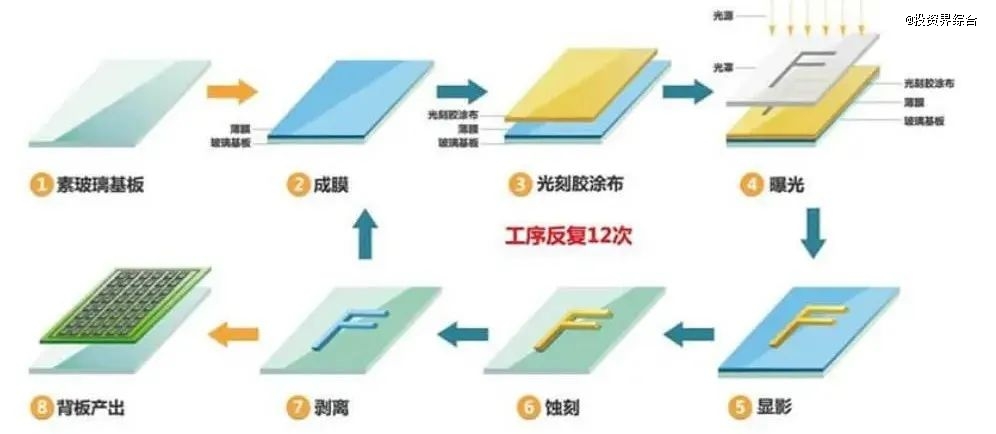

4.1 Array背板阵列段

背板段是素玻璃板通过成膜,曝光,蚀刻叠加不同图形不同材质的膜层以形成LTPS驱动电路,为发光器件提供点亮信号以及稳定的电源输入。其技术难点在于微米级的工艺精细度及对电性指标的均一度要求。

►②镀膜工艺:使用镀膜设备,用物理或化学的方式将所需材质沉积到玻璃基板上;

►③④⑤曝光工艺:是采用光学照射的方式,将光罩上的图案通过光阻转印到镀膜后的基板上;

►⑥⑦蚀刻工艺:是使用化学或者物理的方式,将基板上未被光阻覆盖的图形下方的膜蚀刻掉,最后将覆盖膜上的光阻洗掉,留下具有所需图形的膜层。

图:背板段工艺流程

资料来源:和辉光电官网、山西证券研究所

背板也称为TFT(Thin-FilmTransistors,薄膜晶体管)背板,是OLED面板中用于控制每个像素的开关状态的部分。它包含了大量的薄膜晶体管,这些晶体管能够精确地控制电流流向每个像素,从而实现图像的显示。背板通常由多层半导体材料构成,包括用于形成晶体管的硅或氧化物材料。在OLED面板中,背板位于玻璃基板的下方,与发光层(有机层)之间通过一系列绝缘层和导电层隔离。

4.1.1 OLED背板的主流工艺

低温多晶硅(LTPS)工艺

LTPS工艺是通过激光退火技术将非晶硅(a-Si)薄膜转变为多晶硅薄膜。它的特点是电子迁移率高,适用于高分辨率显示屏和小尺寸显示器,如智能手机和笔记本电脑;功耗低,适合便携设备。但LTPS的制作成本较高,激光退火设备昂贵,工艺复杂。

氧化物薄膜晶体管(OxideTFT)工艺

使用氧化物半导体材料(如IGZO,即铟镓锌氧化物)制作薄膜晶体管。它的特点是电子迁移率较高,介于a-Si和LTPS之间,适合中高分辨率显示屏;生产成本较低,工艺相对简单,适合大尺寸显示屏,如电视;具有良好的稳定性,特别适合需要大面积均匀性的应用。

非晶硅(a-Si)工艺

使用非晶硅材料制作薄膜晶体管。它的特点是成本*,工艺成熟,生产设备相对便宜。但a-Si工艺也有它的缺点,就是电子迁移率低,主要用于低分辨率显示屏和大尺寸显示器,如早期的LCD显示屏;适用范围有限,不适合高分辨率和高性能显示屏。

有机薄膜晶体管(OTFT)工艺

使用有机半导体材料制作薄膜晶体管。它的特点是柔性好,适用于可弯曲和柔性显示器;制造工艺简单:可以采用印刷技术,具有大规模生产潜力。但OTFT工艺的缺点是电子迁移率低,目前主要用于低性能应用,但研究和发展潜力大。

图:传统TFT背板驱动技术

资料来源:OLEDindustry、民生证券研究院

4.2 Cell 前板成盒段

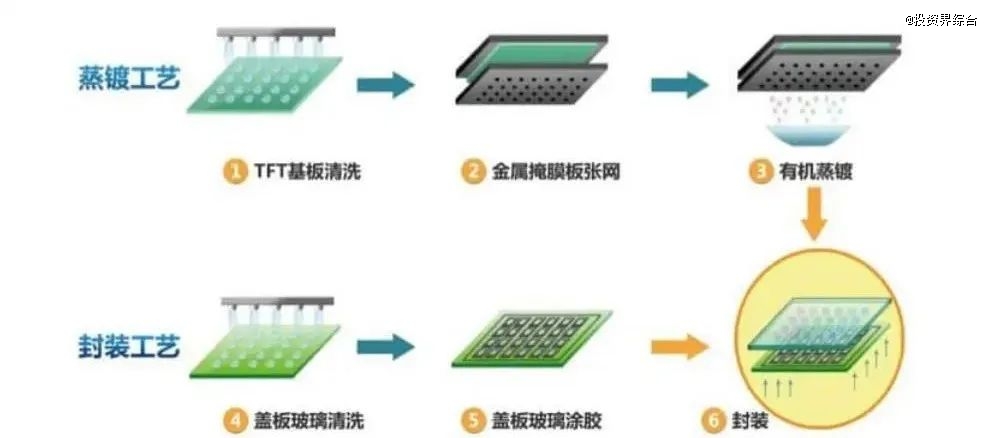

目前市场上的主流技术是通过高精度金属掩膜板(FineMetalMask,FMM)将有机发光材料以及阴极等材料蒸镀在背板上,与驱动电路结合形成发光器件,再在无氧环境中进行封装以起到保护作用。另外,打印技术(InkJetPrinting)和无掩膜蒸镀+光刻的方法近年也被逐步地导入到前板的制作工艺中来(以JDI的eLEAP 及维信诺的ViP技术为代表)。

前段工艺技术难点在于蒸镀的对位精度与封装的气密性。

►②高精度金属掩膜板(FMM)采用具有极低热变形系数的材料制作,是定义像素精密度的关键。制作完成后的FMM由张网机将其精确地定位在金属框架上并送至蒸镀段;

►③蒸镀机在超高真空下,将有机材料透过FMM蒸镀到LTPS基板限定区域上;

►⑤⑥蒸镀完成后将LTPS基板送至封装段,在真空环境下,用高效能阻绝水汽的玻璃胶将其与保护板进行贴合。玻璃胶的选用及其在制作工艺上的应用,将直接影响OLED的寿命。

图:前板段有机蒸镀工艺流程

资料来源:和辉光电官网、山西证券研究所

4.2.1 中大尺寸OLED前板技术路线发展趋势

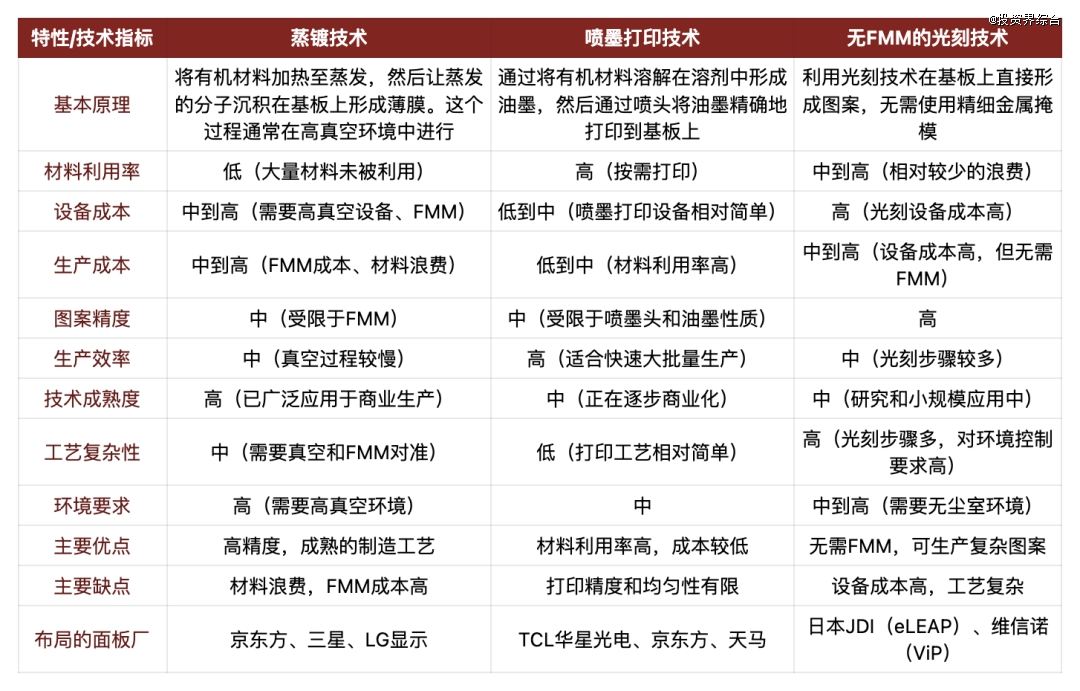

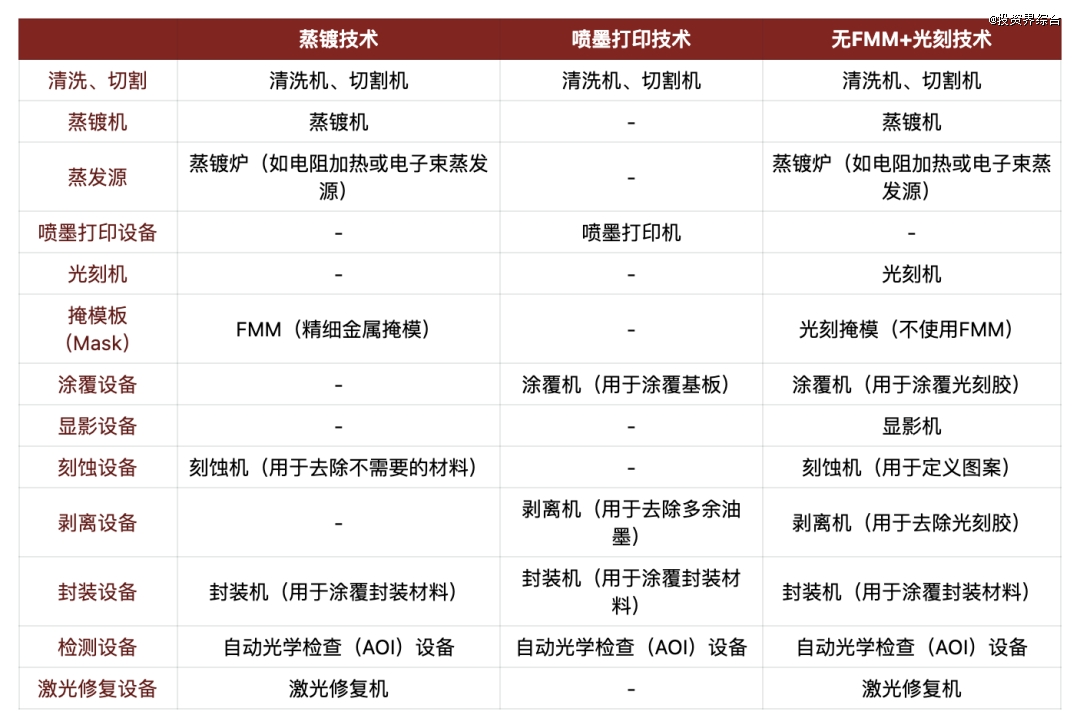

根据目前的技术路线,主要有三种方案可以实现OLED:蒸镀,喷墨打印和无FMM的光刻技术。

►蒸镀技术的弊端

蒸镀技术作为OLED生产的传统工艺,因其高成本和生产效率问题,在大尺寸面板生产中逐渐面临挑战。例如,三星显示因与日本佳能Tokki就8.6代OLED蒸镀设备价格(预计超过54.6亿元人民币)的分歧,导致高世代OLED产线建设暂停,凸显了蒸镀技术在规模化生产中的成本压力。

►FMM材料的局限性

蒸镀技术依赖的核心材料FMM(Fine Metal Mask)目前主要应用于G6及以下世代的产线。随着技术向更高世代线迁移,FMM材料的变形问题可能导致良率下降,限制了蒸镀技术的进一步发展。LGD选择W-OLED技术路线,部分原因是为了规避FMM材料的局限。

►新兴技术路线的崛起

随着全球技术水平的基本同步,新兴技术路线如喷墨打印OLED和无FMM光刻技术逐渐受到行业关注。这些技术以其潜在的低成本和高生产效率优势,有望在未来几年内取得突破,成为主流技术。

资料来源:境成资本根据公开资料整理

4.3 Module 模组段

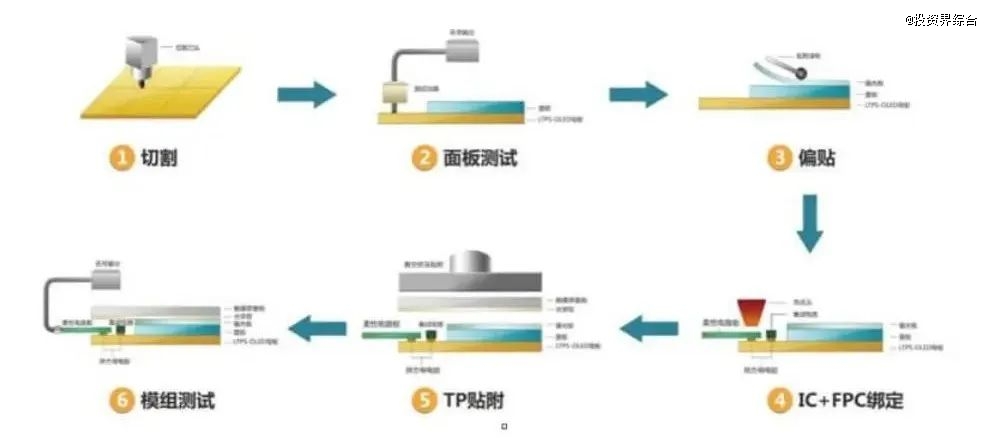

将封装完毕的面板切割成实际产品大小,之后再进行偏光片贴附、控制线路与芯片贴合等各项工艺,并进行老化测试以及产品包装,最终呈现为客户手中的产品。

►①切割:封装好的AMOLED基板切割为面板(pannel);

►②面板测试:进行面板点亮检查;

►③偏贴:将AMOLED面板贴附上偏光板;

►④IC+FPC绑定:将驱动IC和柔性印刷线路板(FPC)与AMOLED面板的链接;

►⑤TP贴附:将AMOLED面板与含触控感应器的强化盖板玻璃(coverLens)贴合;

►⑥模组测试:模组的老化测试与点亮检查。

图:模组段工艺流程

资料来源:和辉光电官网、山西证券研究所

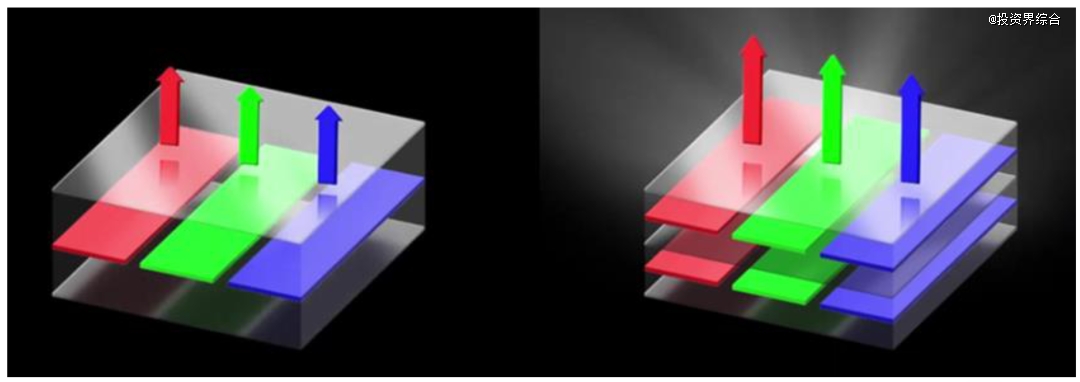

叠层OLED结构(Tandem)

中大尺寸OLED显示屏面临亮度和寿命的双重挑战,推动了叠层OLED结构的发展。叠层OLED器件是由两个发光单元通过电荷产生层串联而成的新型OLED器件,其结构是在目前OLED各功能层的基础上,新增连接两个发光单元的CGL(ChargeGenerationLayer,CGL)层材料,起到产生电荷和传输电子的作用。与单层OLED器件相比,双层叠层结构器件的亮度可提高2倍,使用寿命可延长4倍。2024年搭载叠层OLED架构的产品陆续发布,例如荣耀Magic6RSR手机、京东方向极氪001车型提供的15.05英寸悬浮式触控中控屏以及苹果于2024年5月7日发布的iPadPro。

图:单层OLED(SingleOLED,左图)与叠层OLED(TandemOLED,右图)对比图

5 OLED上游——设备

在整个OLED产业链中,上游设备的投资占比约为35%。

5.1 Array 背板段设备

背板阵列工艺,通过成膜、曝光、蚀刻叠加不同图形材质的膜层以成驱动电路,其为发光器件提供点亮信号以及稳定的电源输入。由于驱动背板上集成了多种形状复杂的膜层,Array段工艺技术难点在于微米级的工艺精细度及对电性指标的极高均一度要求。

背板段核心工艺包括镀膜工艺、曝光工艺和蚀刻工艺。镀膜工艺是使用镀膜设备,用物理或化学的方式将所需材质沉积到玻璃基板上;曝光工艺是采用光学照射的方式,将光罩上的图案通过光阻转印到镀膜后的基板上;蚀刻工艺是使用化学或者物理的方式,将基板上未被光阻覆盖的图形下方的膜蚀刻掉,最后将覆盖膜上的光阻洗掉,留下具有所需图形的膜层。

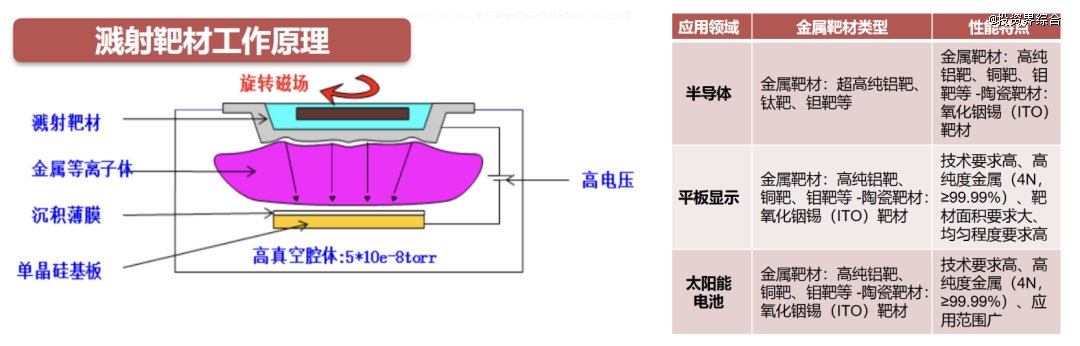

背板段制作的关键设备主要包括离子注入机、镀膜机(等离子增强型化学气相沉积设备PECVD、溅射机PVDSputteringMachine)、涂布机、曝光机、显影机、刻蚀机(干刻及湿刻)、烤箱、及各种量测设备。

显影设备:用于在背板上形成精确的图案。

镀膜设备(溅射/沉积):分为PECVD(化学气象沉积)与SPUTTER(高能粒子轰击)两种。PECVD用来镀非金属层膜,是借助微波或射频等使含有薄膜组成原子的气体电离,在局部形成等离子体,而等离子体化学活性很强,容易发生反应,从而在基片上沉积出所期望的薄膜。SPUTTER则是用来镀金属层膜,借助高能粒子轰击靶材,使得靶材粒子脱离表面贴附到基板上形成薄膜。

光刻设备:完成镀膜工艺后需在面板覆盖上一层涂布胶,光刻设备采用光学照射的方式将光罩上的图案通过光阻转印到镀膜后的基板上。

蚀刻设备:对应蚀刻工艺,是将基板上未被光阻覆盖的图形下方的膜蚀刻掉留下具有所需图形的膜层,以形成所需的电路结构。

剥离设备:经过蚀刻设备处理后的面板已经具备了阵列图形,剥离设备用于把剩余的光刻胶剥离形成TFT基板。

去膜设备:去膜设备主要用于去除OLED显示屏制造过程中不再需要的薄膜层,如光刻胶、牺牲层等。

其他设备:修复设备、检测设备等

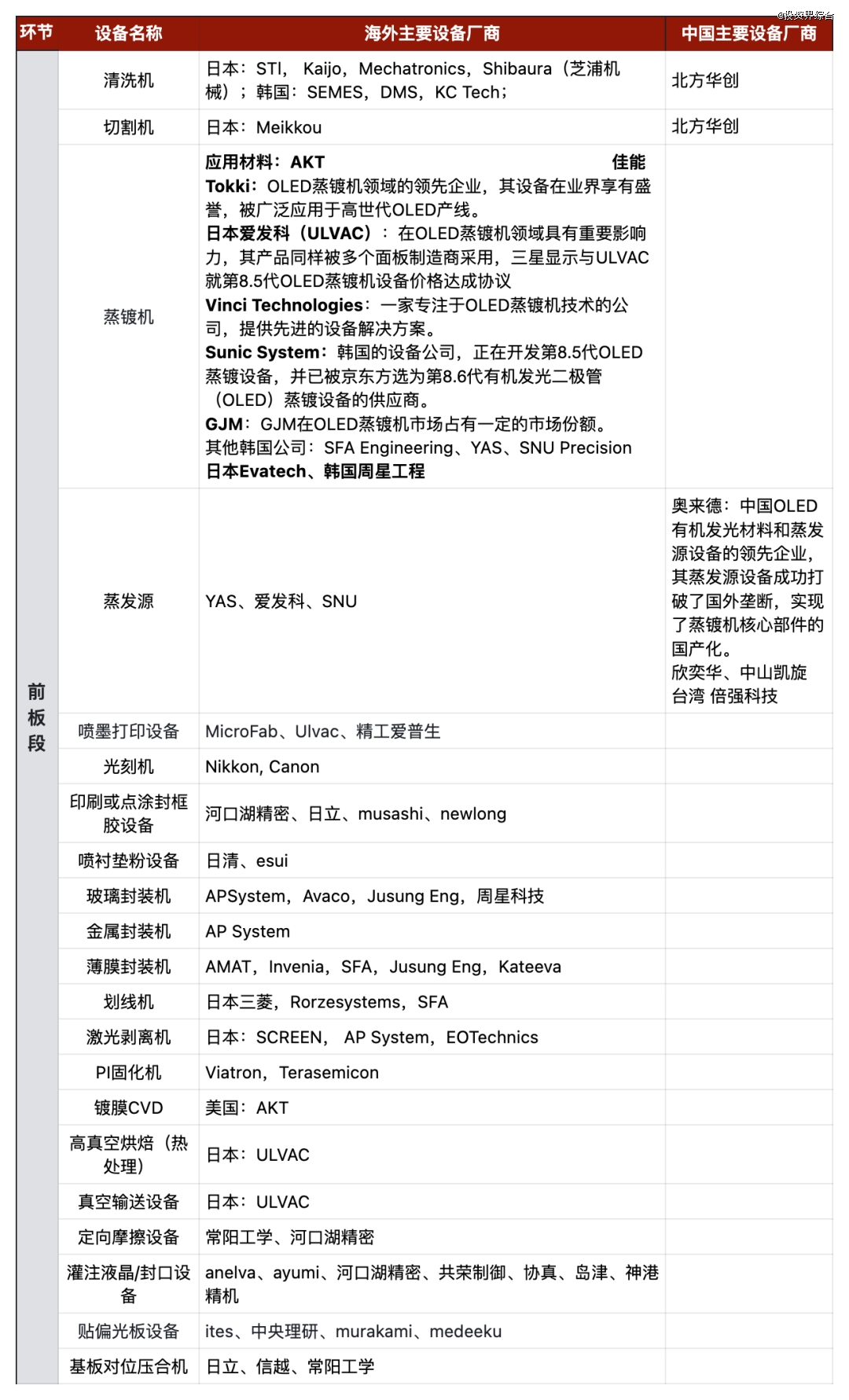

图:OLED 前板段各设备价值量占比

背板制程设备中国厂商进展缓慢:

背板制作的大部分设备与传统的半导体制程设备相似,但考虑到玻璃基板的尺寸比半导体晶圆要大得多,对设备的大型化要求比较高。中国的半导体厂商目前主要精力放在半导体设备的国产化上,对显示领域制程设备的国产化需求感觉不是很强烈,在设备的国产替代方面进展缓慢。

资料来源:深圳市平板显示行业协会,山西证券研究所,境成资本整理

5.2 Cell前段板设备

前板段的制作目前有三种主流制作方法,即FMM、无掩模+光刻、喷墨打印,下面为FMM方法所使用的设备:

清洗设备:主要用于TFT基板蒸镀前清洗。

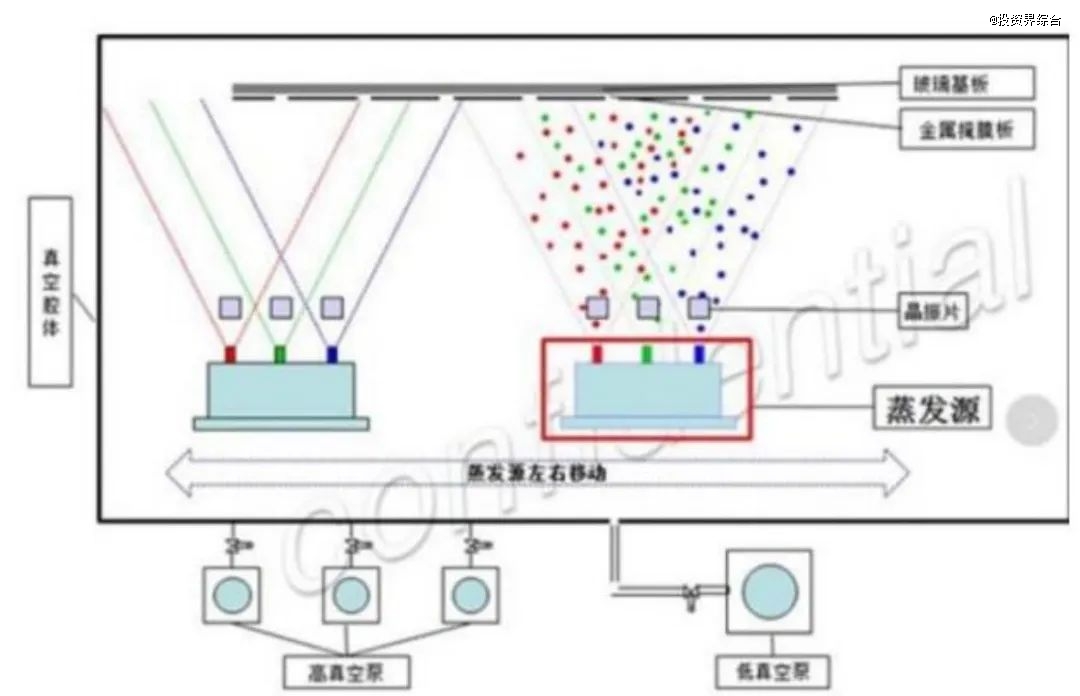

蒸镀设备:蒸镀设备是OLED生产中最核心的设备,直接影响到产品的良率和质量,蒸镀机呈现几大特点:1. OLED工艺标准化程度较低,定制化需求高;2.蒸镀机价格极其昂贵,近亿美元;3.蒸镀机产能严重不足,Tokki年产能在10台左右,供给远小于需求。

图:蒸镀设备结构

资料来源:奥来德招股说明书、中金公司研究部

- 设备组成:蒸镀设备主要由蒸发源、真空腔体、真空抽气系统、控制系统、基板夹持装置等组件构成。

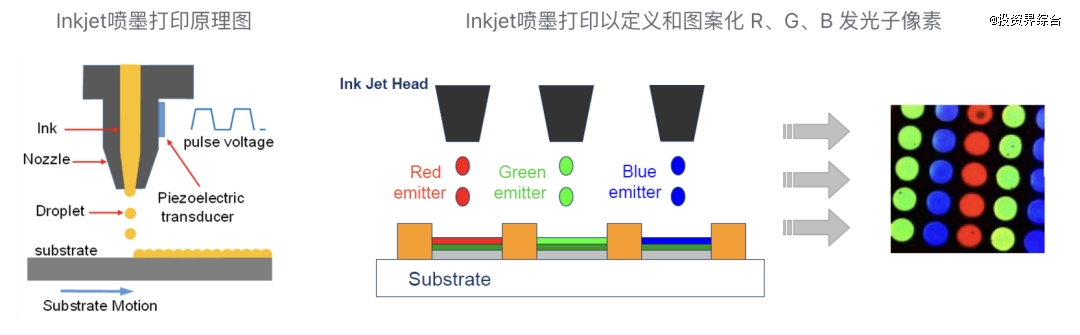

- 蒸镀方法:主要有真空蒸镀法和喷墨打印法,真空蒸镀法是目前中小尺寸面板量产使用的主要技术,工作原理是在真空环境中对有机发光材料加热,使之气化并沉积到基片上而获得薄膜材料,又称真空镀膜。真空蒸镀设备的真空腔体内设有多个放置有机材料的蒸发源并左右移动,用来加热有机材料使之气化蒸发并沉积至基板上成薄膜。

- 蒸发源:蒸发源是蒸镀设备的“心脏”,其性能直接影响蒸镀厚度、均匀度等核心指标,进而影响面板良率。蒸发源根据形状不同可以分为点源、线源、面源,其中点源一般用于实验室制备器件,面源工艺尚未规模产业化,线源工艺是目前OLED面板制造的主流设备工艺。

封装设备:用于保护蒸镀层,防止氧气和水分侵入,确保OLED面板的稳定性和寿命。

图:OLED 前板成盒各设备价值量占比

根据章节4.2.1,前板段有三种不同的技术路线,不同的工艺路线会使用到不同设备:

资料来源:深圳市平板显示行业协会,山西证券研究所,境成资本整理

5.2.1 前板段设备市场现状与国产化情况

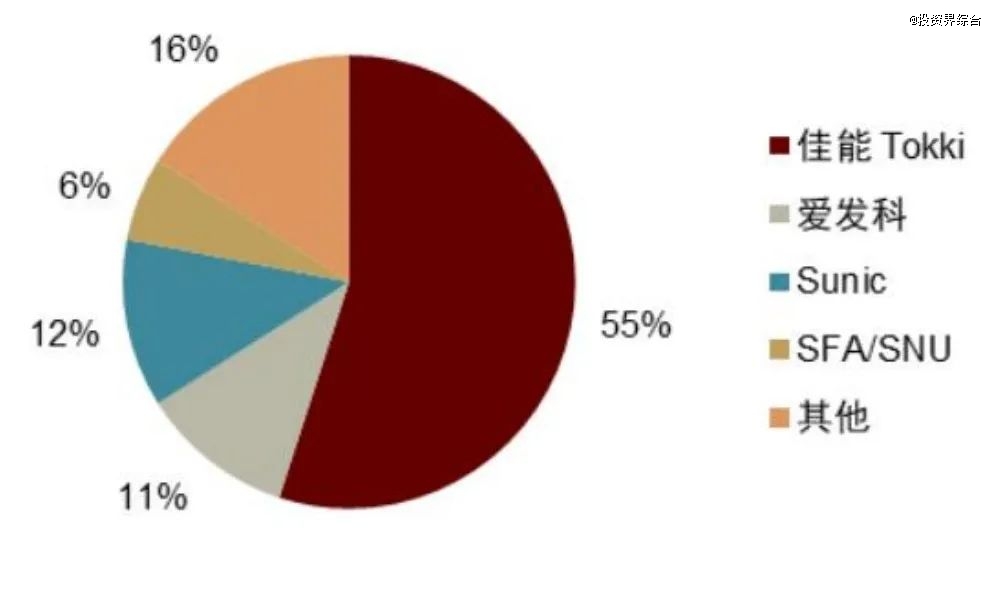

蒸镀设备为OLED生产最核心设备,佳能tokki垄断市场,奥来德打破蒸发源国外垄断

当前市场现状:中国企业尚未具备OLED蒸镀机的规模化生产能力,全球市场主要由日本和韩国等国家的公司主导。日本佳能特机株式会社(CanonTokki)是全球*的OLED蒸镀机生产商,2023年市占率高达81.82%,并与苹果公司等全球知名手机行业龙头合作。其他主要生产企业还包括韩国SunicSystem公司和美国RGBMicro公司。

中国面板厂商设备使用情况:中国主要面板厂商如京东方和维信诺在6代AMOLED产线上主要使用日本佳能Tokki的蒸镀机,少部分使用日本爱发科及其他品牌的蒸镀机。Tokki蒸镀机需要面板厂商自行采购第三方蒸发源,而爱发科蒸镀机则与蒸发源配套出售。

图:2017-2019期间全球蒸镀机竞争格局

资料来源:IHS Markit,中金公司研究部

国产化进展:在显示领域,美欧日韩等主要设备生产国对中国并没有实行出口管制,而在半导体先进制程方面则有诸多的限制。显示设备与半导体设备有很多共同点,国际上一般都是由同一类的企业提供半导体设备及显示设备。这种状况导致中国的半导体设备厂商把主要精力都放在半导体设备的开发上,而在显示领域,特别是在高世代显示面板行业,由于设备的大型化,开发成本很大,且下游厂商比较较少其比较集中,导致中国半导体设备厂商对显示领域设备的投入不够,国产化进程相对缓慢。不过以北方华创为代表的中国半导体设备厂商在显示制程设备上的投入较大,并且推出了一些国产替代设备;奥来德和京东方等企业专注于中小型OLED蒸镀机的研发和生产。奥来德已在蒸发源设备方面取得突破,打破了国外垄断,据奥莱德招股书披露,公司搭载于Tokki蒸镀机的蒸发源产品中国市场占有率达73%。外的竞争厂商以日韩企业为主。

设备投资与生产线配置:一条6代OLED生产线通常需要3-4台蒸镀机才能满产,而8.5代设备的单台价格约6000亿韩元(33亿元)。在蒸镀机供应商中,Tokki位居行业*,其他供应商如ULVAC、SunicSystem、欣奕华也获得了各大面板厂商的支持。

市场前景:随着中国高世代产线的规划建设,蒸镀设备市场预计将增长,国产蒸发源的市场渗透率有望进一步提升。

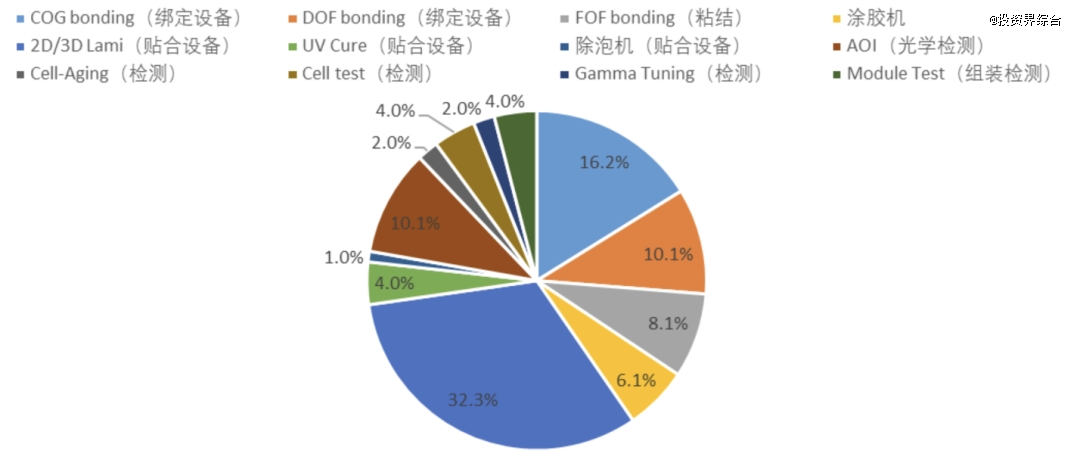

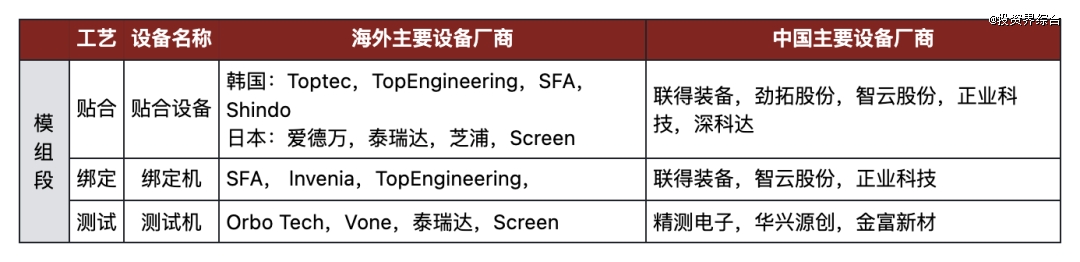

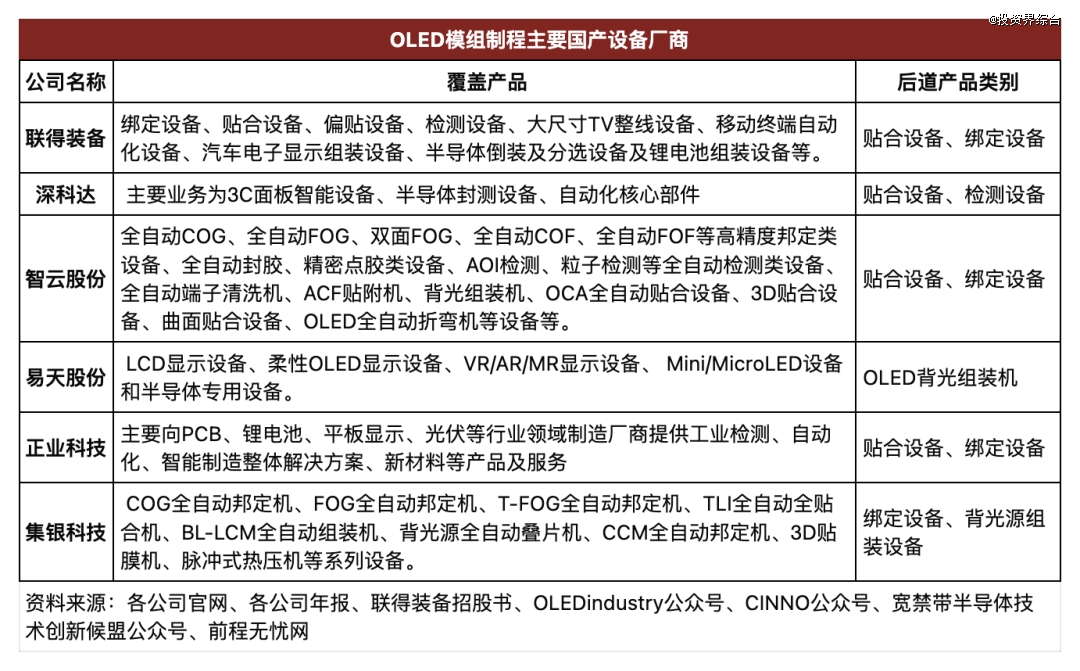

5.3 Module 模组段设备——工艺技术壁垒较低,国产化率较高

模组段工艺将封装完毕的面板切割成实际产品大小,之后再进行偏光片贴附、控制线路与芯片贴合等各项工艺,并进行老化测试以及产品包装,最终呈现为客户手中的产品。模组段技术壁垒相对较低,关键设备主要包括激光剥离设备、切割设备、贴合设备、绑定设备以及检测设备等。

绑定设备:绑定设备采用热压工艺,主要包括TFOG设备、COG设备、FOG设备、ACF贴付机。COG设备实现在显示模组中将IC芯片绑定到玻璃上。FOG设备主要是现触控和显示模组中的FPC与玻璃或者薄膜的绑定。

贴合设备:主要包括OCA全自动贴合和偏光片的贴合,OCA全自动贴合设备可以实现OCA自动上下料、自动对位、自动软对硬/软对软贴合工艺。应用在TP与LCM、CG和Sensor等以OCA为介质的贴合工艺中。偏光片贴合设备主要是在液晶显示器的偏光片贴附过程中。

激光剥离设备:用于将封装完毕的面板切割成实际产品所需的大小和形状

检查设备:用于检测OLED面板的质量和性能。

测试设备:用于测试OLED面板的电气特性和功能。

图:OLED 后段模组各设备价值量占比

5.3.1 模组段设备市场现状与国产化情况

Module段设备国产替代率相对较高,部分国产全自动显示模组设备的技术和制造水平己经接近国际先进企业,质量完全满足目前主流模组生产工艺的需求,本土企业的崛起和发展逐渐打破了国外设备在中国高端全自动模组设备领域的垄断,进口替代进程正在加速,原本采购进口设备的业内大型模组厂商也加大了国产设备的采购比例。

绑定类设备供应商主要为韩国的ATS、SFA、Finetek,中国主要为天通吉成,联得装备、鑫三力和集银正在逐步突破。贴合设备主要为韩国SHINDO,TOPTEC以及LDK,中国*供应商为联得装备。未来伴随OLED模组厂的扩张,绑定/贴合设备的国产化率将进一步提升。

资料来源:深圳市平板显示行业协会,山西证券研究所,境成资本完善

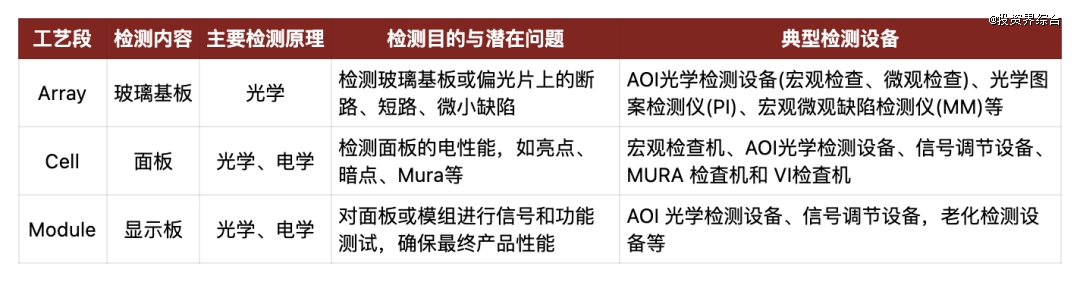

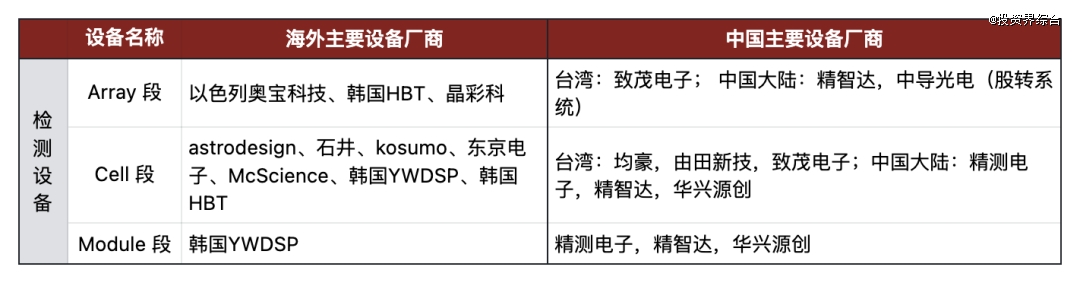

5.4 OLED检测设备

面板检测设备贯穿于面板生产制造的前、中、后道全过程。各工艺流程都有其主要的检测设备,用于保证各段生产制程的可靠性和稳定性,最终提升产线整体的良率。

表:OLED各工艺段检测原理

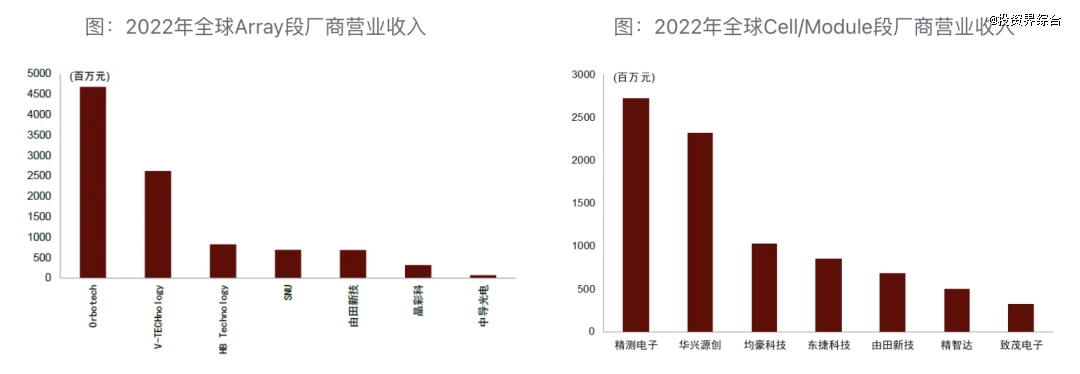

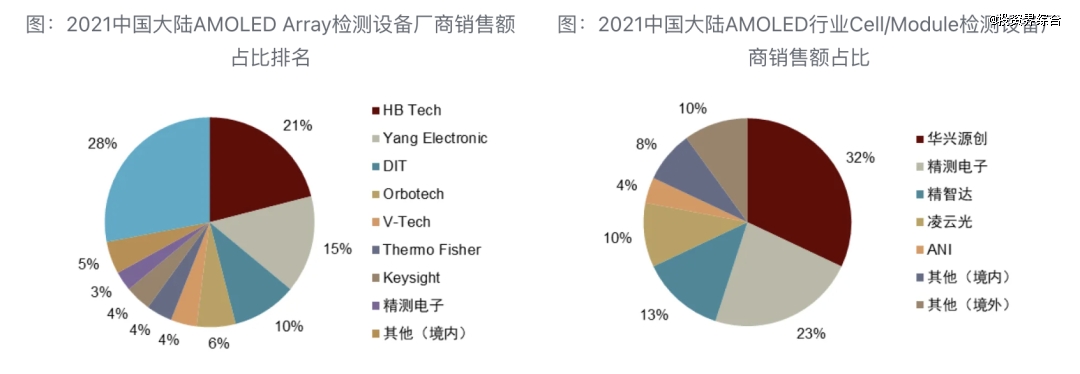

5.4.1 检测设备市场现状和国产化情况

日韩厂商主导前段检测,国产设备商集中在后段。

背板Array制程:主要处理未切割前的大尺寸玻璃,产品面积大产能高,以10.5代线为例,整张面板面积可达到3370mm x 2940mm,人工检测难度极大、易疲劳,采用人工检测不能保证产能及准确性。因此前段检测设备多为自动化光学检测(AOI)检测产品,自动化程度更高,对设备的稳定性和精度要求更为严格,目前中国厂商少能供应,主要由Orbotech(以色列)、HBT(韩)、V-Tech(日)、SNU(韩)等外资品牌主导,其中老牌以色列企业Orbotech凭借深厚的技术和客户积累,占据Array检测龙头地位,全球影响力大。

Cell/Module制程:检测设备技术难度相对较小,中国厂商技术趋于成熟,性价比高,具有较强竞争力。目前Cell/Module段设备厂商主要为均豪、由田新技、致茂电子为代表的中国台湾企业,主要集中在Cell段;以及精测电子、华兴源创、精智达在内的国产设备商,更集中在Module段。

根据CINNO,2021年中国新型显示行业检测设备空间约59亿元,市场集中度较高,已成功实现Cell/Module制程的国产替代,并形成了高度集中的竞争格局。根据CINNO统计数据,2021年中国大陆AMOLED行业Cell/Module制程检测设备厂商中国产化率86%,前四家企业市占率超70%。由于检测设备需求偏定制化以及涉及工艺适配问题,转换成本较高,常与客户形成深度绑定关系,且技术壁垒较高,龙头企业有望持续受益。

从Cell/Module到Array,国产替代空间大

根据中金测算,Array检测设备市场空间为cell/module的4倍,并且具有广阔的国产替代空间。2021年中国大陆AMOLED行业Array检测设备国产化率不到5%,远低于cell/module段的86%。随着新型显示器件行业整体景气度不断提升,本土厂商发展迅速,产能从境外转到境内的过程为中国检测设备的研发、生产创造了较大崛起机会,面板厂导入国产检测设备意愿增强。中国企业有望复制国外优质厂商从制程中后端到前端检测的成长路径,凭借价格优势+供应链安全占据市场份额。中国企业不断加大研发投入,已有企业实现Array设备研发突破。

资料来源:各公司公告,中金公司研究部

资料来源:CINNO Research,中金公司研究部

小结

产能转移与设备国产化趋势

随着OLED产能向中国转移,设备国产化率有望逐步提高。

国产设备在模组工程设备上已与国际水平接近,但在背板段和前板段工程设备方面仍有差距。

关键设备供应商现状

在TFT阵列和Cell有机蒸镀这两个关键阶段,涉及的工艺复杂,所需的关键设备如TFT设备、蒸镀和封装设备主要由日本、韩国和美国企业所垄断。其中,蒸镀设备对于产品的良率和质量有着直接的影响,是整个生产过程中最关键的环节。

中国大陆企业由于缺乏相关的技术储备,短期内较难打开市场,主要以供应零部件为主,如用于蒸镀设备的蒸发源。长期来看,随着技术积累,中国大陆有望在蒸镀机等关键设备上实现突破

在模组工程设备上,中国企业与国外水平几乎相差无几,如贴合绑定设备、检测设备等。中国设备制造商在模组和测试段设备领域拥有一定的竞争力和市场份额。

6 OLED上游——材料

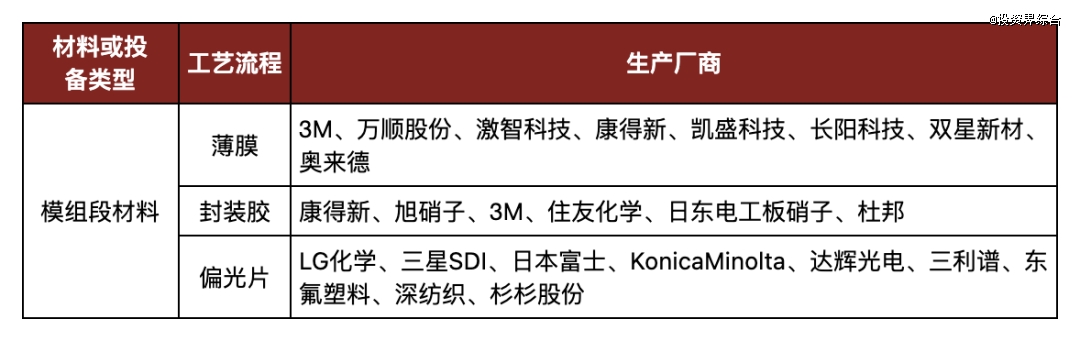

OLED材料按照背板段、前板段和模组段每个环节使用的材料:

1. 背板段

主要涉及的材料包括玻璃基板、特殊气体、靶材、光刻胶、蚀刻液等。这一阶段主要通过成膜、曝光、刻蚀等工艺,在基板上形成低温多晶硅(LTPS)半导体薄膜晶体管驱动电路。

2. 前板段

这个阶段使用的材料主要是有机发光材料和阴极材料。通过真空蒸镀技术,将这些材料蒸镀在半导体薄膜晶体管驱动电路上,形成发光器件。有机发光材料包括小分子材料和高分子材料,其中小分子材料是主流的量产方案,包括发光层材料和通用层材料。发光层材料分为主体材料(红光主体、绿光主体、蓝光主体)和掺杂材料(红光掺杂、绿光掺杂、蓝光掺杂);通用层材料包括空穴注入层、空穴传输层、电子注入层与电子传输层。

3. 模组段

所用材料主要包括驱动芯片、柔性印刷电路板(FPC)、偏光片以及盖板玻璃等。这一阶段包括切割面板、面板测试、贴附偏光片、绑定芯片和FPC,最后贴合盖板,形成全模组产品。

6.1 OLED背板段材料

6.1.1 柔性PI膜

聚酰亚胺(Polyimide,简称PI)是一种具有高耐热性、优异的电绝缘性能、良好的机械性能和化学稳定性的高分子材料,是柔性OLED显示的理想选择。

聚酰亚胺制造工艺复杂,技术难度较高,核心技术掌握在全球少数企业中,OLED发展初期,日本企业几乎垄断了PI膜市场。我国PI膜产品大都集中在低端的电工级PI膜,而高端的电子级P膜则依赖进口。

根据华经产业研究院数据显示, 普通PI 薄膜 单吨 价格大多在 20-200 万元/吨, CPI 薄膜价格则可高达2 000 -3000 万元/吨。

图:CPI薄膜属于高附加值产品

6.1.2 ITO玻璃

ITO(Indium Tin Oxide,氧化铟锡)玻璃是OLED背板段的关键材料之一,用于制作TFT-LCD驱动电路的电极。它具有优异的导电性和透光性,是OLED面板制造中不可或缺的材料。

1)主要特性:

高透过率:确保OLED显示屏的高清晰度和亮度。

低电阻率:减少能量损耗,提高显示效率。

良好的电导性:为OLED面板提供稳定的电流传输。

2)玻璃熔制的原材料:主要包括二氧化硅、镁氧化物、铝氧化物、碱金属氧化物等物质。根据乐晴智库资料,玻璃基板根据其生产配方的差异,可划分为纳钙玻璃和高铝玻璃两大类:

纳钙玻璃:通过在二氧化硅基质中加入氧化钙和氧化钠等成分而制成,其配方相对简单,技术门槛较低。

高铝玻璃:在基础玻璃成分中加入了氧化铝,这种添加不仅显著提升了玻璃材料的强度,还降低了强化处理的难度。高铝玻璃具有高配方壁垒和复杂的制造工艺,全球仅有康宁等少数企业能够掌握这一技术。

3)生产工艺:玻璃基板底板的制造主要包括高温熔融、成型冷却和后段加工等步骤

高温熔融:在熔融炉中,将准备好的玻璃原材料按比例投入炉内,并加入适量的熔剂,通过高温熔融的方式将原材料熔化成玻璃液状态。

成型冷却:熔融的玻璃液通过计量装置,根据加工要求控制玻璃液的流速和流量,一边使玻璃液在熔融状态下成型,一边通过调节温度,使玻璃液缓慢冷却,形成玻璃基板。

后段加工:对未经精细加工的玻璃母板进行切割、打磨、清洗、检查、包装等一系列后段加工操作。

4)ITO玻璃的挑战:

铟资源短缺:铟是稀有金属,资源有限,随着ITO玻璃的需求增长,铟资源的供应可能成为制约因素。

成本控制:ITO玻璃的生产成本较高,需要寻找合适的材料和工艺,在保证性能的同时控制成本。

替代材料:一些新型的透明导电材料,例如石墨烯、碳纳米管等,可能成为ITO玻璃的替代材料。

高世代线的高要求:随着世代线的发展,玻璃基板的尺寸逐渐变大,从最初的4代线到如今的10.5代线,基板的尺寸已经发展到2940x3370mm。厚度方面7代线和8代线玻璃基板进入到0.5mm水平。目前我国玻璃基板厂商主要集中在G4.5-G6(即4.5代到6代线)生产线上。国内厂商彩虹集团、东旭光电等占有一席之地,但是在8.5代线玻璃基板领域,高世代液晶面板生产线及AMOLED无碱玻璃技术工艺及生产技术上还有待突破,短时间内实现国产化配套还有较大难度,我国厂商的市场份额较少,当前国内厂商也在加速国产替代。

6.1.3 靶材

靶材是沉积薄膜的重要原料,主要应用于面板显示、半导体、磁记录薄膜、太阳能领域,其中应用于半导体的靶材纯度要求最高。

技术难点:

纯度:需要保证靶材的纯度,避免对OLED面板的性能造成影响。

均匀性:需要保证靶材的均匀性,避免出现电极厚度不均或性能差异。

尺寸:随着OLED面板尺寸的增大,靶材的尺寸也需要相应增大,这对制造工艺提出了更高的要求。

竞争格局:

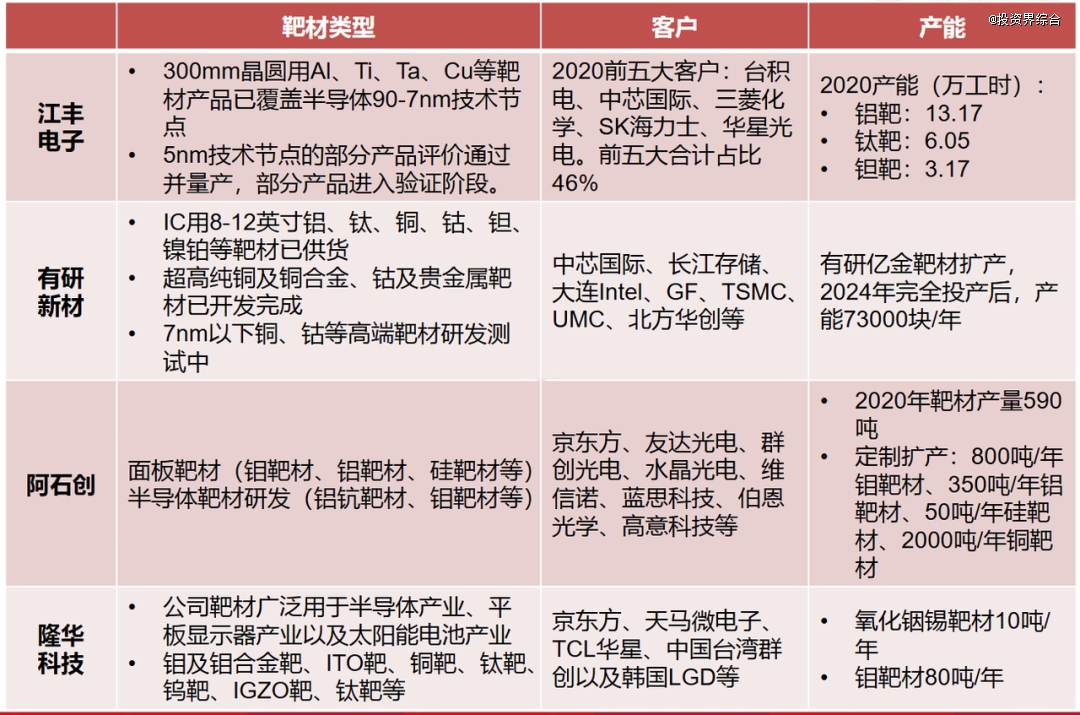

全球半导体靶材市场呈现寡头垄断格局,其中日矿金属、霍尼韦尔、东曹和普莱克斯四家企业占据了全球80%的市场份额。国内半导体靶材主要供应商有江丰电子、有研新材等,隆华科技、阿石创的靶材主要用于面板产业。

表:中国主要靶材公司介绍

6.1.4 光刻胶

作用:AMOLED面板制造流程可分为背板段,前板段以及模组段三道工艺;其中背板段需涂布12次光刻胶以形成驱动电路。

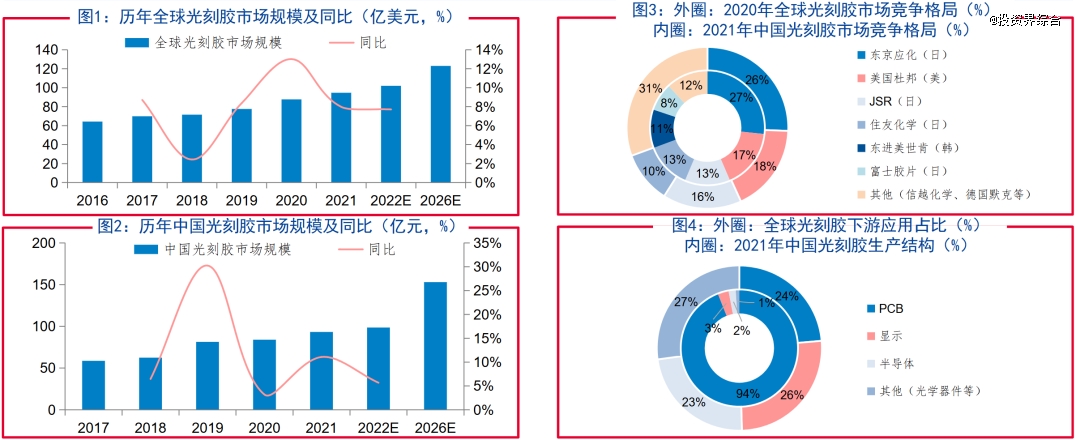

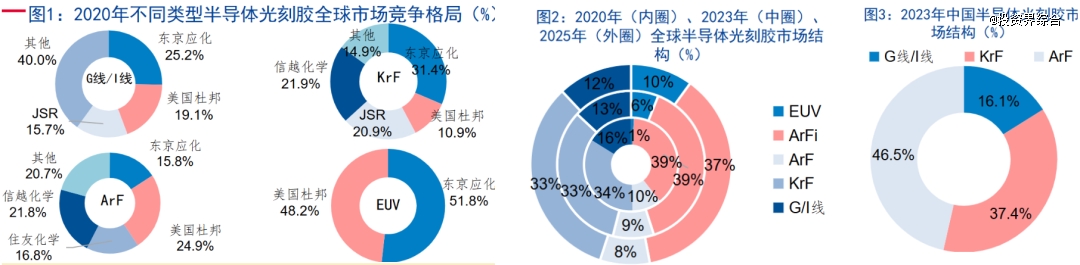

市场情况:

根据《全球光刻胶产业现状及布局》,2022年全球光刻胶市场预计于突破百亿美元规模;中商产业研究院数据显示,2022年中国光刻胶市场规模约99亿元。竞争格局方面,光刻胶市场集中度高,主要由日美厂商所占据。产品结构方面,我国光刻胶生产能力集中在技术难度较低的PCB光刻胶。

海外厂商基本实现了从G/I线到EUV光刻胶全品类半导体光刻胶产品布局。目前我国目前半导体光刻胶国产化率仍处于较低水平。艾森股份在公告中表示OLED阵列制造用光刻胶国内几乎全部依赖进口,且其根据京东方、维信诺书面确认,两家面板厂商尚未使用国内供应商量产的OLED阵列制造用光刻胶。

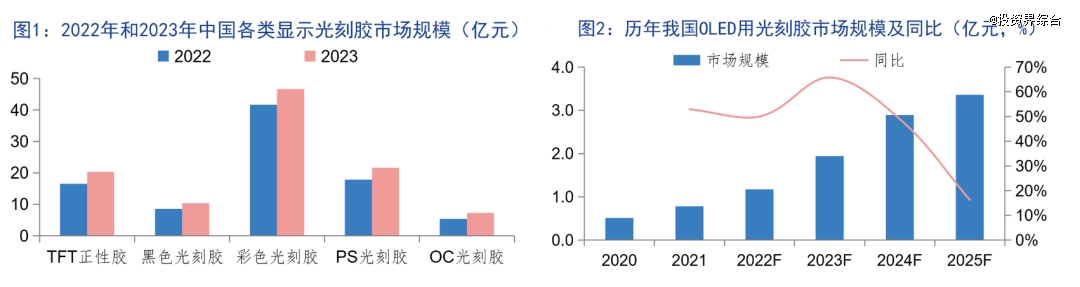

显示光刻胶:彩色光刻胶为主,多类产品国产化率低

根据TrendBank数据,2023年中国显示光刻胶市场规模为106.2亿元,其中彩色光刻胶占比高达43.89%。

中国面板光刻胶主要由日本、韩国和德国外资品牌占领,其中TFT-LCD正性光刻胶被德国默克(安智)、日本TOK、韩国东进化学等国外巨头垄断,德国默克(安智)在中国的TFT-LCD市场占据最高的市场份额。根据艾森股份公告和TrendBank数据,OLED阵列用光刻胶国产化率小于1%、PS胶和OC胶基本没有实现本土化供应。

表:中国厂商显示光刻胶布局情况及国产化率

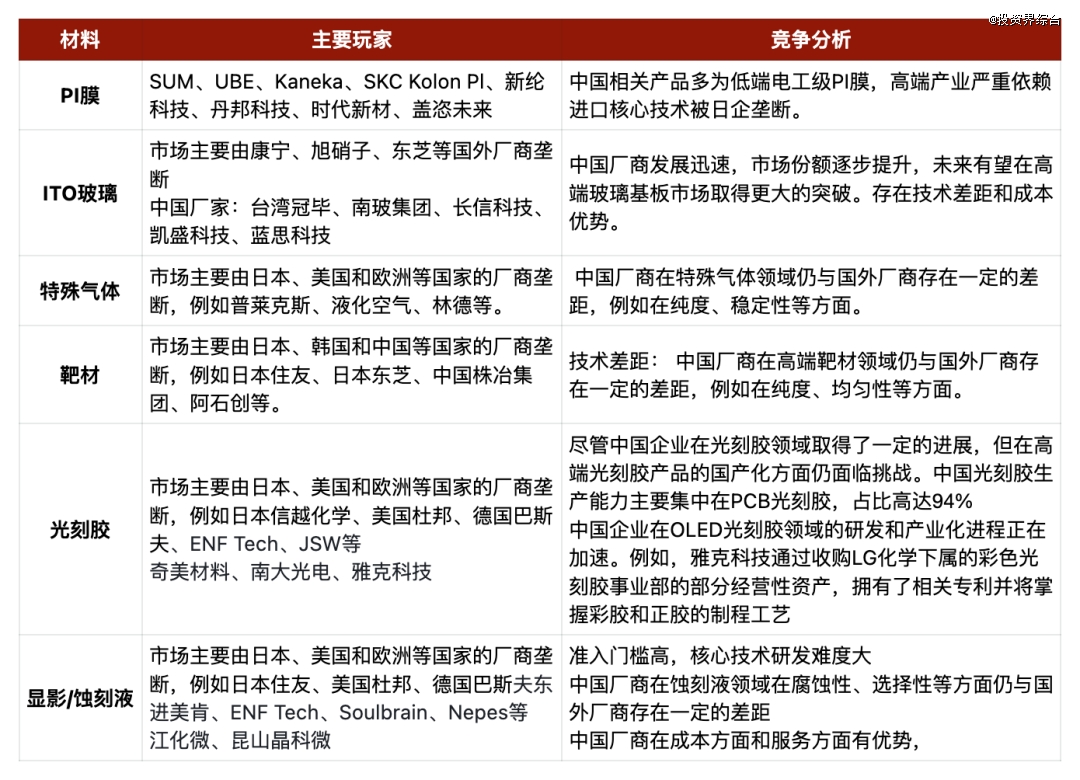

6.1.5 OLED背板材料竞争情况

注:根据公开资料整理,仅供参考

6.2 OLED前段板材料

6.2.1 根据其生产步骤分类

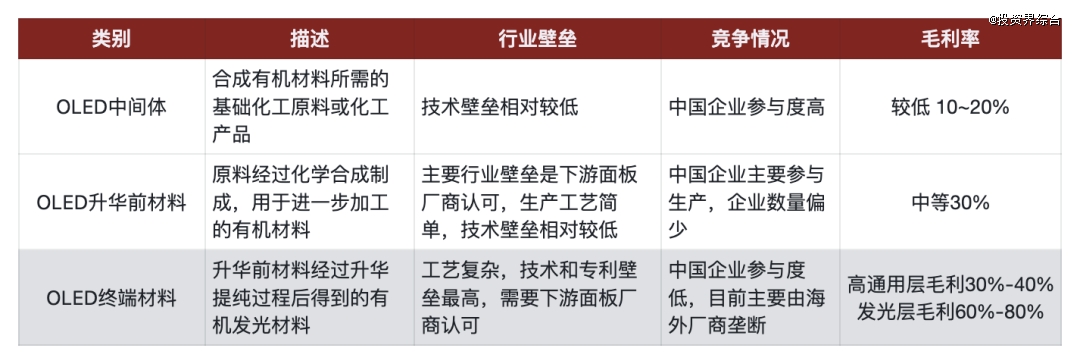

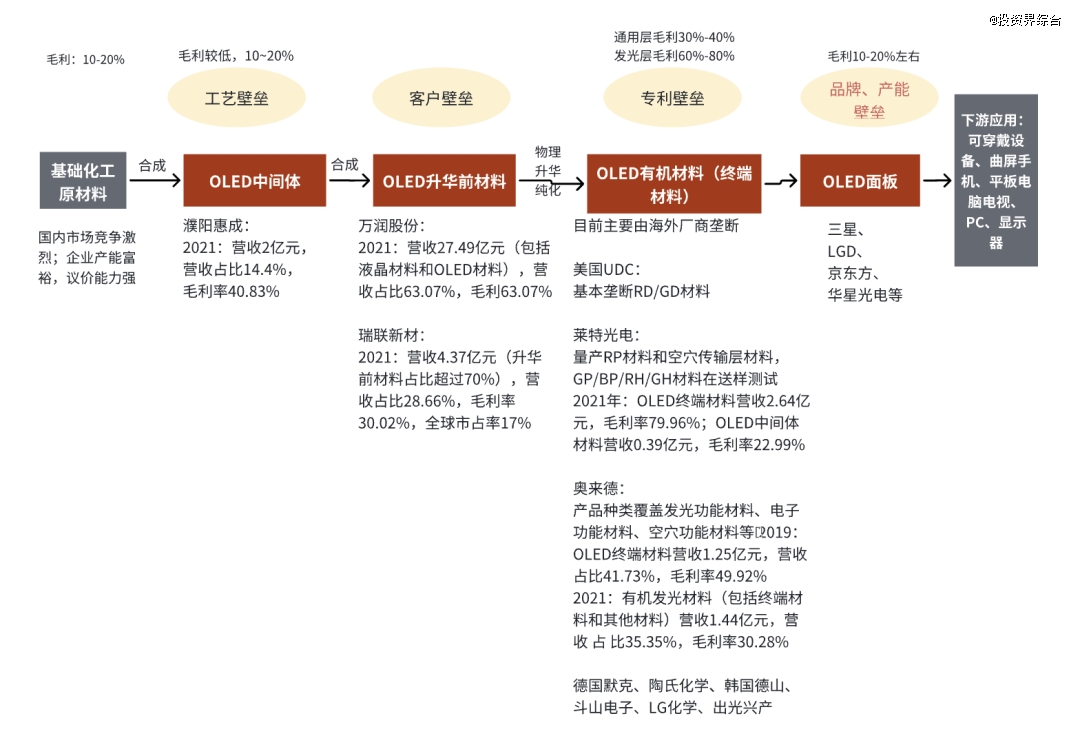

可以分为OLED中间体、OLED升华前材料和OLED终端材料三大类。

化工原材料经合成可生产出OLED中间体,中间体再经一步或多步工艺合成为粗单体(即升华前材料)。在后续生产至终端材料(即OLED有机材料)的过程中,不再进行化学合成反应,而是直接通过升华提纯的方式获得。中国企业目前主要参与OLED中间体和升华前材料的生产,而OLED终端材料的生产则受到技术和专利的限制,中国企业参与度相对较低。

OLED材料产业链

资料来源:行业综研,境成资本整理

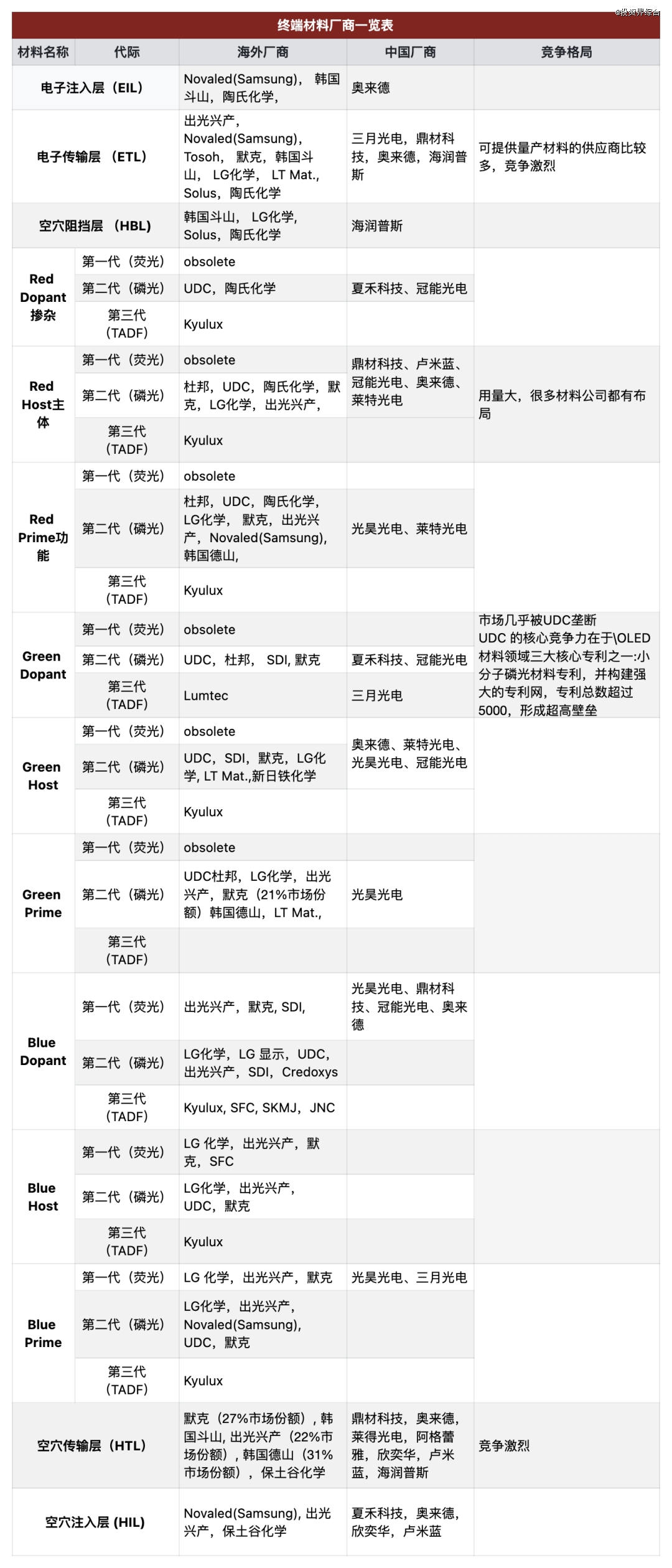

►OLED终端材料

终端材料指由化工原料经过多道工序加工后可以直接蒸镀到基板上用于生产的有机材料,除阴极、阳极和基板外,其他六层所使用的材料皆属于OLED终端材料(OLED终端材料可分为6层14类材料,发光层材料为OLED终端材料的核心部分)。

EIL电子注入层材料:负责将电子注入发光层,其导电性和稳定性是关键。

ETL电子传输层材料:帮助电子在器件中传输,其导电性和透光性是重要考量。

HBL空穴阻挡层材料:阻止空穴进入电子传输层,同时允许电子通过,其选择性透过性是关键特性。

EML发光层材料:是OLED器件的核心,负责发光,其发光效率和色彩稳定性是核心指标。

HTL空穴传输层材料:帮助空穴在器件中传输,其导电性和稳定性是重要考量。

HIL空穴注入层材料:负责将空穴注入发光层,其导电性和与发光层的兼容性是关键。

图:OLED终端材料分为6层14类材料

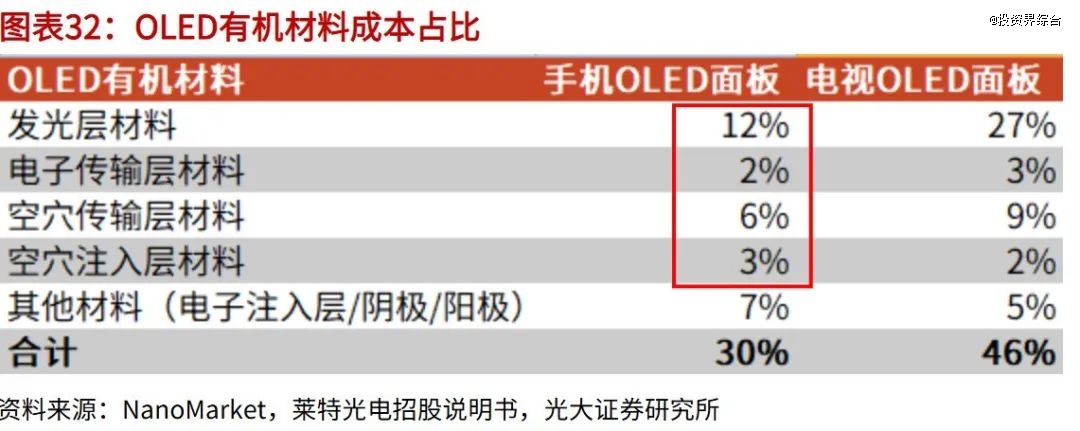

根据NanoMarket,OLED有机材料在手机OLED面板成本中占比23%,其中发光层材料占比12%,电子传输层、空穴传输层、空穴注入层材料分别占比2%、6%、3%;电视等大尺寸OLED面板有机材料用量更大,发光层材料占面板总成本高达27%

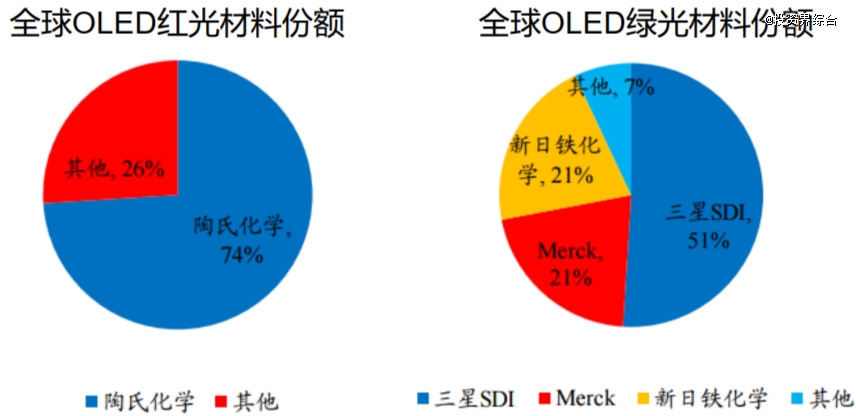

发光层材料的构成:

按照发光颜色的不同,发光层材料可分为红、绿、蓝(蓝光材料由于衰减速度快成为影响OLED显示效果和使用寿命的关键材料)三种,每种颜色分别由发光掺杂材料(Dopant材料)、发光主体材料(Host材料)和发光功能材料(Prime材料)构成。三类发光层材料与料与各层通用层材料共同作用以确保器件能够稳定高效地呈现良好的发光效果。

①发光掺杂材料(Dopant材料):主要功能是更高效的发光,专利壁垒相对更高;

②发光主体材料(Host材料):具有自身发光和将能量高效传递Dopant材料的作用;

③发光功能材料(Prime材料):本身不发光,主要起到高效传输载流子和增强Host材料、Dopant材料高效发光的作用。

OLED材料价格一定程度反映了其技术难度,其中掺杂材料(Dopant)每克售价可达300-600美元,其它材料也多在10-30美元/克之间。

►行业壁垒

a. 技术壁垒

面板厂商对不同型号及世代的面板参数有不同要求,这反映在OLED材料的驱动电压、寿命及发光效率等核心指标,材料厂需自研几十种甚至上百种材料才能找到满足客户需求的材料。

OLED有机材料涉及14种,各层材料之间相互影响,需根据不同层材料的能级匹配、载流子迁移率和界面效应等找到合适且相互匹配的材料。

OLED有机材料对纯度要求较高,对OLED材料厂商对杂质去除技术要求高。

OLED面板的更新周期为2-3年,每次更新会替换3-5种有机材料,这需要OLED材料厂具备较强的快速研发能力,另一方面需要其与客户密切配合、准确理解需求。

b. 专利壁垒

国外OLED材料企业利用起步早的优势建立了较为全面的专利网,其中以美国UDC、日本出光、韩国LG化学和德国默克等为代表企业分别对不同类别的OLED材料实行了专利保护和封锁。其中最为知名的为美国UDC公司,其通过自身研发和并购的方式,形成了对基于金属元素“铱”结构的红光和绿光掺杂材料的专利垄断。2022年,UDC专利授权费收入高达2.67亿美元,占其营收的43%。国内厂商除需在技术上形成突破外,还要跨越国外企业布局完善的专利网。

对于主体层材料(Host)和功能层材料(Prime),虽未面临专利垄断的局面,但研发难度依然较高,目前中国具备自有知识产权的OLED材料厂商较为稀少。

c. 客户认证壁垒

OLED材料认证周期较长,从材料开发到导入量产一般需要1.5-2年时间,在材料导入后,面板厂一般不会轻易更换OLED材料商。因此,需OLED材料商准确把握下游的验证窗口期,并在面板更新换代前提前获知客户需求。具备产业资源的OLED材料商在产品预研和导入方面有天然优势。

6.2.2 发光材料按照代际划分类

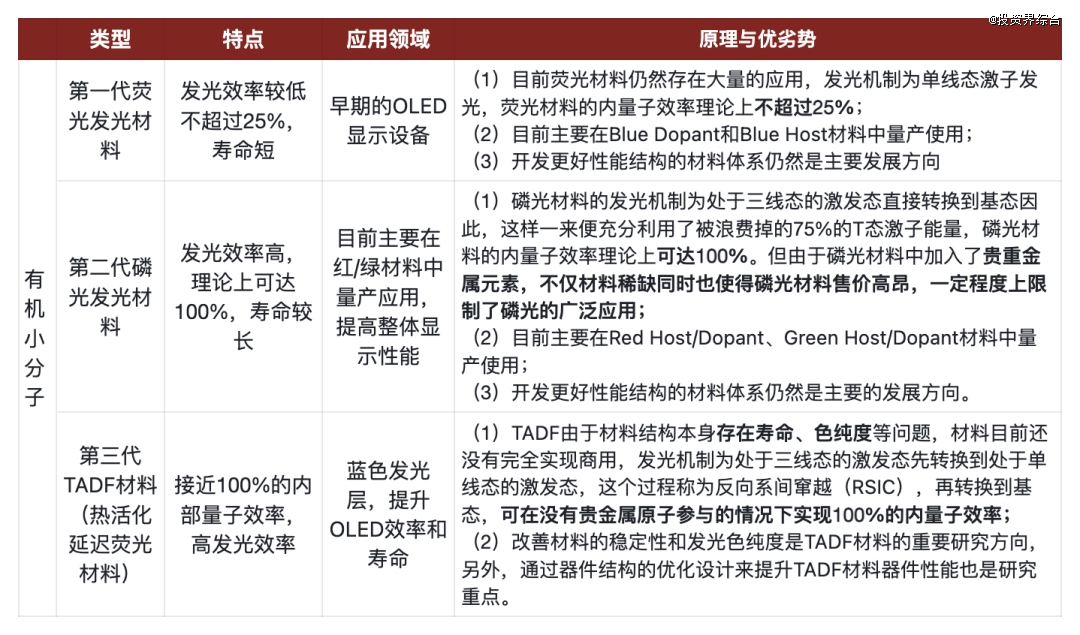

OLED发光功能材料按照代际划分,可分为:以Alq3为代表的*代荧光材料、第二代以铱(Ir)、铂(Pt)、铼(Re)为代表的磷光材料和第三代延迟荧光(TADF)材料。

三种发光材料由于各自特性不同,因此发光机制也有所不同,目前仅磷光材料和TADF能实现100%的能量利用效率,荧光材料理论上其能量利用效率不超过25%。商业化进展方面,目前蓝光还是以荧光材料为主,红光和绿光以磷光材料为主。

资料来源:奥来德公告、莱特光电公告

6.2.3 OLED有机材料竞争分析

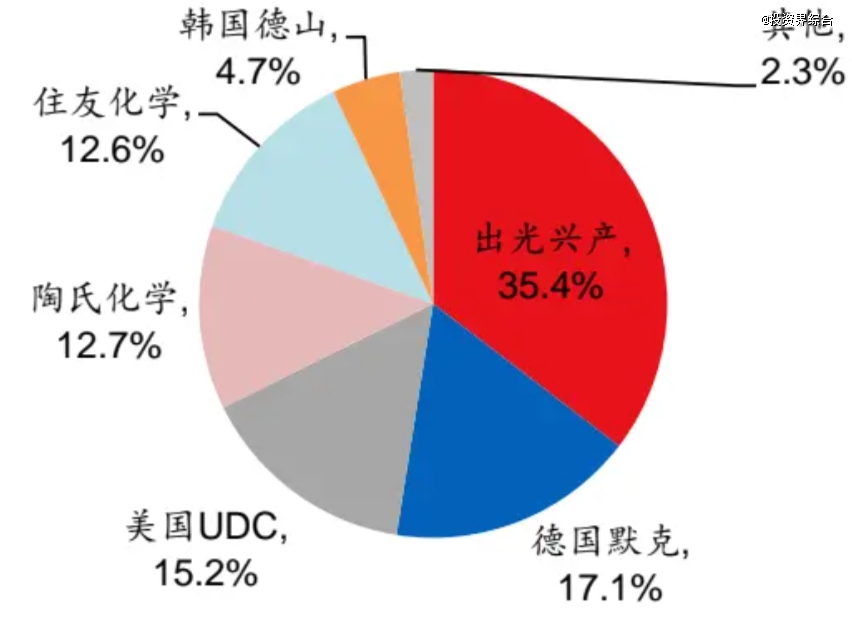

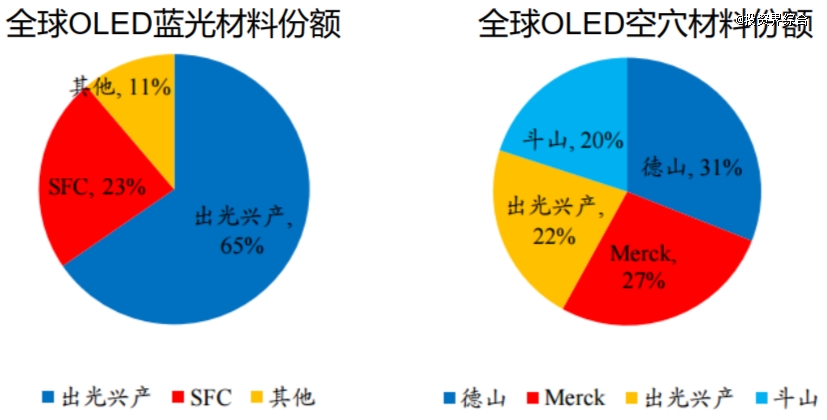

产业链分工来看,中国是全球重要的OLED中间体/单体粗品生产国,企业主要以外包订单的方式供应OLED中间体和前端材料。但受限于技术与专利壁垒,终端材料供应权基本在海外厂商手中,全球前三大厂商出光兴产、默克、UDC市占率超过67%,市场基本被美、日、韩、德企业垄断。中国由于存在升华速率低下、单体材料纯度不高、连续升华技术未突破、升华工艺繁琐等问题,终端材料国产化水平较低;少有能实现高质量、大规模量产的厂商。

中国在 OLED终端材料国产化产业链“中间体-终端材料-面板”中出现了断层。核心发光层材料的国产化率不足5%,存在极大的国产替代空间。

图:2022年全球OLED终端材料竞争格局

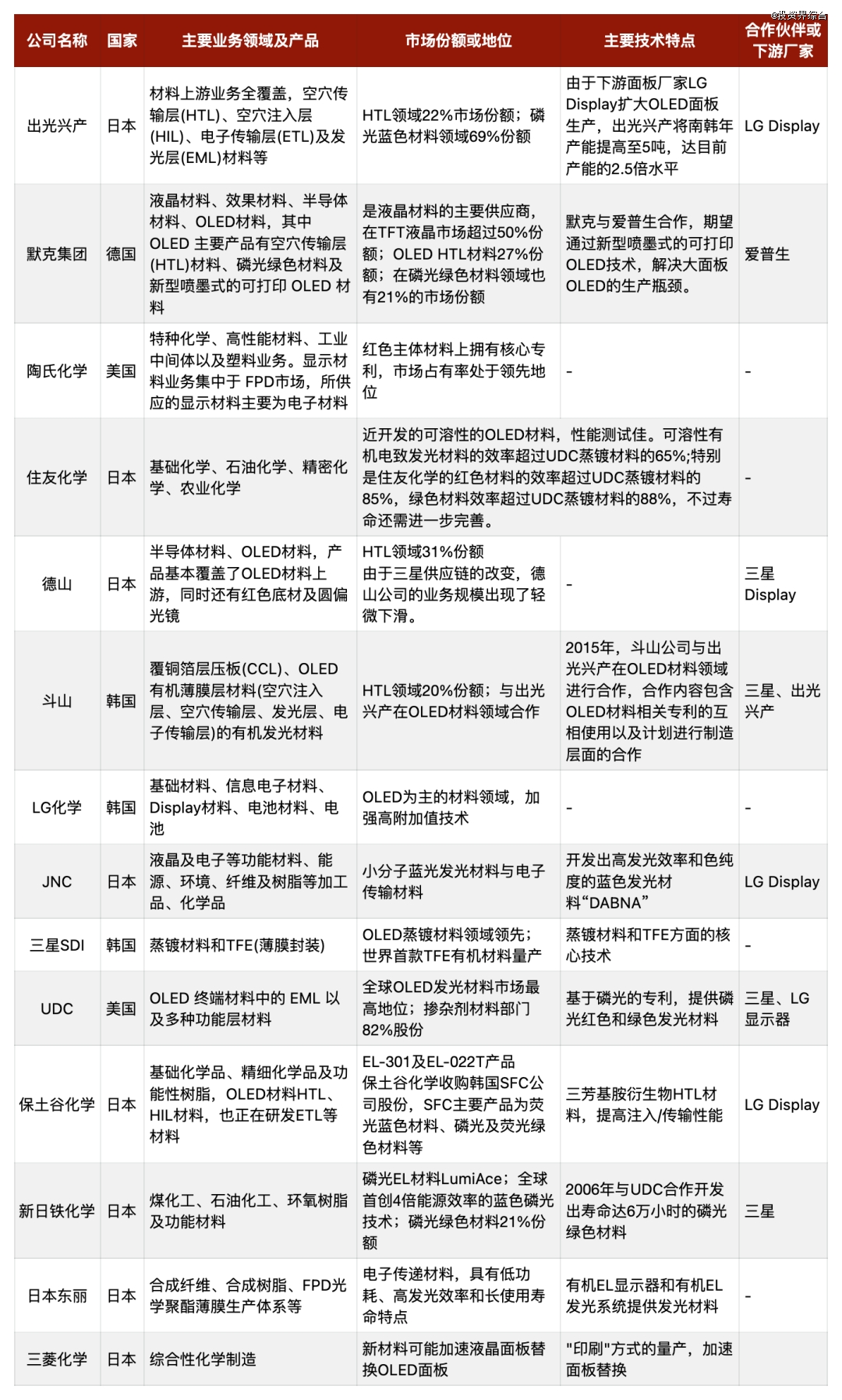

在OLED有机材料领域市场份额占比高、业务优势突出的企业主要集中在欧美日韩等国家,基本情况如下:

来源:境成资本整理,仅供参考

6.2.4中国材料厂商情况

6.2.4.1 商业模式

国内处于追赶期,催生多种商业模式。国内OLED材料处于起步阶段,入局企业也根据业务定位和发展策略参与到产业链的不同环节。

自主研发模式:因终端材料技术壁垒较高,而合成终端材料的中间体和部分医药用中间体技术共通,且技术门槛不高,因此行业内部分精细化工或医药企业跨行布局、或以中间体业务起家后深入到终端材料的企业。同时,也有终端材料厂商出于降本需求向上延伸,自产中间体。

回收提纯模式:OLED材料在蒸镀至基板的过程中,会有较大部分材料挥发残留在蒸镀机内部,因OLED材料较为昂贵且面板厂不具备材料化学的Know-how和工艺积累,部分材料厂商瞄准机会,采取回收残留材料、再提纯回售给面板厂的商业模式发展做大,国内代表企业如海谱润斯。

专利授权模式:因终端材料研发难度较大且材料类别多,专注于终端材料的厂商也多从单支材料入手,或通过自身研发、或通过国外企业专利授权的方式入局,再拓展产品线。如莱特光电(688150.SH)曾与韩国MS公司合作开发,其红色功能层材料(RP)一度在营收占比中超过90%。

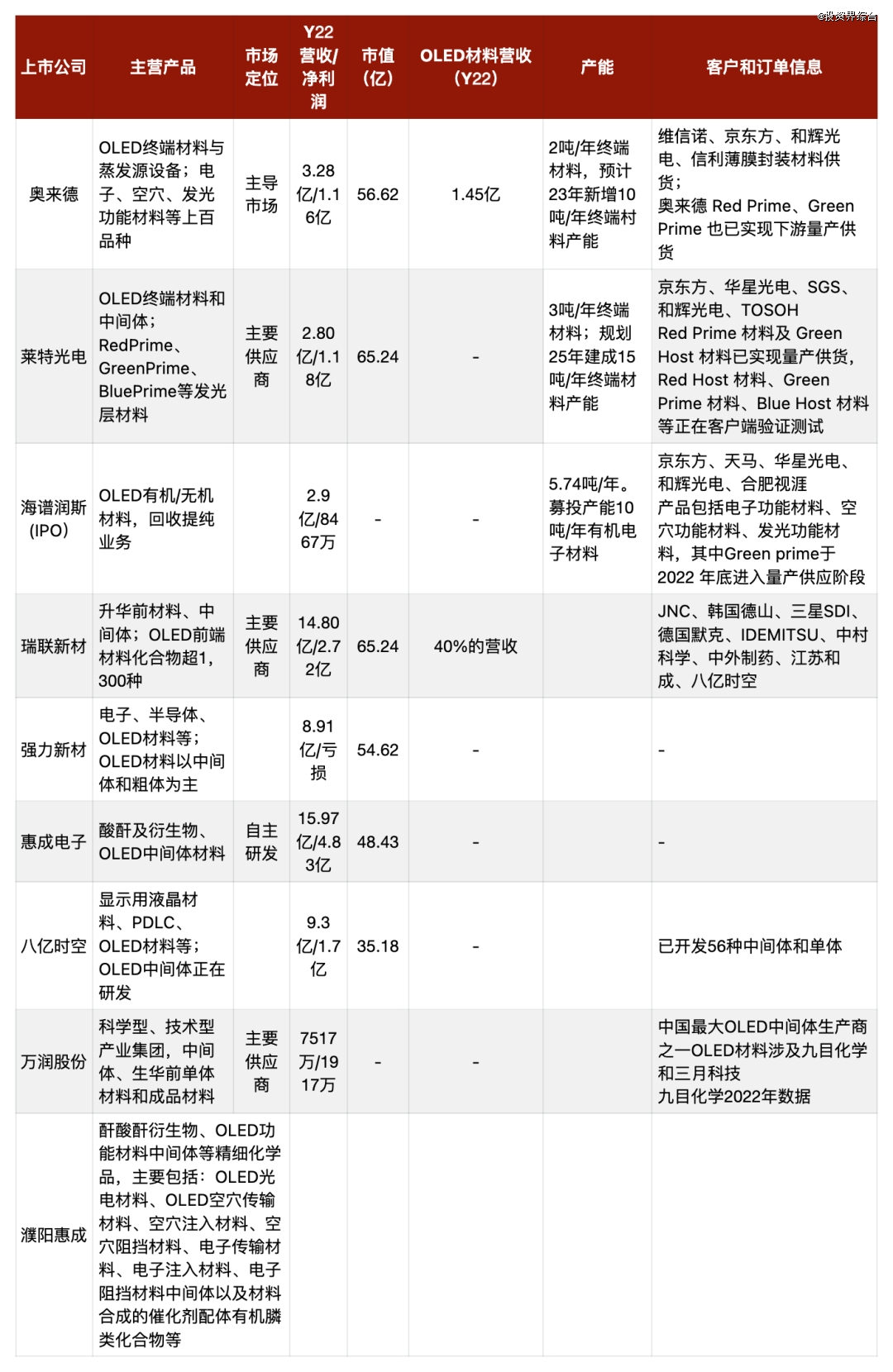

6.2.4.2 主要企业

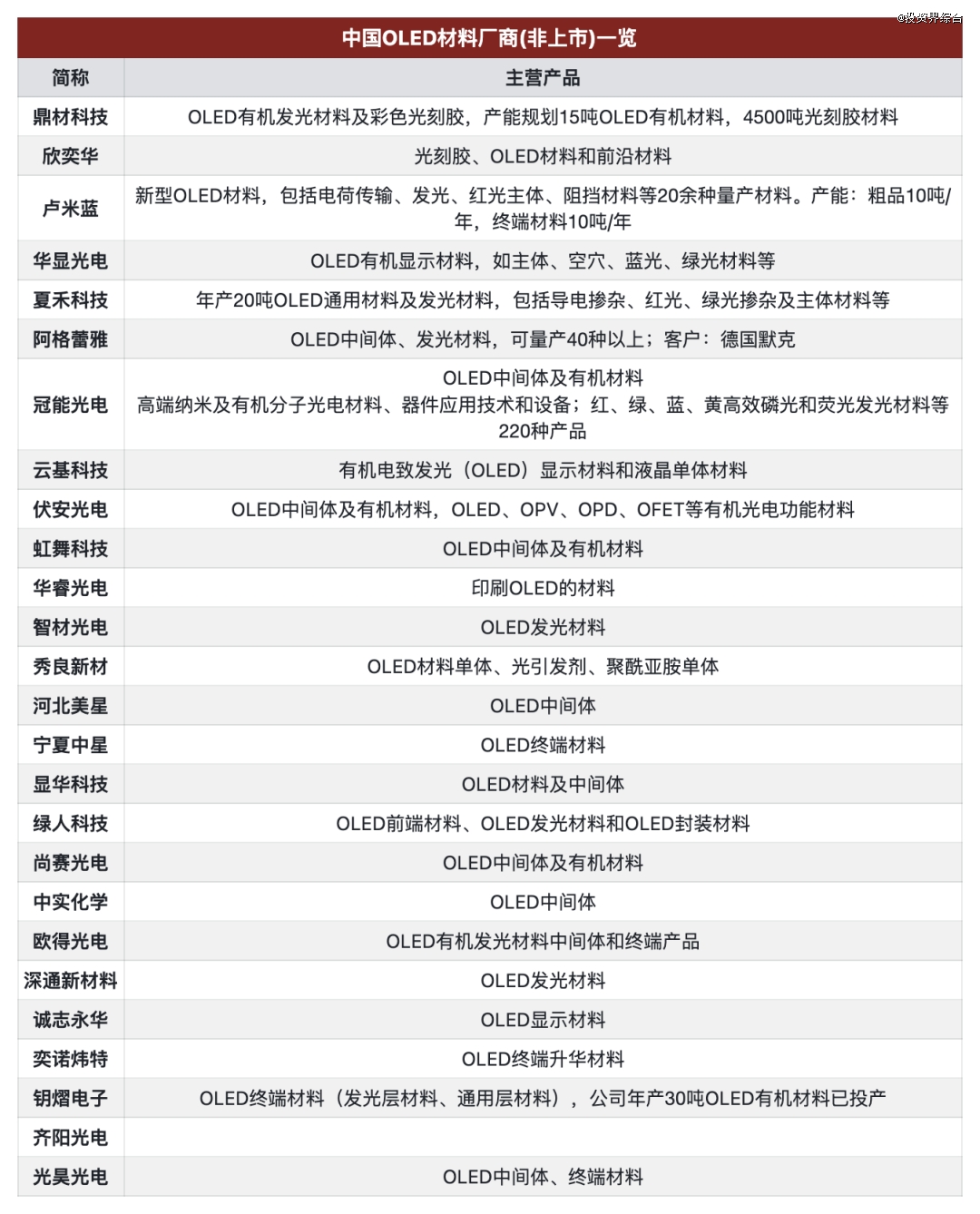

奥来德、瑞联新材、阿格蕾亚、万润股份等在中间体和升华前材料供应方面占据主导地位。鼎材科技、三月光电、华睿、惠成、西安瑞联等积极开展自主研发。

OLED材料上市公司

来源:境成资本整理,仅供参考

图:中国主要OLED发光材料企业

6.3 OLED模组材料

偏光片:偏光片是显示面板中的重要组件,能够控制通过显示面板的光的偏振方向,从而提高显示效果的对比度和色彩饱和度。全球偏光片市场在2021年的出货面积约为6.1亿平方米,市场规模达到102亿美元。中国作为全球*的液晶显示生产国,其偏光片行业的供应量近年来快速增长,2022年供应量达到4.51亿平方米,需求量为4.3亿平方米,市场规模达到64亿美元。

盖板玻璃:盖板玻璃是电容屏的重要组成部分,具有高透光性、硬度和良好的化学性能,对电容屏起到保护作用。盖板玻璃原片生产位于产业链金字塔顶端,行业壁垒高。康宁、旭硝子、肖特、电气硝子等国外厂商占据市场主导地位,但中国头部企业如南玻A和旗滨集团正通过技术进步和产能扩张实现国产化替代。

封装材料:OLED有机材料对环境敏感,需要通过封装材料进行保护。

目前,薄膜封装是OLED封装的主流技术。薄膜封装能够实现柔性显示,同时可以隔绝水、氧等对器件功能层材料的侵蚀,是柔性OLED显示产业发展的核心材料之一,符合未来发展方向。此前全球主要的OLED薄膜封装材料供应商为韩国的三星SDI,材料开发及生产技术受到国外高度垄断,中国大部分企业仍处于研发阶段。如今,奥来德已实现薄膜封装材料的连续稳定供货,中国企业在供应链材料领域又下一城。

其他辅助材料:OLED模组的制作过程中还需要粘接剂、导电胶、散热材料等辅助材料,这些材料在提高OLED显示屏的性能和可靠性方面发挥着重要作用。

6.3.1 模组材料主要公司

来源:境成资本整理,仅供参考

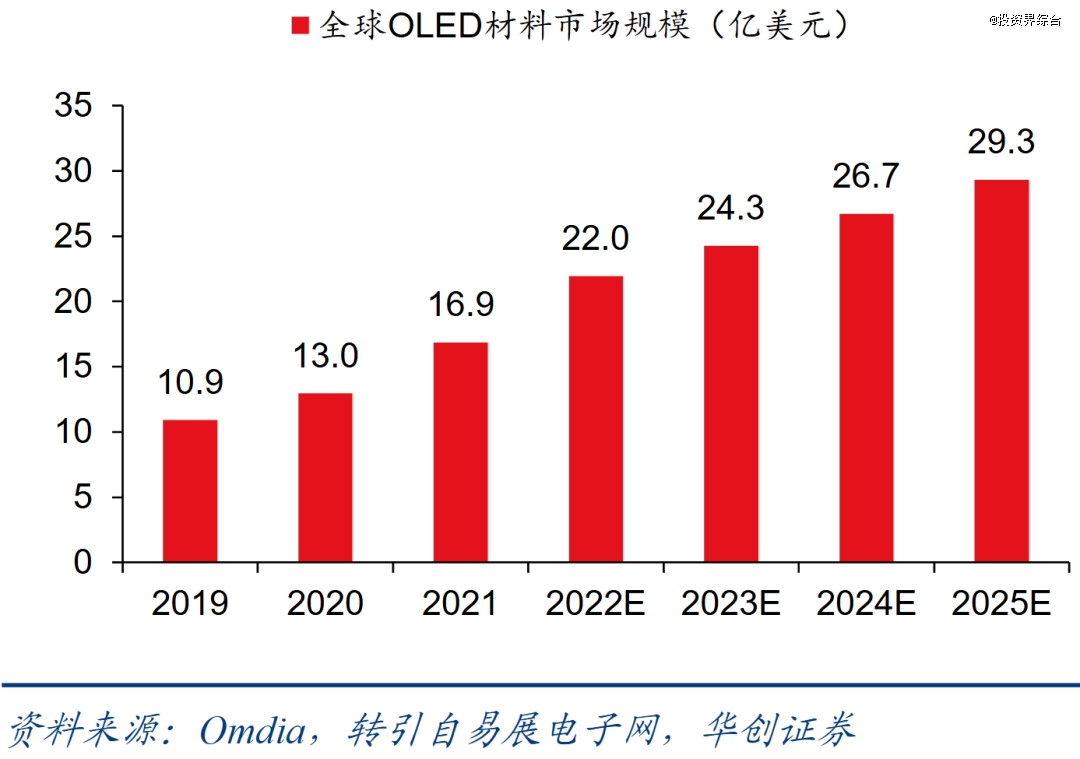

6.4 OLED材料市场规模

根据Omdia,2021年全球OLED材料市场规模为16.9亿美元,同比增长30%;伴随下游工厂的逐步量产释放,预计全球OLED材料市场规模将在2025年增长至29.3亿美元,2021-2025年CAGR为14.8%。

2022年中国OLED材料市场规模约为42.3亿元人民币,同比增长25.89%,预计从2023年到2030年的复合增长率为11%,到2030年将达到98亿元人民币。

国产化进程:通用辅助材料国产化率约12%,终端材料国产化率不足5%,中国企业正努力缩小技术差距。

障碍与机遇:认证壁垒和专利壁垒都是需要克服的障碍。然而,近年来一些海外厂商的专利到期给中国企业带来了机遇,中国厂商可以正式申请专利并进行自我保护,这也是近年来OLED材料行业快速增长的主要原因之一。

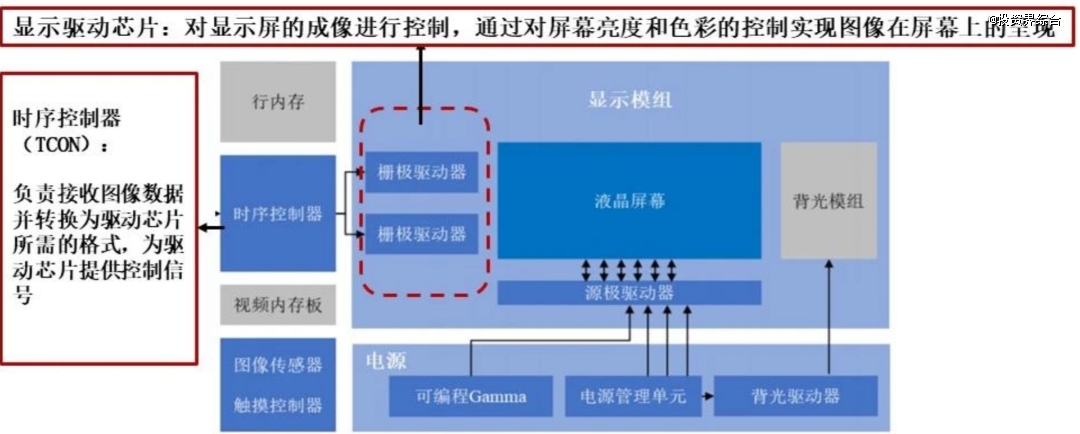

7 OLED上游——零部件

一个完整的显示驱动解决方案通常包括以下几种芯片:

1. 源极驱动芯片(SourceDriver):负责控制像素的亮度,即调整它们的发光强度。

2. 栅极驱动芯片(GateDriver):负责控制哪些像素在什么时候被激活,即决定哪些像素发光。

3. 时序控制芯片(TCON):负责同步源极和栅极驱动芯片的操作,确保图像显示的稳定性和准确性。

4. 电源管理芯片(PMIC):负责管理显示屏的电源供应,确保电压和电流的稳定。

这些芯片通过标准的接口接收来自设备的命令和数据,然后转换成适合驱动显示屏的信号。

根据是否集成触控功能,显示驱动芯片可以分为两类:

TDDI——即触控与显示驱动器集成(Touch and Display Driver Integration), TDDI芯片是将显示驱动芯片和触控面板芯片集成到一颗芯片当中。

DDIC——即Display Driver Intergration Circuit 显示驱动芯片,这里单指末与触控芯片集成的驱动芯片。

7.1 显示驱动芯片(DDIC)

显示驱动芯片(DisplaydriverIC,DDIC)是对显示屏的成像进行控制的一种数模混合芯片。显示驱动芯片主要功能是对显示屏的成像进行控制,它通常使用行业标准的通用串行或并行接口来接收命令和数据,并生成具有合适电压、电流、定时和解复用的信号,使屏幕显示所需的文本或图像。

AMOLED-DDIC单价高于传统LCD-TDDI。DDIC即显示驱动芯片,主要功能是接受主控芯片输出的指令并处理之后以电信号的形式向显示面板发送驱动信号和数据,从而控制屏幕的亮度和色彩以显示画面。对于AMOLED,一个像素对应一个TFT,DDIC通过控制TFT来控制每个像素。与LCD不同,OLED因为LTPS材质不均,屏幕越大,信号到达各个TFT的时间差异就越大,会出现画面撕裂现象,可以通过在DDIC中存储一张自己所驱动的TFT的不均一性照片来矫正信号。OLEDDDIC工艺更复杂,通常采用更先进制程,因此其单价远高于传统的LCDTDDI,毛利率也更高。

7.1.1 DDIC市场空间

全球显示驱动芯片市场规模(包括LCD、OLED等):2021年出货量约89.2亿颗,市场规模达141.7亿美元。其中中国大陆显示驱动市场规模为64.7亿美元,预计至2026年有望上涨到71.7亿美元,2022E-2026ECAGR有望达到8.1%。

TFT-LCD市场主导:2021年占全球显示驱动芯片出货量的78%,是*的细分市场。

OLEDDDIC占比不断提升:AMOLED渗透率提高将带动AMOLEDDDIC出货量增长。根据CINNOResearch,从2018年到2021年,OLEDDDIC出货量占DDIC总出货量的比例呈现上涨趋势,预计2023年增至16%。预计AMOLEDDDIC出货量将从2022年的10亿颗增加到2029年的22亿颗,CAGR为12%。

OLED增长驱动因素:未来DDIC市场的增长将主要受益于新领域应用带来的规模扩大和OLEDDDIC出货量的提升。终端所需DDIC数量与面板尺寸、分辨率高低成正比,中大尺寸、高像素面板每台用量需求更高。

7.1.2 DDIC竞争分析

从整体竞争格局来看,全球显示驱动芯片市场竞争格局相对集中,我国国产化率较低。目前韩国厂商仍旧凭借技术优势引领市场,中国台湾厂商仍是大陆主要AMOLED-DDIC供应商,以联咏科技(Novatek)和瑞鼎科技(Raydium)为代表。

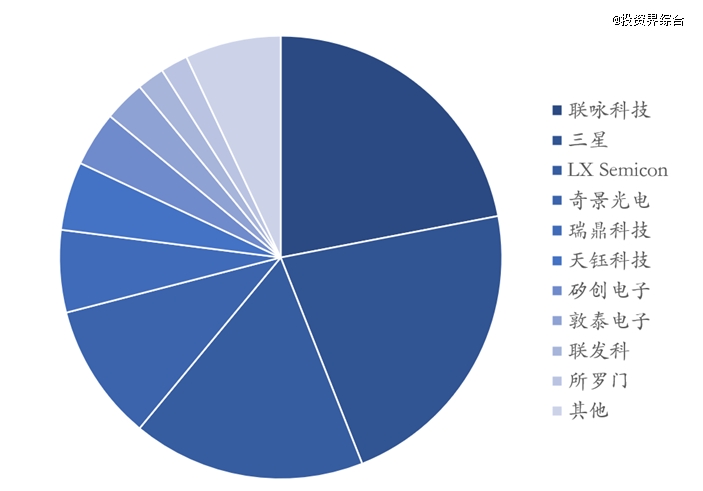

2023年一季度,韩国三星、中国台湾联咏科技、韩国LX Semicon、中国台湾奇景光电为全球四大显示驱动芯片厂商,市场份额分别为22%、22%、17%、10%。

图:2023Q1全球显示驱动芯片市场竞争格局

资料来源:Omedia

中国大陆厂商目前整体市场占有率占比较低,其中中颖电子、云英谷、新相微等公司为主要的OLED显示驱动芯片厂商。

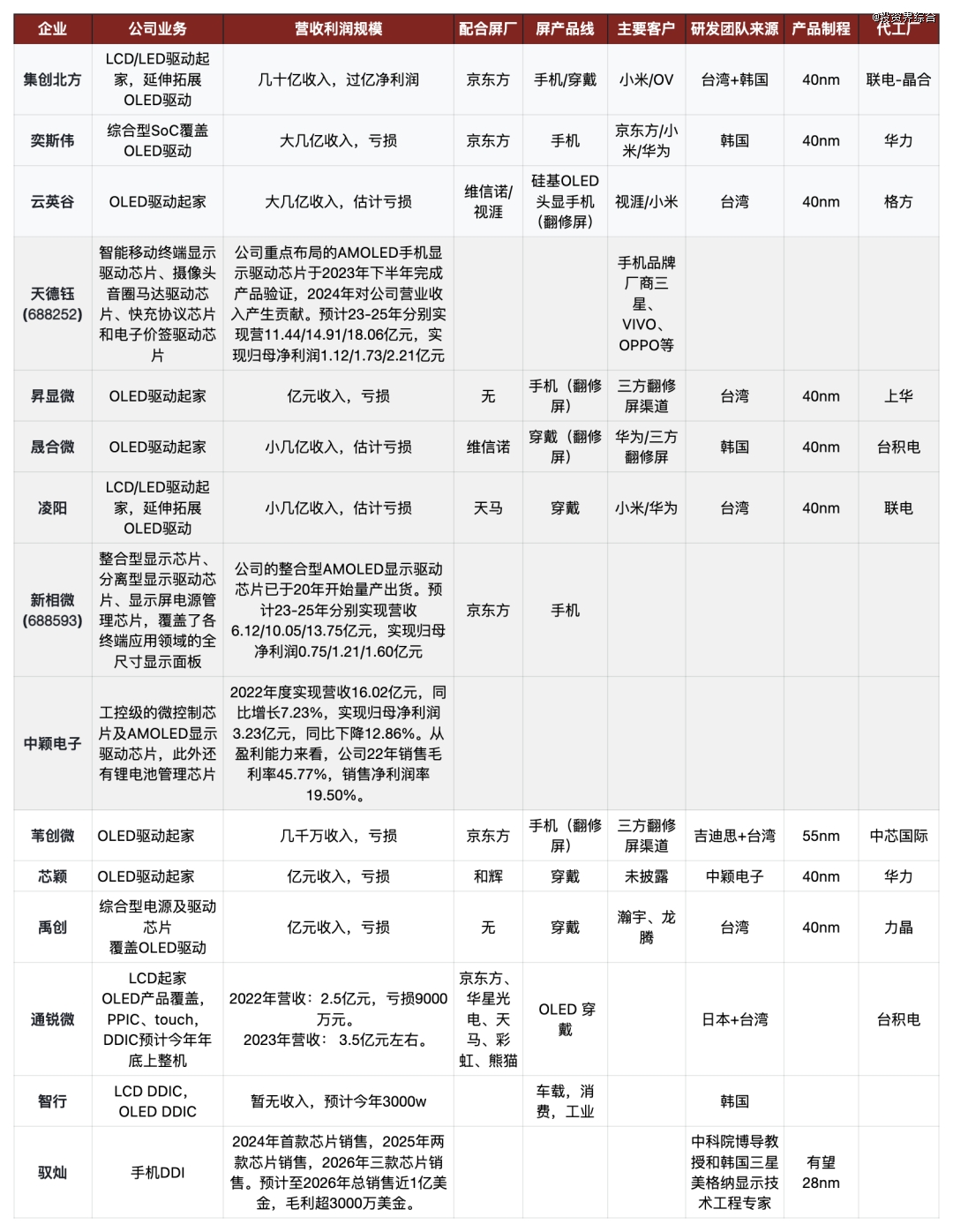

7.1.2.1 行业主要玩家与投资机会分析

DDIC供应产业链分为设计、制造和封测,国产替代均有涉足,AMOLED-DDIC产业链有望全面成长。预计随着京东方等面板厂AMOLED面板出货量持续上升以及产业链供应端各厂商加强相关领域的布局,预计未来AMOLED显示驱动芯片行业也将延续向中国大陆转移的态势。

来源:境成资本整理,仅供参考

7.2 行业发展趋势

集成化:驱动芯片、电源管理芯片和触控芯片等将逐渐集成,形成更紧凑、更高效的芯片解决方案。客户比较倾向于一家芯片设计公司能够有集成

高性能化:随着OLED面板技术的进步,如分辨率和刷新率的提升,对DDIC的性能要求也越来越高。这推动了DDIC技术向更高流畅度、稳定性、对比度和屏占比例等方向发展

国产替代:中国大陆厂商正在积极发展OLED芯片产业,有望逐步提升市场份额。

8 总结:OLED产业链中的重要环节

►► 关键设备

蒸镀设备:蒸镀是OLED面板制造的核心环节,可占到产线投资的 35%,是整个面板生产过程中最核心的设备,直接影响到产品良率和质量。目前主要由日本CanonTokki等企业垄断,国内设备厂商在技术水平和市场份额上仍有一定差距。

核心设备蒸镀机暂无直接对标国产替代标的。目前国内厂商OLED厂商均主要采用日本Canon Tokki公司蒸镀机,价格昂贵且不一定能采购上。国内暂无厂商研发生产可直接对标的产品。较为接近的有部分厂商如奥来德及合肥欣奕华生产的小尺寸OLED面板蒸镀机(其中以合肥欣奕华的产品更为贴近)。

曝光设备:曝光设备在TFT背板制造中扮演着重要角色,背板段设备中价值量最高,日本尼康、佳能等企业占据主导地位,国产化空间大。

Array段检测设备:Array检测设备市场空间为cell/module的4倍,并且具有广阔的国产替代空间。2021年中国大陆AMOLED行业Array检测设备国产化率不到5%,远低于cell/module段的86%。

►► 关键材料

发光材料:发光材料是OLED面板的核心材料,目前主要由国外厂商如UDC、Merck等垄断,国内企业在终端材料领域起步较晚,自主知识产权和市场份额有限。建议重点关注公司发光层蓝光材料体系创新及终端加工能力。

ITO靶材:ITO靶材是制造ITO玻璃的关键材料,目前主要由日本和韩国企业垄断,国内企业正在努力实现国产替代。

偏光片:偏光片是新型显示最重要的核心主材之一,对于显示性能的提升和技术的进步发挥着至关重要的作用。我国是偏光片产销大国,市场需求量巨大,但高端市场仍由国外企业主导。

柔性PI(聚酰亚胺)基板:对于柔性OLED,高性能的PI基板是关键材料,目前国内在大尺寸和高性能PI基板的生产上可能存在限制。

►► 关键零部件

显示驱动芯片(DDIC):OLED DDIC 工艺更复杂,单价远高于传统 LCD TDDI,毛利率也更高。虽然国内已有企业在显示驱动芯片领域取得进展,但高端OLED显示驱动芯片市场仍主要由韩国、中国台湾和日本企业占据,国产AMOLED DDIC需求旺盛,已涌现出一批优秀企业正积极研发布局 AMOLED DDIC 产品并努力开拓市场。

►► 其他材料

高端封装材料OCA光学胶:OCA光学胶用于OLED面板的封装,目前主要由国外厂商如3M、日东电工等垄断,国内企业正在努力实现国产替代。

来源:境成资本