“生还是死,这是个问题”,2020年初这场突如其来的疫情,让莎士比亚的这句名言成了现实。

“出不去”和“动不了”的窘况之下,中国经济仿佛被按下了暂停键,各行各业生死一线,房地产自然也无法置身事外。

中原地产研究中心统计数据显示,从2020年1月下旬开始,大部分开发商的成交量相比往年春节期间下跌了95%。往年春节“返乡置业”的热潮,在今年彻底被“冻”住了。

眼看“解冻”无望,线上卖房就成了一条突围之道,万科、恒大、碧桂园等房企纷纷杀入。

实际上,在恒大2月13日宣布网上卖房前,融创已在2月10日进场抢占先机,各种花样换着玩,很是欢乐。

然而,从效果来看,融创这波直播售房形式大于实质。

线上卖房不及预期

2月10日,融创东南、上海、北京、华中四大区域集团公司相继推出“线上售楼+无理由退房”新政:2月10日至3月31日,认购融创指定项目,自认购之日起的一定期限内享受无理由退房。其中,除上海为50天外,其余区域的无理由退房时限均为30天。

作为*个“吃螃蟹”的开发商,融创首推的“无理由退房”受到市场的热烈响应,因为解决了购房者线上买房的后顾之忧,后续入场的开发商纷纷“抄作业”。但不如意的是,高调营销之下预想中的购房潮并未到来,大部分用户还在观望中。

相比恒大推出的类似“全国楼盘78折+恒房通推荐额外97 折+其他叠加优惠”等让利组合,购房者更加中意实打实的金钱优惠,融创这波操作可谓“起了个大早,赶了个晚集”,不仅被恒大、万科、碧桂园远远甩在身后,就连保利都难以望其项背。

公开资料显示,2020年1-2月,融创中国累计实现合同销售金额约人民币308.4亿元,同比减少26.97%,累计合同销售面积约224.7万平方米,同比减少19.98%,合同销售均价约人民币13720元/平方米。

根据观点指数最新发布的2020年1-2月销售TOP100,融创中国位列第五,与第四名保利发展存在将近130亿元的差距。

数据来源:观点数据研究院

如果仅看2月战绩,融创更是相形见绌。其中,恒大一骑绝尘,2月实现合约销售约447.3亿元,较去年同期增长约107.8%;紧随其后的碧桂园与万科也收获不俗,分别实现销售额300亿元、286亿元。而房企中的另一巨头,融创中国全口径销售额仅120亿元,明显不在状态,排名也跌至第七位。

这对一向生猛的孙宏斌和他的融创中国来说,多少有点难堪,去年刚刚进入房企TOP4,没想到这么“不经摔”。

2019年,融创合约销售额5526.1亿,同比增长21%,增速力压恒大、万科、碧桂园,而在2019年前十一月,融创的权益销售额和操盘金额一度超过万科,进入前三,一时风光无限。

互联网的资讯告诉我们,还在2003年顺驰时期,孙宏斌就树立了鸿鹄之志,曾公开向万科王石喊话“打败万科,做*”。

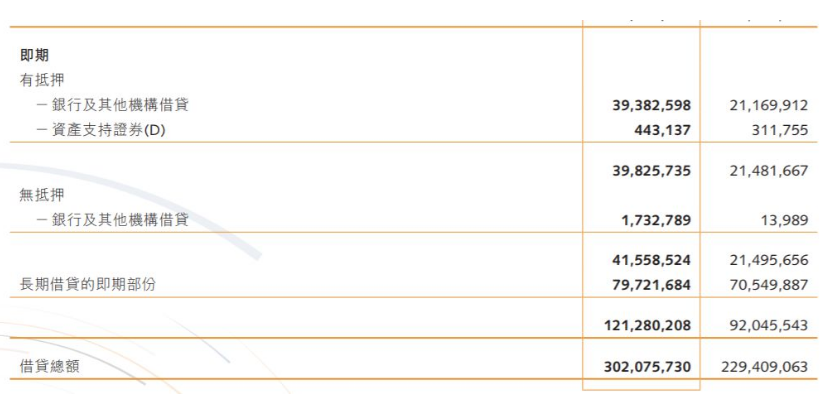

如今,16年“夙愿”终偿,跑得快已经不是问题,流动性紧张,销售端闭塞的情况下,钱才是大问题。截至2019年上半年,融创包括优先票据、公司债券、非公开发行境內公司債券、资产支持证券在内的借贷总额3021亿元,而上年同期为2294亿元。

图片来源:融创中国财报

找钱,成了融创的当务之急,销售变现不利,剩下的只能是救助于资本市场了。

*发债又配股

融创背负近8000亿负债

对于融资,孙宏斌有自己的看法,“别乱借钱,借很多钱的话,股价发生变化的话,风险太大了”。

现在看来,似乎不是那么回事儿。新年伊始,融创便开始了他的找钱之路。

1月8日,融创公告称,发行2025年到期的5.4亿美元6.5%优先票据融资,主要用于现有债务再融资。

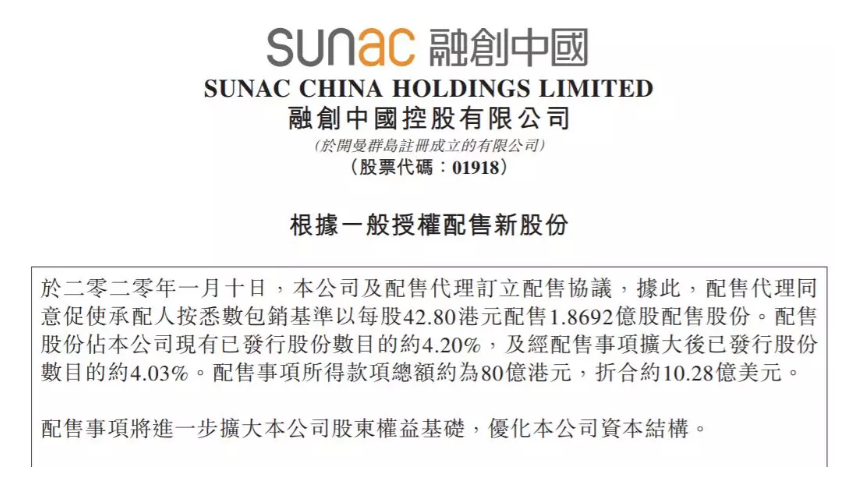

1月10日,融创再发公告,以每股42.8港元配售1.8692亿股配售股份。据悉,配售股份占融创现有已发行股份数目的4.20%,及经配售事项扩大后已发行股份数目的约4.03%,配售事项所得款项总额约为80亿港元,折合10.28亿美元。

图片来源:融创中国官网

根据公告显示,此次融创的配售价于2020年1月9日在港交所收市价每股46.65港元折让约8.25%,截至2020年1月9日(包括该日)止最后5个连续交易日平均收市价每股46.55港元折让约8.06%。

融创中国表示,配售事项旨在进一步扩大本公司股东权益基础,优化本公司资本结构。

节点财经(ID:jiedian2018)了解到,折价配股在资本市场往往是一个利空消息,特别是港股市场。但随着近两年监管不断收紧房企信贷渠道,不少房企也“不得不”频频使用这种方式进行融资。

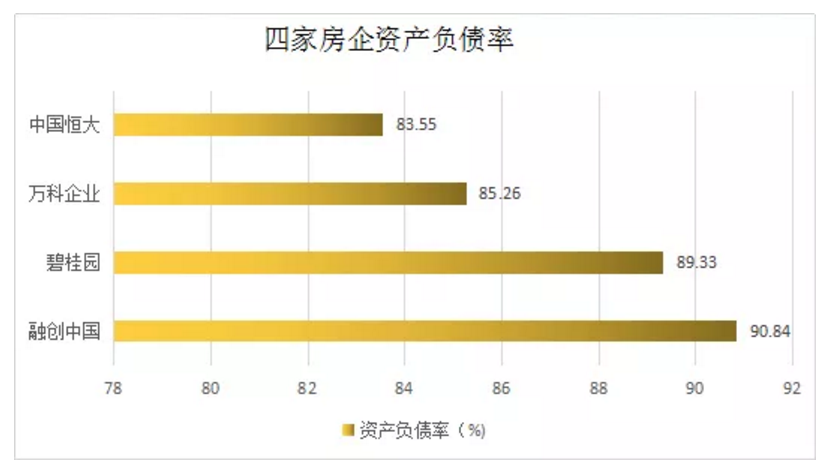

融创此举,背后是未曾缓解的负债压力。截至2019年6月30日至,融创负债总额7906亿元,资产负债率为90.84%,净负债率为205.88%,环比2018年年底149.39%,大幅上升56.49个百分点。

这是个什么概念?和同在港股上市的碧桂园、万科、恒大相比,融创的资产负债率是最高的,较恒大多出7个百分点。

数据来源:融创中国历年财报

净负债率方面,根据克而瑞统计的数据,2019年上半年174家房企的加权平均净负债为91.37%,TOP10的房企净负债率为85.48%。其中,“优质选手”万科仅为35.04%,这是行业内公认的较低水平。

作为资金密集行业,高杠杆有助于驱动房企做大规模;但另一方面,尤其在信贷紧缩且遭遇疫情“黑天鹅”的环境下,就需警惕债务偿还高峰期时对企业带来的资金压力,近些年包括万科、碧桂园在内的多家龙头房企,也频频表态要将降负债、促回款作为企业发展的*要务。

融创近8000亿负债,高达205.88%的净负债率,是横亘在眼前的一大挑战。

对此,融创曾在财报中表示,“于二零一九年下半年将继续快速销售,释放经营现金流,并严控土地投资,努力使二零一九年年底的负债比率下降,并保持长期下降的趋势。”

纵观融创的发展轨迹,随着规模扩张,负债呈现出暴涨态势。2010年融创的总负债为110.86亿元,到2018年已上升至6435.53亿元,并进一步提高到2019年上半年的7906亿元。其中,2016-2019年涨势最为凶猛,都是千亿迈进。

图片来源:融创中国历年财报

了解一下背后的故事,生猛的孙宏斌不仅在地产上大胆,还在行业内有个称谓叫“接盘侠”。

生猛的孙宏斌

在地产界,孙宏斌是个突兀的大佬,大起大落,几度浮沉,置之死地而后生……不过,这都是陈年旧事了,就不再赘述,我们从1994年开始说起。

1994年,经历人生大震荡后的孙宏斌离开北京,转战天津,成立顺驰公司,以房地产中介所进入地产界。

天生我材必有用,千金散尽还复来。卷土重来的孙宏斌干劲十足,顺驰在其带领下很快便发展成为天津*的房地产公司。孙宏斌财富水涨船高,2004年胡润百富榜中,孙宏斌以13亿元资产位列第91位。

与此同时,嗅到房地产行情的味道,孙宏斌又在2003年成立了融创,并逐步将精力转移到融创的经营上。“孙在成立顺驰中国,以及顺驰不动产之后,又成立了融创。孙可能对风险已然预知,至少当时急速扩张的孙隐约地能感觉到什么,所以才狡兔三窟。”据经济观察报报道,有人士曾如是评论孙宏斌。

正值房地产市场一日千里,孙宏斌自然不会放过,但囿于资金问题,融创低调行进着。

直至2010年10月,融创在香港联交所上市,募资约23.42亿港元。对于房地产来说,解决了钱的问题,就解决了很多问题,孙宏斌按耐不住了。

大踏步前进后,2019年上半年,融创总资产达到8703亿元,项目几乎覆盖全国。相较2010年末总资产157亿元,8年多时间,融创总资产增长了55倍,年复合增长率超过50%。而在2019年前11个月,融创权益销售额一度超过万科,要知道,2010年万科销售额1081亿,是当年融创的13倍,可想而知,融创在地产上迈进的步伐有多快。

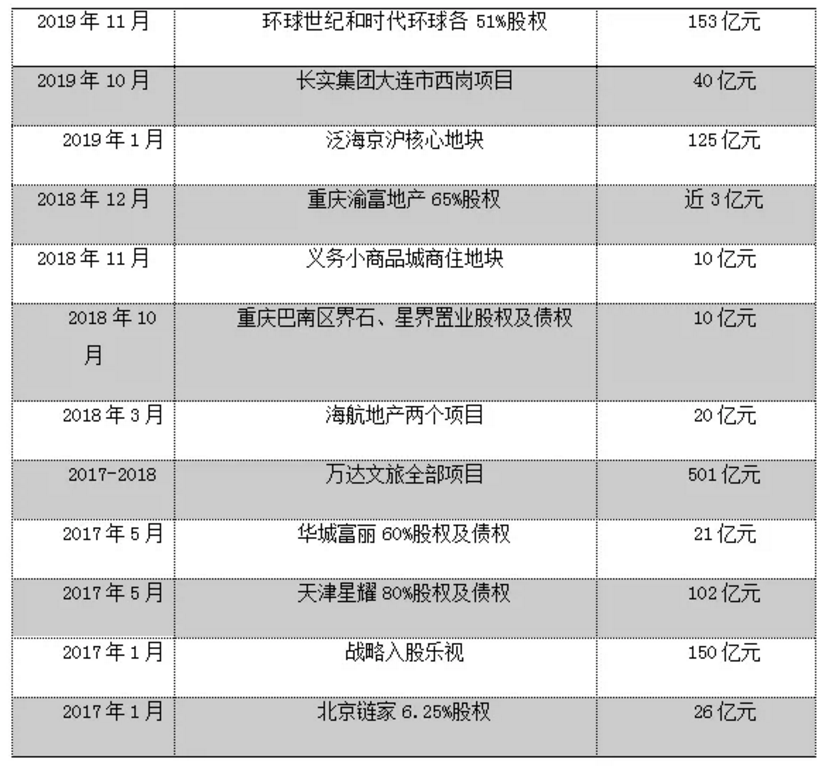

除此之外,孙宏斌亦不断通过并购扩张。据不完全统计,仅近三年,孙宏斌就接盘了这些资产,环球世纪、时代环球、万达文旅、乐视等。

数据来源:公开资料整理

2017年至今,融创并购规模超过1000亿,不过,孙宏斌自己觉得,“我们买东西是很克制的”。

一边攻城掠地,一边大举收购,伴随而来的是负债规模的极速攀升。

“在经济下行压力大的时候,有很多并购的机会。谁能借更多的钱、更便宜的钱、更长的钱、可以穿越周期的钱,就有很大的优势。如果有这个机会不去做,反而减杠杆,那是不对的”,杠杆居高不下,孙宏斌似乎并不担心。

对与不对,只能交给市场评判。值得注意的是,2020年初地产商雀跃的时候,政府也没闲着。

3月3日人民银行会同财政部、银保监会,召开了一个电视电话会。会议再一次强调保持房地产金融政策的连续性、一致性和稳定性。

【本文由投资界合作伙伴节点财经授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。