造车新势力无疑已站在风口之巅,截至12月10日,蔚来今年涨幅高达1390%,理想汽车上涨超167%,小鹏汽车最高涨240%。在今年11月高端新能源汽车11月上险数排行榜中,蔚来力压宝马,仅次于特斯拉。

在目前,造车新势力四大厂——蔚来、威马、理想、小鹏四家头部格局已成。新势力已经经过了*轮洗牌,接下来将进入中场战事。站在2021年的初始看未来,造车新势力四大厂虽然挺过了*阶段,但根基未稳,未来变局重重,它们的未来向何处去?

01、造车新势力四大玩家为何能活下来?

一将功成万骨枯。过去熙熙攘攘的造车新势力赛道,跑道最后只剩四家选手。众多迟迟无法实现*产品量产的车企,许多已悄然消失了。而四大造车新势力玩家能活下来,背后有哪些原因?

首先我们要看到,整个新能源汽车市场,无论是技术还是厂商品牌认知度都逐步成熟,用户接受度提升,行业发展正在步入拐点,从政策、需求到技术层面,都给新能源汽车带来了多重叠加利好。

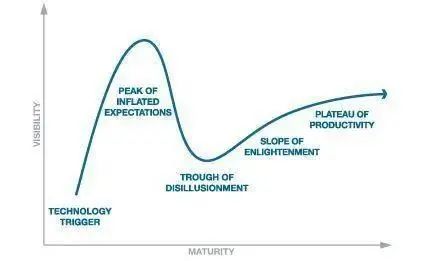

从政策来看,新能源车的补贴政策在持续。从技术成熟度曲线来看,技术的发展从诞生到成熟经过的五个阶段:技术萌芽期、期望膨胀期、幻觉破灭期、复苏期,以及平稳生产期。对应到新造车市场,当前正在进入复苏期。

过去乐视PPT造车可以看做是造车新势力的先头*,而它的失败也让大众对互联网造车的信心也跌入低谷,但随着特斯拉的崛起,新能源汽车正在从幻觉破灭期步入到复苏期。

当前市场技术进入拐点,包括电池技术已经满足上路需求,智能化和网联化的发展,电动汽车找到了差异化竞争优势,也让很多零部件供应商不断布局电动汽车,电动汽车OEM不断发展。

从厂商自身的内因来看,蔚来、小鹏等电动汽车布局之前,有特斯拉的成功与乐视的失败作为参照,可以更好的走入正确的轨道从而避开乐视曾走过的坑。

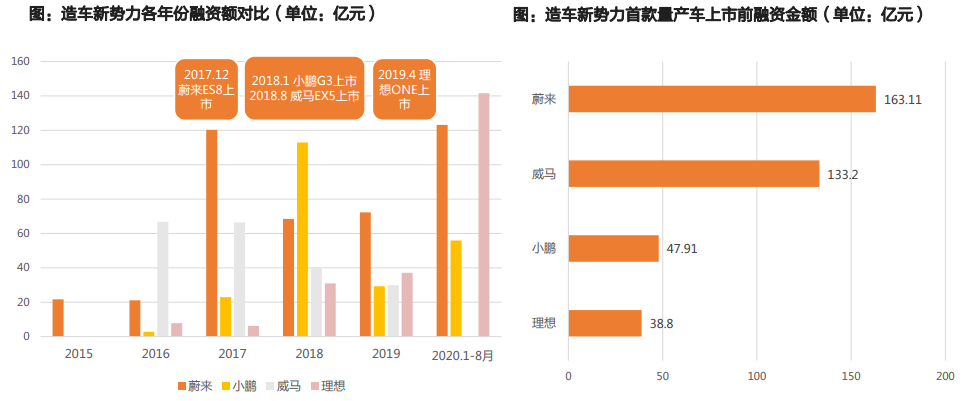

而相对过去PPT造车,四大新势力都有量产的车型落地(蔚来的ES8,小鹏G3、威马EX5、理想ONE)。

这一点非常重要。某种程度上,造车新势力玩家在产品还并不*的时候,基于某个细分市场,推出了代表性的产品,以时间换空间,快速面向市场验证消费者需求,然后再思考迭代。

从交付车辆来看,四大厂表现均不俗,蔚来全年销量达到43728辆,同比增长112.6%,在四大造车新势力中*,排名第二的是理想ONE,总计交付32624辆,小鹏与威马的全年销量分别是27041辆与 22495 辆,同比增长分别达到112%、 33.3%。

它们都做到了在中型SUV,或者中型轿车细分市场,拥有一款获得市场认可的*主力产品。这确保了它可以快速吸收外界消费者需求与反馈,并做大品牌声量。

而那些销声匿迹的品牌产品中,或死于产品本身平平无奇,或死于长期PPT造车,没有推出*量产车。

再次是造车新势力背后的投资方关键时期的资金注入功不可没。

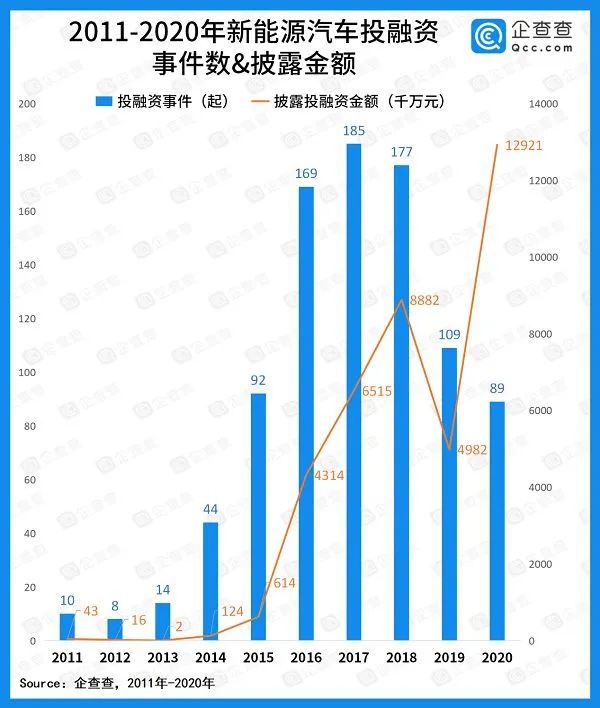

特斯拉的强势崛起,资本在没有优质投资标的的情况下,大量资金涌入新造车赛道,新能源汽车投融资火热。而互联网造车模式推动资本估值体系变革,也带动了一大批资本方进入新造车赛道。

从整个造车新势力赛道玩家来看,不少新企业都倒下了,而它们倒下原因,在产品与技术不过关等因素之外,融资能力缺失、背后没有金主可能也是重要一方面。

而我们看到四大新势力背后都有金主。蔚来背后有淡马锡、百度资本、红 杉、联想集团、华平、TPG、GIC、IDG等数十家知名机构投资。

小鹏背后有阿里、小米集团、Aspex、Coatue、高 瓴资本、红 杉中国和卡塔尔主权基金(QIA)等。理想汽车背后有美团、字节跳动、经纬中国等,威马背后投资方有腾讯、太行产业基金、红 杉资本等。

从*量产车上市前融资额对比的角度看,蔚来以163.11亿元*,威马以133.2亿元排名第二,小鹏和理想*车上市前分别融资了47.9亿元、38.8亿元。

蔚来在今年经历了大起大落的一年。蔚来从2019Q3起出现资金链断裂风险,但依赖合肥建投、国投招商、安徽高新70亿战略融资、六大银行加持百亿综合授信以及ES6以及改款ES8销量增长,蔚来账面资金大幅回升至百亿以上,凭借融资能力,蔚来从濒临破产的边缘摇身变成大牛股。

但展望未来,有金主并不能保证一定能成功,最终还是要看综合实力。

02、造车新势力的短板与局限依然明显

从各玩家的实力与核心优势对比来看。蔚来的发力点在于中国高端电动汽车市场,它的核心优势是服务——通过“海底捞式”的优质服务来满足高端市场人群,在中国市场,这一套还是很吃香。相比其他车企,蔚来服务成为*差异化与竞争力的点,也收获了很好的口碑。

但问题是,蔚来是组装代工模式,部件都不是自己生产的,缺乏核心技术。而服务体系是可以模仿与突破的,一家瞄准汽车科技未来的车企,核心竞争力应该来自于技术研发与突破,而不能不谈车,只谈服务。

相对而言,理想汽车是在通过发展EREV技术来化解现阶段BEV难以破除的充电设施和高昂的成本问题。某种程度上,商业化专有的EREV技术是理想的一大亮点,理想试图通过技术突破去改变现实痛点,如果它解决了充电设施成本高昂的问题,也将建立一道差异化的护城河。

威马在务实的路上更进一步,理想是专注解决某个痛点,威马则在供应链环节入手,埋头建厂,在新势力多数选择代工的时候,威马已经有了温州和黄冈两个工厂,据说它的第三款量产车会在湖北黄冈工厂生产。

威马砸钱建厂,砸在营销上的钱就少了,在品牌声量上稍处弱势,但某种程度上夯实了制造实力,知识产权方面,威马汽车也成为了首家应用V2G技术落地的造车新势力,同时与百度Apollo合作,延伸智能化布局。

小鹏主打智能驾驶体验,将智能网联、自动驾驶等作为自己核心竞争力,P7对标特斯拉Model 3,早前更是立下了搭载激光雷达实现XPILOT 3.0版NGP的flag,整体战略也是在智能化的路子不断延伸。中国需要有这样战略野心的车企,但最终是否能实现它的战略野心,还得放到三、四年之后再看。

从新势力玩家来看,蔚来之外,其余三大厂都或多或少有专注于某个技术方向或供应链突破的思路,但当前它们面临的市场竞争环境,还远远谈不上稳。

首先是行业技术瓶颈依然存在。首当其冲的就是电池技术。电池安全和损耗、充电时间,是电动车发展路上的需要突破的*瓶颈,据测算,2021 年,全球对应动力电池需求将达 226GWh,同比增长约 74%,且锂电产业链融合加速,未来集中度将持续提升。

电池需求上升,但电池瓶颈待破。如果新能源汽车进入到刺刀见红的阶段,拥有自主电池技术的厂商将获得出货与成本优势。在这里,拥有自主技术的比亚迪或许是一个潜在的重量级玩家。

电池是电动汽车的核心部件之一,一辆新能源电动汽车,约一半的成本都来自于电池。比起其他新能源车企需要对外采购电池,拥有刀片电池的比亚迪在电池技术上获得了*优势,在电池采购稳定以及价格成本上,比亚迪可以做到更加无后顾之忧。

此外,随着汽车智能化升级,芯片大概率也将代替发动机和变速箱,成为未来汽车产业可以“卡脖子”的关键零部件,而在当前的国产新能源汽车领域,具备自研芯片能力的也只有比亚迪。

电动车的未来是自动驾驶,而自动驾驶技术同样是造车新势力的短板。招商证券资管的研究报告指出,特斯拉拥有自研自动驾驶芯片,目前自动驾驶系统已经能够实现L3级别驾驶辅助,在全球内处于*水平,唯对于中国交通环境的适配程度较低;比亚迪支持L2级驾驶辅助,有自研驾驶辅助系统。

从今天来看,老牌造车势力也陆续在涉足新能源汽车领域,而老牌车企明显还有杀手锏没有使出来。过去的传统汽车,更多是将自身定位摆在了电动汽车的对立面,对电动车抱有抵触心理。

但随着造车新势力的增长,它们在不断吸收资本做大股价,在这种形势下,传统汽车厂商不会无动于衷。

有业内人士认为,具备研发实力的传统汽车厂商未来可能将自身的纯电动汽车、电池产业单独剥离成独立公司,更加自由的吸收外界资本投资,继而独立上市,这可能会成为传统汽车厂商中一种求变的新趋势。

这或多或少也将对造车新势力造成压力。

03、未来向何处去?

因此,国内造车新势力亟待补上自身的短板。

智能手机市场的过往经验或许值得借鉴。当所有的厂商一开始都站在同一个充满时代性红利的风口之下时,部分厂商依赖互联网轻模式,搭上市场红利班车,快速获取市场份额,但随着行业步入中后期,潮水褪去,裸泳者一一浮出水面。而整个手机市场,也就是华为这家厂商能在前期就具备危机感,并发力技术突破,站稳了高端市场。

对应到新能源汽车市场,特斯拉之外,未来谁能站稳中高端市场,还不是非常明朗,从包括特斯拉在内的各大厂商暴涨的股价来看,还存在很大的泡沫。

知名对冲基金管理人Michael Burry曾指出特斯拉的估值与业内其他公司相比“十分荒谬”。他建议马斯克可以利用当前极高的股价来筹集更多现金,“因为很有可能这是最后的机会了”。

任何新兴产业在初期增长阶段都会存在大量泡沫的。这是资本市场对其预期过度的一种反应,但泡沫迟早会被修正。

随着补贴的退坡,新能源汽车企业或将有一次新的洗牌,能够留在牌桌上的很可能是具备综合实力的玩家。新能源车市场的价格竞争与品牌之争将愈加凸显,是否在关键零部件、自主创新与自主定价层面掌控主导权将成重要护城河。

从当前的产品来看,市场上已经有500公里续航的新能源汽车了,无论是自动驾驶技术、快充技术、电池技术、芯片技术、智能化技术等都将快速发展,跟不上技术迭代速度的厂商,后期可能会越来越吃力。

毕竟,新能源汽车领域中,虽然特斯拉依然处于*位置,但当前汽车厂商的差距与鸿沟还不算非常大,在这种还具备赶超可能性的市场环境下,最初可以通过一定的走量站稳脚跟,但中场战事,或许也应该具备在关键零部件上避免卡脖子的忧患意识。

从2021年看向未来,国内造车新势力要在高端电动汽车市场站稳脚跟,一方面是优质的产品与服务,另一方面是要有前沿专有技术、和智能化连接、自动驾驶技术、创新能力去重新定义电动汽车体验。

此外,新能源车企走的有多远,最终盈利能力颇为关键,但在特斯拉降价的压力下,盈利空间不容乐观。资本市场短期看赛道看市场前景,但长期看盈利,只有利润才能支撑起股价。数据显示,2020年Q3特斯拉的毛利率是23.5%。蔚来12.9%、理想19.8%。小鹏4.6%。

至于特斯拉为何毛利率更高,原因是多方面的,包括其品牌本身的溢价、关键部件的自研化、结构与工艺改进以及高出货提升了供应链的议价能力等。

正是因为更高的毛利率,特斯拉才有更大的空间在产品端降价,甚至随着未来零部件成本与价格的降低,特斯拉进一步降价的空间依然存在,不可避免切入蔚来等厂商的价格区间,这样一来,国产造车新势力要么跟着降价,要么死扛对抗,这不可避免的将在盈利空间上被不断挤压。

从电池到电动车,反而是比亚迪这家传统厂商倒是将关键技术握在自己手里,可以更好的掌控成本与毛利率,但比亚迪的问题是品牌以燃油车为主,电动车也没有走中高端化路线,虽然比亚迪虽然一直在努力搞研发,但是从营销到产品定位上,它做的不够好。

如何在电动车领域打造高端品牌,玩转互联网品牌营销,比亚迪或许需要向造车新势力看齐,而新势力缺的恰恰是比亚迪的技术积累的厚度,如果两者能够融合起来,互相取长补短,或许才能带动国产新能源汽车的未来。

【本文由投资界合作伙伴微信公众号:热点微评授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。