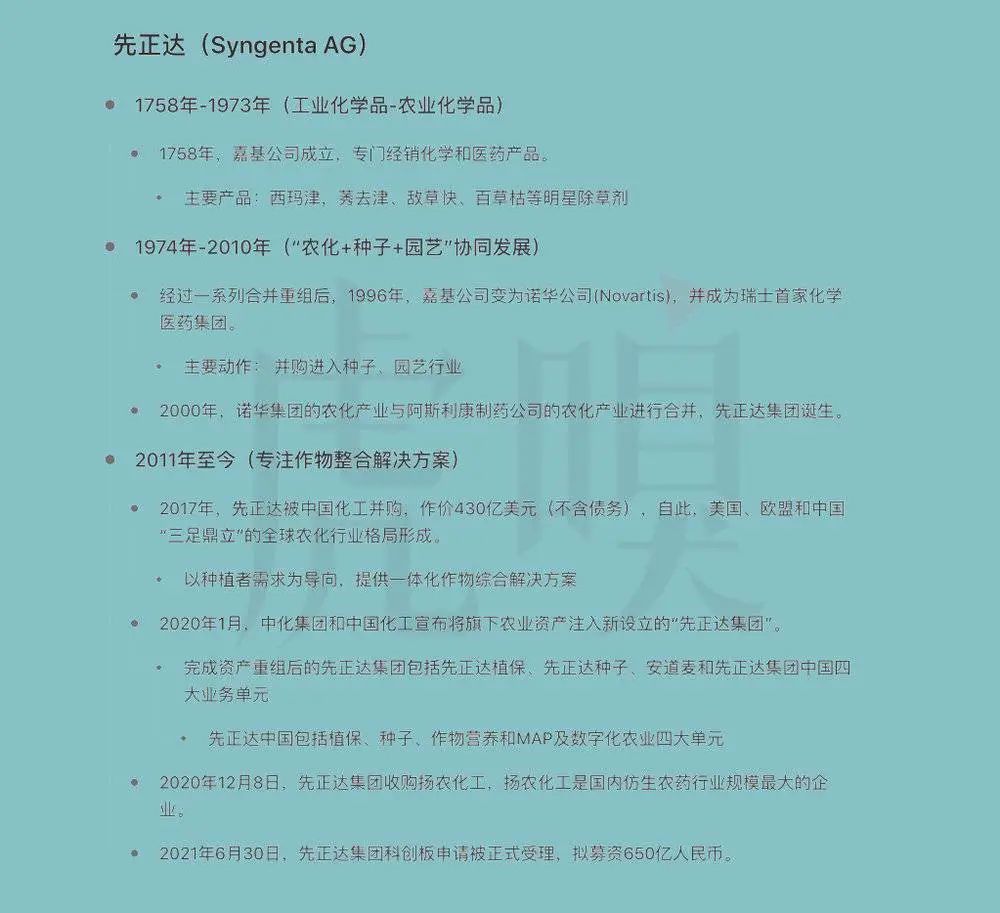

募资650亿,A股近十年最大IPO要来了

继中芯国际之后,科创板又将迎来一位重量级选手先正达,这次的募资金额高达650亿,堪称近十年IPO之最,排A股历史第四,前三位分别为农行、中国石油和神华。2020年6月登陆科创板的中芯国际,募集资金总额为532.3亿元。

但与预想不同,先正达这家公司并非来自当下热门的赛道,而是“长在土里”的农化赛道,这个领域有多冷门?毫不夸张地讲,大型投资机构几乎没有资本投入这个赛道,而一些垂直类的投资机构,近几年的重点也转向了数字农业、农业服务。

以至于,当我们想采访些投资人时,得到了大家的一致回绝。“好几年不看了。”一位曾经从事该领域的投资人如此谈到。

据悉,先正达从签署辅导协议到IPO申请,仅用了49天,堪称神速。5月份,中金公司、中银证券和中信证券开始对先正达集团开展上市辅导工作。6月21日,公司正式宣布申请在科创板上市。6月30日,上交所受理了先正达的科创板IPO申请。

如果募集到650亿元,先正达则将超过中芯国际,成为近十年来A股市场*规模的IPO。

一个冷门的赛道,一个创纪录的IPO,这样的矛盾点似乎会引发出一系列的新问题:这个领域的公司是如何长出这样的巨无霸的?它为什么能够撑起近十年*IPO的体量?市场真的会买账吗?

带着这样的疑问,我们翻阅了先正达集团(以下简称“先正达”)的招股书,采访了一些从业者和财经观察者,试图从相对客观的角度给出回答。

买来的农业航母

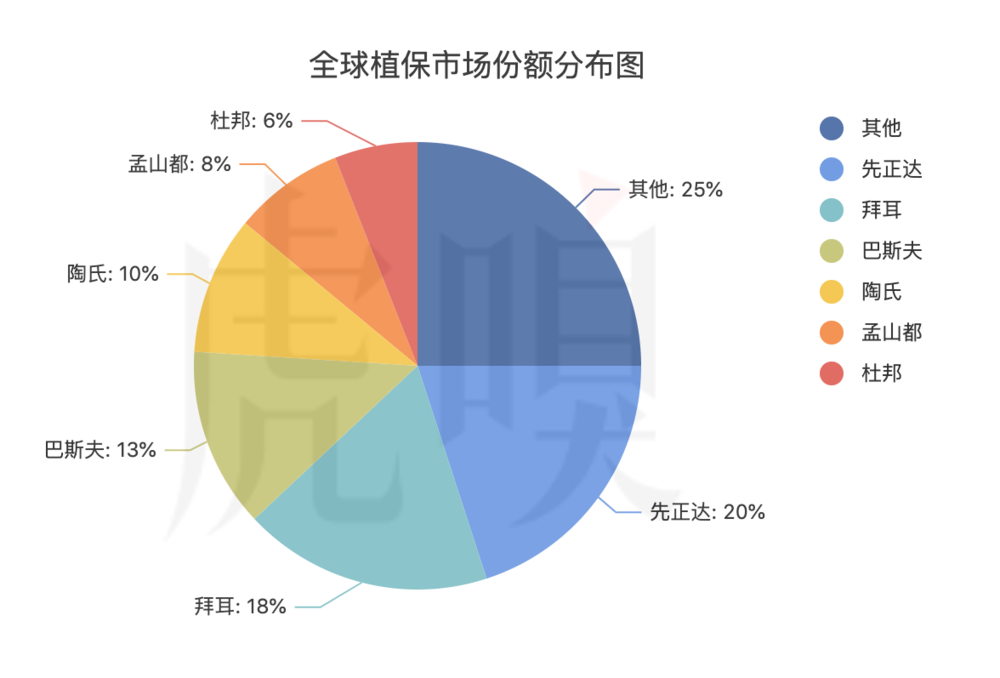

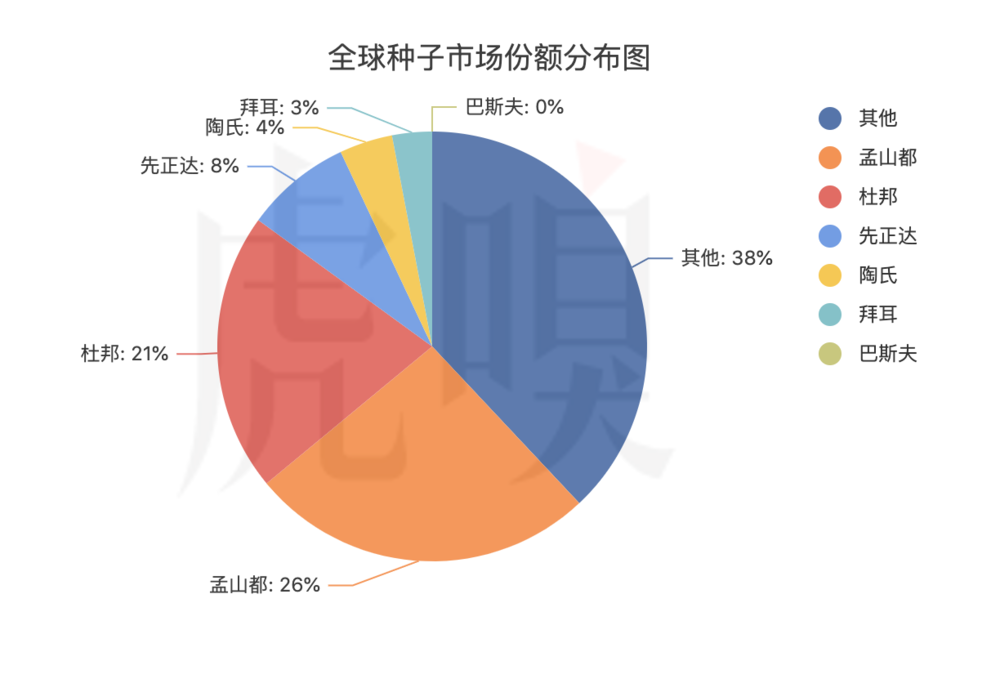

公开资料记载,在2010年之前,全球农化行业*梯队一直呈现“六巨头”的稳定格局,这六家企业分别是先正达(瑞士)、孟山都(美国)、拜耳(德国)、陶氏(美国)、杜邦(美国)和巴斯夫(德国)六家跨国公司。

2013年的相关数据显示,这六家企业占据着全球75%的植保(农药)市场、62%的种子市场。毫不夸张地讲,这六家公司掌握着全世界人的“饭碗问题”。

全球植保市场份额分布图

全球植保市场份额分布图

全球种子市场份额分布图

全球种子市场份额分布图

然而,2012年,农产品价格持续走低,三年后,农业大国巴西爆发了经济危机,紧接着全球农化行业陷入了低谷。

为了应对突如其来的行业巨变,2015年开始,全球农化行业出现了第三次大整合。

据了解,此前全球农化行业曾出现过两次并购潮:*次是20世纪末,主要是纵向并购,典型的是做农药生意的孟山都并购了种子公司;第二次是2003年左右,主要是横向并购,比如生产玉米的大企业并购了生产蔬菜种子的小企业。

而这第三次由陶氏化学公司与杜邦公司开启,这场价值1400亿美元的并购当即在资本市场和农化行业掀起巨大波澜。一个有意思的插曲是,本来是孟山都率先启动并购动作,其先后向先正达、拜耳抛出收购邀约,但屡次被先正达拒绝,没过多久,戏剧性的一幕到来,一直以收购见长的孟山都却被拜耳以660亿美元的价格收购。

与此同时,中国化工收购先正达的交易也正式达成,收购价格为430亿美元,这也是迄今为止中国企业出海收获的*金额的收购。

据传,中国化工的这个收购价格在与其他对手相比并不占优势,但其做了三个承诺:其一,全现金收购,解决了先正达的现金流问题;其二,保留管理层,保住了瑞士总部和企业核心价值;其三,纯财务投资,不干涉具体业务,这样的诚意打动了先正达,最终同意被收购。

如此一来,这次并购潮在中国化工收购先正达的落槌中,正式落下帷幕,由此也形成了美国、欧盟和中国“三足鼎立”的全球农化行业格局。

此外,中国化工还提出了一个条件,即要求先正达从伦敦、纽约、斯德哥尔摩和苏黎世退市,并在五年内(2022年之前)实现再次上市。不难看出,在收购先正达之初,就埋下了二次上市的伏笔。

值得一提的是,受大环境的影响,先正达同样面临收入下滑、持续亏损的窘境。在完成收购之后,中国中化迅速将旗下农业资产注入其中,帮助先正达迅速实现了扭亏为盈。

虽然中国化工收购先正达曾被国内各界唱衰,但几年之后,先正达交出了一份还不错的答卷,从结果来看,这笔交易不亏。

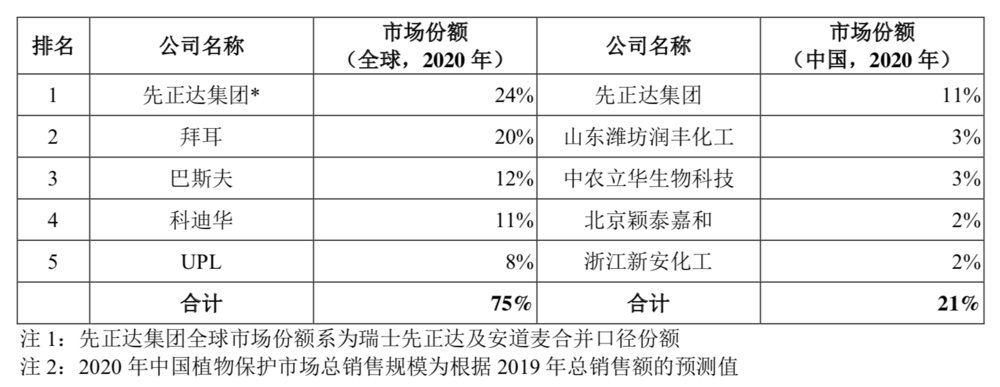

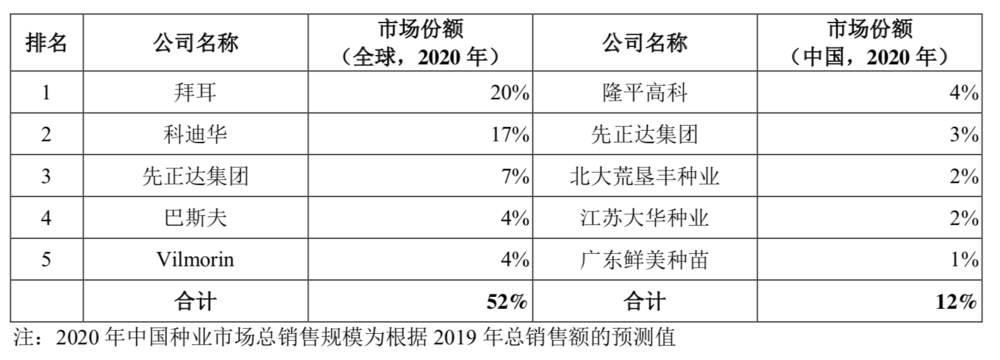

据招股书披露,在农药领域,先正达已经坐在了全球市场的头把交椅,而在相对较弱的种子领域,也跻身前三名,在中国植保行业*、种子行业排名第二、作物营养行业*,是中国现代农业服务行业的*。具体份额如下:

透视招股书

伴随着国有资本的注入,先正达的主战场也开始向中国市场倾斜,而这不仅限于业务侧,也包括上市动作。

据报道,早在2019年,知情人士就曾透露,先正达已经展开了上市的筹备工作,而且上市目的地很可能选在欧洲。

两年之后,我们没有等来先正达在欧洲上市的消息,反倒是看到它先对科创板发起了冲刺。6月30日,先正达集团科创板申请被正式受理的消息迅速传遍了整个行业,也一度得到了业外人士的关注。

先正达传奇发展史

相比于先正达传奇的背景和*优势的市场地位,人们更多是被其高达650亿的募资金额所吸引。

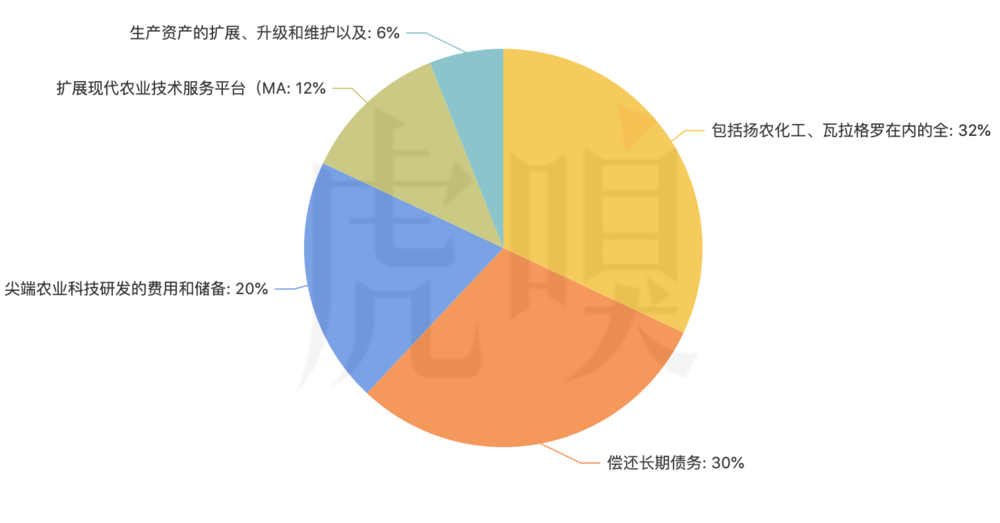

招股书披露,其募资金额主要用在五个方面,分别为:包括扬农化工、瓦拉格罗在内的全球并购项目;偿还长期债务;尖端农业科技研发的费用和储备;扩展现代农业技术服务平台(MAP);生产资产的扩展、升级和维护以及其他资本支出。具体比例如下图:

显而易见,在募资金额的用途上有62%是花在了并购和偿还债务上。

数据显示,2018年~2020年,先正达营业收入分别为1396.95亿元、1445.66亿元、1519.6亿元,归母净利润分别为-40.48亿元、-22.06亿元、44.24亿元。而2020年,拜耳和科迪华的收入分别为215亿美元(约合1400亿人民币)和142亿美元(约合924.5亿人民币),都不及先正达。

2021年一季度,先正达的增长势头强劲,实现营业收入428.37亿元,同比增长10.80%,净利润为45.44亿元,同比增长44.91%。

其收入主要来自四大核心业务,包括植保、种子、作物营养和现代农业,其中植保(农药相关)占了总营收的66%,为1006.81亿元;其次是种子业务,以228.15亿元营收占了总营收的15%。其他两项业务中,现代农业为创新业务,公司内部高度重视。

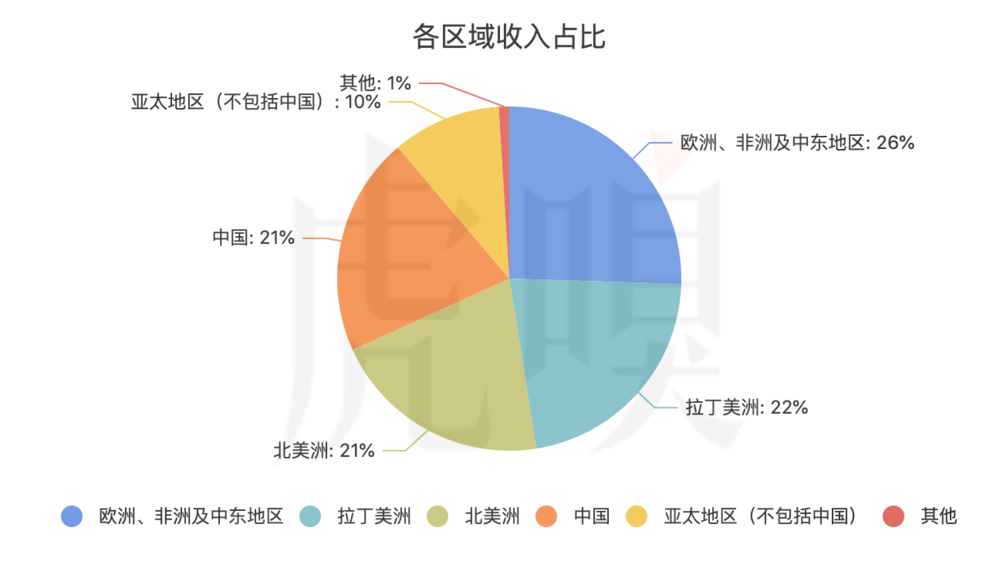

值得一提的是,基于之前的布局和市场空间,即便先正达在中国市场增速十分强劲,但其主要收入还依旧来自海外市场,该市场收入占比高达总营收的65%左右,具体占比如图所示,这也从某种程度上说明了中国市场对于先正达*增长空间。

不过也有相关从业者告诉虎嗅,由于中国的农田大多还是个人或者小企业经营,所以在农药或者种子选择上,更关注价格因素,而先正达并不具备价格优势,产品也并非不可替代,所以在开拓中国市场方面还面临着一些困难。

一位不愿具名的知情人士告诉虎嗅,在国内,从事种植业的很少有大企业,先正达的用户几乎全是C端和一些小B。其进一步指出,先正达基本的用户画像是40~50岁的初中学历的中年男性。整体来看,先正达更多的其实可以看作是一个零售品牌。

与科技企业相类似,农化企业在研发方面的投入,某种程度上也决定着产品的壁垒。

据悉,原创农药的研发往往需要漫长的过程,原创农药企业每年投入研发费用较高,一般占总销售额的9%~13%。另根据 Crop Life International 的统计,研制一种新的原药,从开始研发到实现产业化,平均需要近10年时间,成本超过2.6亿美元。

招股书显示,先正达2018年、2019年、2020年的研发投入为92.91亿元、95.34亿元和99.44亿元,分别占总收入的6.65%、6.59%、6.54%,占比有逐年递减的趋势。

除此之外,先正达还有三个隐藏风险尤为需要关注。

其一,长期的亏损情况。截至报告期末,先正达合并报告层面累计未弥补亏损金额为 826.54亿元,不过,先正达已通过债务重组及偿还的方式,在合并层面消除了186亿美元的借款及永续债。

其二,一位知情人士告诉虎嗅,先正达内部很多业务存在同业竞争的关系,比如先正达跟中化的一些农药企业,这些同业竞争问题需要解决的,这其实相当于重复造轮子的问题。

而一旦整合好这些业务,就可以让先正达的不同业务单元发挥自己的优势,比如并购的农药厂有成本优势,中化的肥料部门有渠道优势,先正达本身的业务有海外研发优势,这样重组可以收到1+1>2的效果。

其三,就是巨额商誉,可以看到,2018年末、2019年末,先正达确认的商誉账面价值分别为 1717.72 亿元、1749.78 亿元,分别占总资 产的 37.03%和 36.15%。截至 2020 年末,先正达商誉账面价值为 1659.22 亿元,占总资产的 35.12%。

什么是商誉?

用一个通俗的比喻,假设被并购的公司是一家写字楼公司,其可评估的净资产只有1亿,但并购方却花了20亿来并购,这19亿就是商誉,而并购方要求这家写字楼五年内赚回20亿。

但如果写字楼公司没有赚回,可能*年赚了5亿,第二年只赚了一亿,第三年甚至赔了钱,那么并购方就要进行商誉减值,也就是认赔,简单理解为当时并购价过高,存在错误判断。

也就是说,并购对价的依据是业绩承诺。当承诺无法兑现,卖方要做出补偿,同时上市公司要对商誉进行测试,否则对投资人和监管部门无法交待。

据悉,先正达集团每年均进行商誉减值测试。尽管报告期内先正达集团未对商誉计提减值,但如果被收购公司未来运营状况未能达到预期,先正达集团可能面临商誉减值的风险。

对于这样的巨额商誉,虎嗅作者Eastland曾在《张坤的“新欢”,不太健康》一文中,明确指出巨额商誉的隐患。

而在核心竞争力方面,比较明显,先正达在全球植保、农药及种子领域的部分品类处在非常*的地位,且在下一代生物育种研发领域具有广泛布局。

此外,它具有全球*的研发能力与商业化能力,每年投入近百亿元用于新产品研发,雇佣了超过七千名研发人员,也拥有涵盖数百万筛选化合物的资料库,以及全球一流的新化合物创制能力和制剂复配能力。

举个例子,一位农药化肥专家告诉虎嗅,对于农民来说,包括粮食、蔬菜、水果等大量农作物的真菌性病害对产量的影响很大,而“对付”这类病菌有极好效果的药剂品类叫做“嘧菌酯”。

正是在这个嘧菌酯杀菌剂垂直市场,先正达的“阿米西达”(25%嘧菌酯悬浮剂)在全国乃至全球的市场占有率非常高。而今年先正达将会上市的另一个杀菌类产品——沙图(20%三氟苯嘧啶水分散粒剂)估计销量也会非常不错。

“它是一个非常广谱的,预防和治疗真菌性病害的一个产品。农作物的大部分病害都是真菌性病害,所以它的使用范围非常广,水稻、小麦,马铃薯等主粮不在话下,很多果树蔬菜的经作也应用很多。防治效果很好。” 农药专家胡兴万在接受虎嗅采访时强调。

由于全球植保和种子行业集中度较高,存量市场竞争严重,而与国际市场相比,我国农业投入品行业集中度仍然较低,缺乏核心科技龙头引领,因此,具备规模优势及研发优势的龙头企业未来将占据更多市场份额。

与其他竞争对手相比,先正达是一家拥有业内*既对中国市场有着深入理解和广泛联系,又有着数十年国际化管理经验的领导团队。

站在粮食风口

其实,从先正达被收购到正式交割完成再到冲刺科创板整个历程来看,“上科创板”这件事显得有些着急和仓促了,毕竟,如果有更多的时间,至少财务报表会更好看。

那么先正达为什么选择在这个时间当口上市呢?

其中最不可忽视的就是站到了新风口上。外媒在报道先正达上市的开篇就提到:“在当今的中国,企业若能抓住政策风口,往往能收获一个不错的结果。”

诚然,近几年来,面对短缺的耕地供给和巨大的粮食需求的矛盾,我国长期高度关注“粮食安全”问题。

比如在2020年12月召开的中央经济工作会议、中央农村工作会议中均强调了解决种子问题的重要性,提出要开展种源“卡脖子”技术攻关,有序推进生物育种产业化应用。

再比如,今年3月,农业农村部部长唐仁健强调,正在研究制定打好种业翻身仗行动方案,力求用10年实现重大突破。

但现实是,根据《2020年中国农作物种业发展报告》,截至2019年底,我国种子企业有6393家,但真正有自主研发能力的企业不超过100家。

随着我国对种源“卡脖子”技术的愈发重视,国家正积极推动相关利好政策快速落地。此次先正达IPO快速申获受理也可以看出国家对相关企业的支持。

也有从业者在接受虎嗅采访时预测,如果先正达上市成功,必将在国内的农化产业掀起一波并购上市潮。

“目前来看,这个行业太分散了,几百亿市场存在两千三四百家公司,参考国外的发展历程,并购潮的趋势还很明显,包括国内企业在抱团,外企也在并购。”该人士分析称。

所以,先正达上市不仅将增加该板块在资本市场的活跃度,更重要的是,将推动我国农化产业发展迈向一个新阶段。说到底,明显的马太效应,才是一个行业成熟度的重要标志。

除此之外,我国植物保护产品行业市场规模也步入了快速发展阶段,根据 AgbioInvestor 统计数据,预计2025年整体市场规模将达到541 亿元,年均复合增长率3.6%。

如今,政策的利好和可观的市场潜力,已经成为了先正达的双重保障。

有人会为它买单吗?

那么,它的IPO之路或者上市后的表现真的是可以期待的吗?对于这一点,观点并不统一。

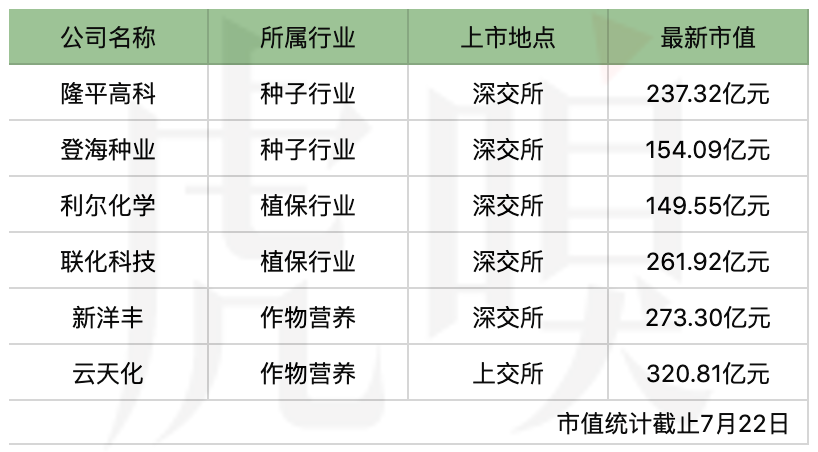

目前,就商业模式和产品范围而言,暂无与先正达集团完全可比的同类企业。

从全球范围来看,专注于植物保护产品和种子业务的公司主要有拜耳和科迪华,巴斯夫作为植物保护产品行业排名第三的公司,在收购被拜耳拆分的种子相关业务后,也已经成为农业科技领域有力的竞争者。

截止7月27日晚间,拜耳、科迪华和巴斯夫的市值分别为583亿美元,311亿美元,725亿美元。

从国内来看,种子行业的主要公司包括隆平高科和登海种业等,植物保护产品行业的主要公司包括利尔化学和联化科技等,作物营养产品行业的主要公司包括新洋丰、云天化等。

而根据先正达的650亿的募资金额来看,其市值在4000亿~5000亿区间。先暂且抛开市值不谈,仅就巨额的募资,观察人士表示了担忧,首先是担心如今的科创板是否能够承载这样的交易量,其二,对于打新的热情,该人士同样不看好。

通过公开资料,我们可以查到,当前A股的日均成交量在万亿左右,再对比650亿的体量,假设科创板的流动资金是打新的100倍,那就是6万多亿,资金压力太大,应该不会有那么多资金涌向先正达,承载能力上就存在一定的问题。

而对于打新的热情,行业从业人士基本都表态,会去支持和购买。在他们看来,先正达如果成功上市,对农业从业者以及整个产业会有一定的鼓励作用,让大家觉得是有一定机会的,因为一直以来农业发展比较粗放,薪资水平也不高

但普通的股民,却没有那么大的积极性。一个显而易见的道理是,在股市上,越稀有越有价值。但鉴于这次发行量太大,中签率相对会高,一般情况下,先正达基本不会出现涨停的情况。

然而,顶着近十年IPO之最光环的先正达上市,显然还有更深远的意义。

外媒评论称,先正达的新IPO将提振科创板,此时正值科创板两周年之际,中国试图增加科创板在国内市场的吸引力,而先正达将成为罕见的真正国际公司在中国上市。

那么,先正达上市究竟会为行业和科创板带来什么,让我们静候时间带来的答案。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

投资界24h|哈啰出行申请撤回在美上市计划;华为免去苏菁智能驾驶产品部部长职务;嘉越医药完成逾3亿元B轮融资

2021/07/28$tags$投资界24h|理想汽车通过港交所上市聆讯;字节跳动,又投了一家艺人经纪公司;百亿规模AI产业母基金落地湖北

2021/07/26$tags$贾跃亭昨晚现身,车还没量产的FF上市了:市值290亿

2021/07/23$tags$投资界24h|FF在美上市,贾跃亭有回国打算;M Stand融资5亿,估值40亿;顺丰将拿出2亿元给快递员加薪

2021/07/23$tags$FF上市大涨,竟然还有人相信贾跃亭

2021/07/23$tags$FF上市获10亿美元融资,贾跃亭不用再为梦想窒息?

2021/07/23$tags$

旗下微信矩阵:

旗下微信矩阵: