股神巴菲特又“栽了一个跟头”。

近一年(截至2022年2月22日),巴菲特投资的两家金融科技公司,印度支付宝paytm和巴西数字支付公司StoneCo双双暴跌。

前者距去年最高点时市值蒸发了八分之七,后者短短一周市值缩水了一半。巴菲特因此损失颇多,按照建仓时的仓位,巴菲特在paytm的投资损失了超过30%,在StoneCo的投资损失超过50%。投资同一个行业“接连翻车”,对于巴菲特这种战绩彪悍的投资老炮而言并不常见。

近年来,巴菲特在“金融科技”领域发表了诸多预言,引发业内大咖“热议”。

他认为特斯拉进军保险行业,会让特斯拉陷入泥潭,但事实上马斯克研发了五年的车险,势头越来越盛,已经在美国五个州扎根;他认为SPAC上市模式是一种灾难,有些夸大其词,这种模式一定程度上推动了美国股市的繁华,如今新加坡交易所、香港交易所都争相引用这一模式;他不认可美国散户大本营、股票和加密货币交易平台Robinhood,说其运作像赌场,但Robinhood反怼巴菲特不让美国人在华尔街有一席之地;他强烈反对加密货币,认为这是一种恶心的交易,然而恶心与否尚存争议,一些业内人士认为巴菲特等华尔街资本“阻碍”了普通人充分进入资本市场的权利,而加密货币可以覆盖更多普通人,并试图将交易数据归于个人,而非中心化机构。

虎嗅观察到,巴菲特“重仓”了金融科技行业的5家公司,并且收益颇丰,显示出其对金融科技公司,特别是Visa、Mastercard、Paytm等数字支付巨头的认可。然而另一方面,巴菲特唱衰特斯拉保险、证券交易平台Robinhood、加密金融、SPAC等多种金融创新模式,并表示这些金融创新都是“坏的”、“灾难的”、“可耻的”。而这些“坏的”金融创新是否真坏,众说纷纭,目前仍存在巨大争议。

40亿美元“重仓”金融科技

巴菲特酷爱“金融科技股”,并有不错的战绩。

据虎嗅不完全统计,巴菲特目前仍持有至少5家金融科技公司的股票,总价值超过40亿美元,相当于伯克希尔第九大重仓股的价值。这些金融科技公司包括:美国支付巨头Visa和Mastercard、印度支付巨头Paytm、巴西支付巨头StoneCo、巴西数字银行Nubank等。

有人认为巴菲特最近翻车了,Paytm和StoneCo这两家数字支付公司距离去年最高点已经暴跌超过50%。如果把时间拉近在半年内,巴菲特持有的这两只股的确给他带来损失。

然而将时间拉长,就会发现巴菲特依旧宝刀未老。实际上,将时间拉长至10年的跨度,巴菲特在金融科技股上的战绩,可以用十分亮眼来形容。

2011年,巴菲特便持有Mastercard的股票,不久之后持有另一家美国支付巨头Visa的股票。

Visa股票走势

2011年Visa股票16元左右,2022年Visa股票超过200元,10年多涨了十几倍。至今,巴菲特仍持有18亿美元的Visa股票。

Mastercard股票走势

而Mastercard和Visa一样,2011年股票在30元左右,2022年股票达到了400元,也是涨了十几倍。

巴菲特给人的印象是不懂科技,但他在金融科技领域的投资堪称精彩。巴菲特对数字支付等金融科技领域的巨头的投入是持续的,在三年前,它还与国内支付巨头蚂蚁集团一起投资印度和巴西的支付巨头。

2018年,巴菲特旗下的伯克希尔公司购买了约6亿美元Paytm和StoneCo股份,蚂蚁集团也同样是其股东。这两家数字支付公司十分符合巴菲特的“护城河”理念,他们无一例外都是各自国家金融科技行业的翘楚,甚至有“垄断支付市场”的可能性。

2021年第四季度,巴菲特购买了价值10亿美元的巴西数字银行Nubank的股票。五家金融科技公司,超过40亿美元的投入,如此“重仓”金融科技股,可见巴菲特及伯克希尔公司对金融科技股十分有信心。

懂金融科技股,“不懂”金融科技

巴菲特对金融科技的信心,似乎只限于数字支付领域。在此之外,巴菲特几乎把其他“金融创新”批得一无是处。

巴菲特和其团队最厌恶的一种“金融创新”,就是比特币等加密货币。

巴菲特和其老搭档查理·芒格十分厌恶比特币等加密货币的发展,巴菲特认为比特币是老鼠药。而芒格则认为加密货币是助长“非法活动”的“毫无价值的人造黄金”,他表示加密货币就像性病一样,让其不屑一顾。然而有趣的是,虎嗅发现,他投资的公司中有超过8家对加密货币,比如Visa、Nubank等,表现出积极的态度,它们或持有,或提供加密服务。

2021年3月,Visa成为*个使用稳定币作为结算货币的主要支付网络,为了显示其是资深的加密玩家,它还于2021年8月购买了一幅NFT艺术品——CryptoPunk 7610号。而巴菲特10亿美元重仓的Nubank自2021年6月以来一直在积极提供比特币ETF,美国第五大银行US Bancorp、纽约梅隆银行等巴菲特持股的公司相继为客户提供加密货币服务。

更有意思的是,投资界也分成了两派,一派是a16z和红杉资本为首的坚定的“加密投资圈”,另一派便是以巴菲特的伯克希尔为首的坚定反对加密货币的投资机构。这三家公司在六七年前,便开始关注加密货币,a16z这家硅谷战绩赫赫,不弱于巴菲特的著名风投几乎all in crypto,而红杉资本目前已把四分之一的投资注入加密世界。

同样支持加密货币的,还有新晋的世界首富、特斯拉CEO埃隆·马斯克。他在2月17日与巴菲特的“亦师亦友”查理·芒格隔空对话,力挺加密货币。他在推特中表示:“2009 年,我和芒格共进午餐,他向全桌讲述了特斯拉会失败的所有方式。这让我很伤心,但我告诉他我同意所有这些理由并且我们可能会死,但无论如何都值得尝试。”

这不是马斯克*次“吐槽”巴菲特和查理·芒格。2019年5月,巴菲特便表示不看好特斯拉进军保险业。

他说:“我敢打赌,汽车行业的任何公司都不会取得任非凡的成功。利用远程信息技术研究人们的驾驶习惯的想法正在广泛传播。重要的是要有关于人们如何开车的信息,他们刹车有多猛,转弯有多急,诸如此类的数据,所以我不怀疑这些数据的价值。但我认为汽车公司在这方面没有任何优势。我认为他们不会在保险业务上赚钱。”

“这不是一件容易的事。”巴菲特在股东大会上表示,“汽车公司进入保险业务可能与保险公司进入汽车业务的成功率差不多。”

然而,事实上马斯克在保险行业死磕了五年,目前已经在得克萨斯州、伊利诺伊州、俄亥俄州等五个州推出特斯拉保险产品。

而对于特殊目的投资公司(SPAC)在美国金融市场的火热,巴菲特对于这类金融创新也“不屑一顾”,直指它们是笑话。巴菲特认为SPAC的推出,只是由于资金泛滥,这种情况不会持续下去。芒格也指出,SPAC一类的投资公司的出现,是监管出现问题,亦是道德出现问题,对情况感到可耻。

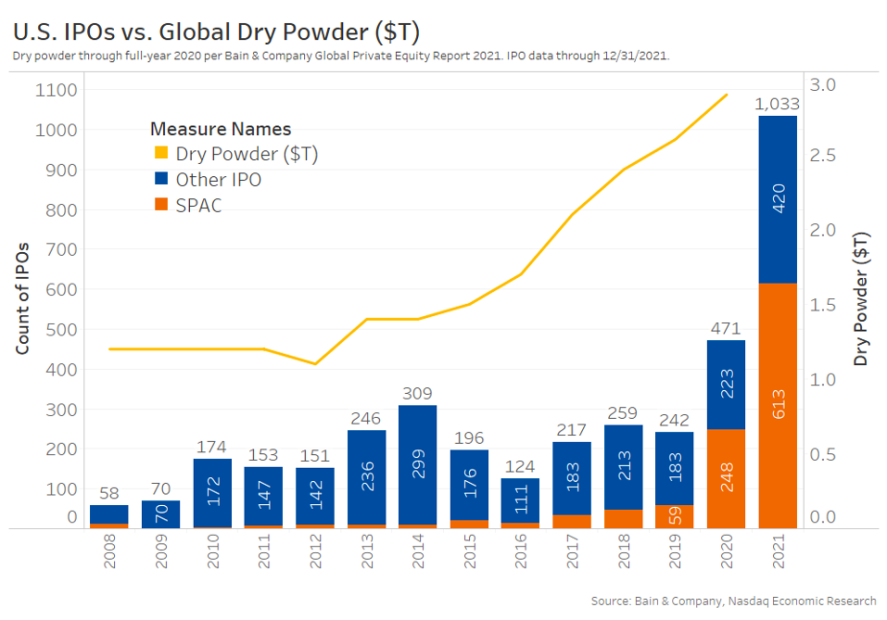

但巴菲特似乎夸大了这类金融创新的负面影响。实际上SPAC的普及,直接导致了2021年美国IPO数量创下20年以来的纪录。2021年,有超过1000家公司在美国上市,近6成公司选择了SPAC。

纳斯达克经济学研究

如今,新加坡交易所和港交所分别于2021年9月和2022年1月正式推行SPAC,SPAC渐渐成为全球金融市场不可或缺的一种上市制度。

巴菲特“四处树敌”

特斯拉保险、SPAC、Robinhood、加密货币......巴菲特“反对”的金融创新,也触动了巴菲特自身的利益。以SPAC为例,巴菲特在伯克希尔哈撒韦股东大会上曾说,SPAC活动的激增将继续使伯克希尔难以进行好的交易。

除了对影响自身业务的金融制度进行“反击”,他对有可能威胁其投资版图的科技公司也保持着足够的警惕,其中包括特斯拉和Robinhood。

特斯拉在美国积极推进特斯拉保险的普及,推动自动驾驶与特斯拉保险的“联动”,不断与财险公司争夺利润,甚至有业内人士认为:“未来主流的财险公司,将是特斯拉等车企。”特斯拉CEO马斯克更是“口出狂言”:保险将成为特斯拉的主要产品,保险业务的价值将占特斯拉整车价值的40%。而巴菲特的伯克希尔·哈撒韦约三分之一的业务都在保险领域,对此他对特斯拉保险的未来发展也一直持看空意见。

这不是特斯拉CEO马斯克*次与巴菲特、查理·芒格“隔空互怼”,他们在加密货币、特斯拉保险、特斯拉本身业务、投资风格等多个话题上都持有完全相反的观点。

和马斯克站在同一战壕的金融科技公司Robinhood创始人Vlad Tenev也“不喜”巴菲特。当巴菲特和查理·芒格批评Robinhood是赌场时,Robinhood回击巴菲特:守旧的人不希望普通美国人在华尔街有一席之地。

巴菲特在二级市场,他自己的赛道中,仍然是股神。然而他的“守旧”,已经引起了特斯拉、Robinhood等科技创业公司CEO的“不满”,而在投资领域,红杉资本、a16z开拓了“新的二级市场”,并且“all in crypto”,他们也宣称坚持价值投资,不过这似乎与巴菲特的价值投资“相背而行”。

【本文由投资界合作伙伴虎嗅网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。