曾因在华尔街成功投资和完成多宗SPAC合并交易而被福布斯誉为“中国壳王”( The King of SPAC)的双镕清和他领导的「SPAC国际金融中心」,正式宣布在港发起2支SPAC:Redwoods II Acquisition Corp和Pacifico III Acquisition Corp. 这2支SPAC延续了它们在纳斯达克成功上市的业绩和品牌。Redwoods Acquisition Corp (I号)(纳斯达克股票代码:RWOD)已于2022年3月28日在纳斯达克IPO,成功募集了$1.15亿美金,聚焦于新能源、人工智能、数字化等领域,现在正在寻找合并标的。Pacifico Acquisition Corp. (I号)(纳斯达克股票代码:PAFO)在2021年9月14日在纳斯达克IPO,成功募集了$5,750万美金,聚焦生物新能源、创新药、物联网等新兴行业,已和远洋科技公司Caravelle签署正式合并协议,该公司开创了海洋物流创新解决方案,深耕海洋经济碳中和赛道,预计在今年第四季度完成合并并登陆纳斯达克。

SPAC国际金融中心董事局主席双镕清先生

这次在港股发起的Redwoods II Acquisition Corp(II号)将会关注高增长“新经济”行业的公司,例如新科技、新零售、新材料等领域;而Pacifico III Acquisition Corp. (III号)(I号和II号是在纳斯达克发起的SPAC)则会关注高增长“绿色科技”行业的公司,例如大健康、 绿色能源、绿色金融等。Redwoods II Acquisition Corp和Pacifico III Acquisition Corp. 的SPAC融资规模均为10亿港币,将由长期合同的锚定投资者及全球知名投资机构投资。

SPAC公司(Pacifico)纳斯达克上市庆祝

SPAC公司(Pacifico)纳斯达克上市

“中国壳王”进入香港资本市场以其原班人马重磅操盘港版SPAC的消息不胫而走,立刻吸引了亚太区许多知名投资人、家族办公室和大型的金融服务机构,双镕清带领团队也正在和广发国际、摩根斯坦利、瑞银、富达基金、千禧基金、贝塞默家办等一线机构洽谈合作。自从2009年发起中概股最早SPAC之一,他们至今其已获得很丰厚果实,作为SPAC的投资人和发起方,平均每个SPAC为其带来超过十倍乃至数十倍的回报。即使成功合并上市后仍然是这些企业的重要股东,并一如既往地站在他们的身后,继续陪跑。

SPAC国际金融中心开业盛典现场

据数据显示,双镕清于2021年11月初在港设立「SPAC International Financial Center Co. Limited」(简称“SPAC国际金融中心”),并在纽约、香港、新加坡、上海、北京、海南自由港等全球多个城市都设有分中心。这标志着其团队将SPAC业务从华尔街拓展至香港,直接瞄准中国内地市场和部分亚洲市场,致力于带领更多企业通过SPAC迈向国际资本市场。双镕清亲自出任SPAC国际董事局主席,崭新的SPAC国际已经在国内产生了相当大的影响力,其开业盛典吸引了产业界和资本界超级大腕,包括娃哈哈集团董事长宗庆后、赛领资本创始总裁刘啸东、百盛商业集团有限公司执行董事锺珊珊、星竞威武董事长何猷君、福布斯中国首席执行官李思卫等150余位嘉宾到场祝贺。

双镕清主席在SPAC国际金融中心盛典致开幕词

SPAC国际金融中心剪彩仪式

双镕清在盛典上致开幕词讲到:“全球*SPAC国际金融中心在中国设立,同其它国家一同研究、创新和实践SPAC上市模式,使命光荣、责任重大。中国的资本正助力中国公司融入全球价值链,助推中国的企业更多地与国际资本市场对接,从而提高中国上市公司自身质量、创新能力和核心竞争力。作为一个共建共享开放的国际化金融机构,中心会充分发挥自身在全球资本市场的巨大力量并利用其拥有的强大的全球资本生态,带领更多的优秀企业迈向国际资本市场,为提升中国国家创新力和中国企业的国际竞争力做出贡献!”

著名经济学家、亚洲金融研究中心主任鸠山由纪夫(日本国第93届内阁总理大臣元首相)也祝贺道:“在中国设立SPAC国际金融中心,正是中国顺应时代要求、推动自身发展、履行大国责任的重要体现。衷心期待SPAC国际金融中心带领更多的中国优秀企业参与全球资本市场、加强与包括日本在内的各国的合作,为世界经济的良性、可持续发展做出贡献!”

双镕清,这位坐镇总价值超百亿美金的众多SPAC上市公司的掌门人正一步步地创造跨越全球资本市场的SPAC帝国。他认为,SPAC是至今为止资本市场上最伟大的金融创新之一,它把投资和资产证券过程零距离化,今天已成为许多投资人和资产方大力使用的金融工具。同为离岸市场,虽然美国资本市场流动性更充裕及稳定,但香港背靠中国大市场,港交所作为“超级地段”更具有竞争力。特别是,大陆市场存在巨大的私募股权退出需求,为特殊目标收购公司并购交易(通过SPAC上市)带来良机,同时,许多国有属性或有国有股东的民营企业或有政策敏感的行业(比如,涉及军工、芯片、数据安全等的中资企业)更合适通过SPAC在香港上市,

双镕清同时指出,中国内地在进行资本市场结构性改革之后,在现有的证券市场核准制制度下,存在上市审批难、名额限制、流程繁琐、排队时间长等机制性制约,企业上市操作难度很高,许多企业在国内的上市需要4-5年时间完成,不少还中途流产,以及非常长的锁定期,对于企业和投资人都相当“苛刻”。正因如此,有上市融资需求的企业可以利用SPAC谋求捷径,通过已上市的“壳”(SPAC),将自己的有关业务及资产注入其中进行重组,以实现间接上市目的。尤其是中国证监会对大股东减持股份的速度做了严格的要求,因此越来越多的中国企业选择将目光投向港股、美股市场,并采用SPAC上市。

香港上市公司IMAX CHINA的CEO及副主席、前波音(中国)公司副总裁陈建德先生、同时担任Redwoods Acquisition Corp(I号)的CEO表示:“虽然SPAC的发展是一个以美国为中心的现象,但近期众多机构在港交所纷纷发起SPAC,这表明投资机构亦将目光转向香港资本市场,也体现了金融机构对港股市场未来发展前景的看好。香港SPAC上市制度的推出,将为中国内地的大量“新经济”公司带来更为丰富的快速上市捷径。”

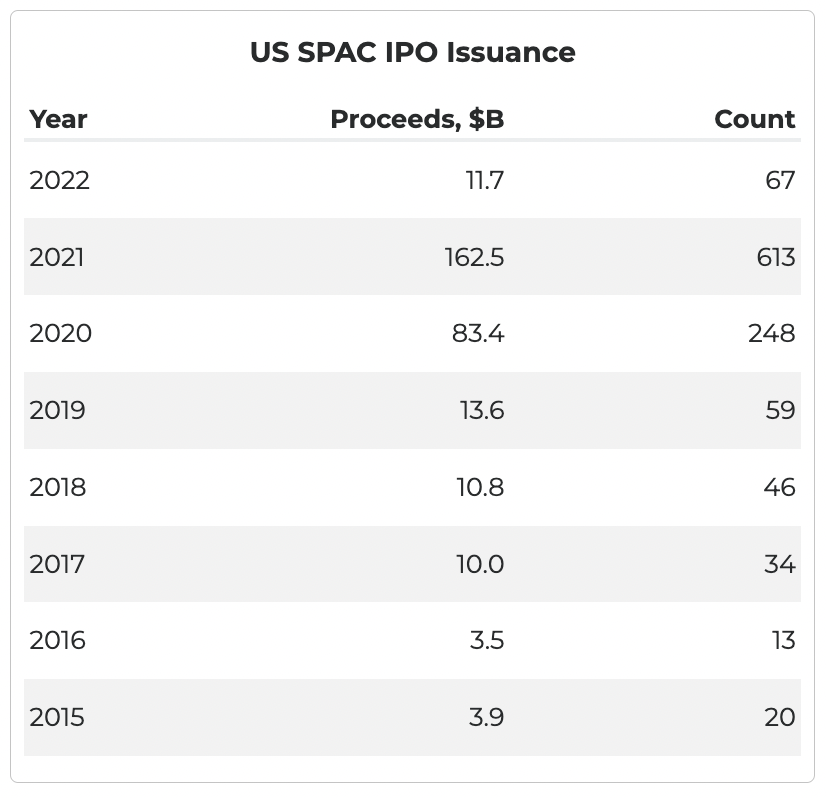

据Bloomberg数据,2020年共有248家SPAC公司在美股上市,首次超越传统IPO模式,并占所有上市总量的55%;2021年全球成立了613家SPAC公司,合计募集了1625亿美元,占上市总量的63%。 从海外的黑石、软银、KKR、对冲基金大亨Bill Ackman、戴尔集团创始人迈克戴尔到国内的中信资本、弘毅投资、春华资本,郑志刚、李泽楷、王石、李宁、何鸿燊家族等都已经开始步入SPAC领域。 随着美国股市的全球示范效应,全球主要资本市场相继入局。今年1月1日起,港交所的SPAC上市机制正式生效,这意味着香港成为了继韩国、马来西亚、新加坡之后亚洲的第四个引入SPAC上市机制的资本市场。

在接受记者采访时,双镕清表示,SPAC发起人的过往业绩和品牌是SPAC能否成功的关键,SPAC需要发起人拥有丰富的行业资源、并购经验、项目资源、资本生态资源等,并且对市场有前瞻的认知,以及能持续为标的公司提供资源和价值。目前,他领导的这支超过60人的SPAC团队,包括20多位运营合伙人,横跨SPAC上市、产业投资、定向增发、市值管理等业务。这是一支遍布全球、触角深入各大资本市场的专业团队,多数团队成员来自华尔街、世界*金融机构,比如有的出身华尔街美林证券投资银行总裁、有的在多个SPAC上就任CEO、CFO等职务、有的曾任保诚保险中国CEO、有的曾就职于标准普尔等,这支尖兵队伍都具有非常丰富、老道的资本市场交易经验、他们身上具备投资人少有的跨越一级、一级半、二级市场的实战经验。正是这样一支高品质的队伍保证了SPAC发行、融资、上市、合并以及后续市值管理的顺利和成功。据记者获悉,团队在纳斯达克发起的SPAC有的只用1周时间就通过美国证监会的审核并、仅用不到8周就能成功上市,并受到国际一线机构投资者的踊跃认购,在过去数年中也领导了中概股SPAC在华尔街的多项创新解决方案。

对于这支SPAC “Top Gun Team”在全球的出色业绩,贝恩资本前董事总经理、TPG集团前合伙人黄晶生评价到:“SPAC作为公司上市的途径,被越来越多的公司、金融机构和投资机构所采用。在双镕清董事长的带领之下,这支队伍在中国应该是经验最丰富的SPAC发行团队。俗话说功夫不负苦心人,我真诚的希望在新的一年里双总团队能够如虎添翼,用SPAC让众多的企业上市成功,让众多的投资人收获满满!”

SPAC上市的确定性非常高。因为在上市整个过程,几乎不涉及到承销商,也不需要向市场进行募资,所以上市进程几乎不存在外力阻碍,并且SPAC没有什么过往企业历史,资产上只有现金,不仅可披露信息少,需要揭示的风险也少,因此,SPAC上市的申请材料准备起来也十分快,只需要按部就班完成流程,成功上市的概率很大。并且相对于传统借壳上市,SPAC的壳资源干净,没有债务、法务等方面的历史遗留问题。

SPAC的另一亮眼优势在于对标的公司几乎没有任何限制,只要在法律允许的范围之内,几乎任何领域的任何公司都可以通过SPAC上市。SPAC适合那些还在快速发展当中、非常有潜力的公司,这类公司非常适合采用SPAC方式上市融资。例如全球知名航空公司Virgin Galactic,在上市之前,每年收入只有几十万美元,而亏损高达1.4个亿。这种情况下,通过传统的IPO上市,是很有挑战性的,而通过SPAC上市的确定性就很高,上市后其市值突破了60亿美元,股价已经在2个月内就飙升了200%。

此外, SPAC上市比传统IPO时间大大缩短。从标的公司和SPAC公司签订合并意向开始,一般4-6个月就可以完成上市,而传统的IPO时间通常数年左右。同时,SPAC公司对标的公司估值相对灵活,只需要双方达成一致意见即可。而不需要向IPO一样,对公司现状进行严格审查,也会减少大量繁琐的材料审核工作。

SPAC也是普通人投资独角兽企业的*方式。对于普通投资者来说,如果要采用传统的股权投资方式进行投资,如估值超过10亿美元的独角兽公司,难度很大,但如果采用SPAC方式,力道和谈判的筹码得到很好的加强。比如在2019年,SPAC发起人Rajiv Shukla就通过SPAC公司Constellation Alpha Capital Corp.(纳斯达克股票代码:CNAC)投资并购了一家很抢手的医疗公司Derm Tech, Inc.,合并上涨了1000%以上。

香港证监会强调,香港SPAC机制将把质量放在首位。事实上,香港的SPAC上市规则相比美国和其他国家更加严格。例如,只有专业投资者才可以参与SPAC的认购和交易,发起人必须持有6号或9号的香港金融牌照,SPAC的IPO*需募集10亿港元。相比美国、新加坡等其他市场,香港SPAC上市制度对投资者的保护性更强,这可能恰恰是日后香港SPAC市场可能具备竞争力的重要原因。

在接受记者采访时,双镕清特别讲到:“其实香港SPAC对拟收购项目的要求相对纳斯达克SPAC要高,要在短时间内成功完成和标的的合并,不仅需要团队丰富的行业并购经验、强大的资本运作能力,以及高质量的项目储备也是决定成功的一个重要因素,我们已经开始遴选拟收购项目。”

旗下微信矩阵:

旗下微信矩阵: