器官能够再生、人体能够长生不老……再生医学让以往出现在科幻片中的情节有机会成为现实。

再生医学是指利用生物学及工程学的理论方法创造丢失或功能损害的组织和器官,促进机体自我修复和再生,使其具备正常组织和器官的结构和功能,为心血管疾病、肿瘤、糖尿病、先天性遗传缺陷、神经系统疾病、罕见病等疾病带来了新希望,有望彻底治愈某些疾病。

根据美国再生医学联盟ARM的统计,2021年再生医学领域融资额高达231亿美元,全球有1308家公司正在积极开发再生医学领域。此外,根据Statista统计,2021年全球再生医学市场规模约为169亿美元,预计2030年可达955亿美元,CAGR 21.22%。

再生医学概念较为宽泛,有多种形式。目前,再生医学正在探索的策略包括:通过移植细胞悬浮体或聚合体来替代受损组织;实验室生产的能够替代天然组织的生物化人工组织或器官的植入;通过药物手段,对损伤组织部分进行再生诱导。

目前,干细胞、生物再生材料、器官再生等细分场景都已经是医疗领域潜力赛道,布局企业多,研究进展迅速。

01

从修复到器官再生,

再生医学的进阶之路

组织缺损修复和再生是现代医学领域重大课题之一。医学界在再生医学上已经有了广泛、深入的探索。

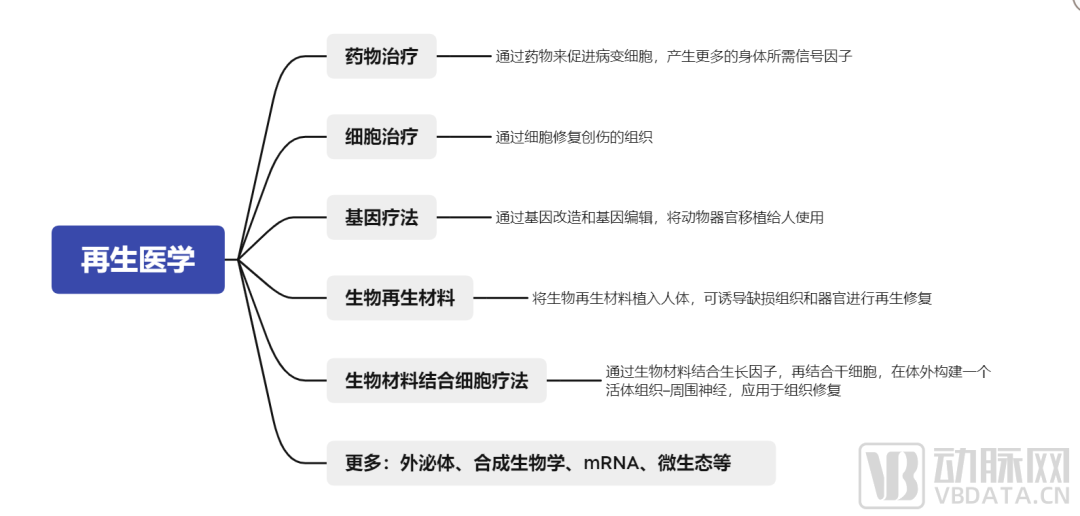

再生医学主要路径包括药物治疗法,通过药物来促进病变细胞,产生更多的身体所需信号因子,比如通过FGF蛋白生长因子来促进脑的多巴胺生成,治疗帕金森病;细胞治疗法,通过细胞修复创伤的组织,比如细胞治疗在骨科的应用,通过自体软骨细胞移植,修复软骨的创伤;基因疗法,通过基因改造和基因编辑,将动物器官移植给人使用,已有案例在2019年获得临床批件进入人类试验;生物材料结合细胞疗法,通过生物材料结合生长因子,再结合干细胞,在体外构建一个活体组织–周围神经,应用于组织修复。

此外,外泌体、合成生物学、mRNA、微生态等前沿研究方向也正在被逐步应用到再生医学领域中。

再生医学技术路径

本文中,动脉网将再生医学分为生物再生材料、干细胞修复、器官再生三大板块,进行分析。生物再生材料,用于骨修复、口腔修复、医美等;干细胞修复,基于干细胞技术,修复原本不可再生的组织和器官;再生器官,基于干细胞、生物3D打印等技术,开发人造的组织器官,包括人工血管、人工肾脏、人工胰腺等。

■ 生物再生材料:已有多款产品上市,进口替代效应显现

生物再生材料区别于传统生物医用材料,是采用组织工程技术,通过维持组织原有构型而进行固定、灭菌和消除抗原性等轻微处理,以及拆散原有构型、重建新的物理形态等特殊处理加工而成的新型高技术材料。

生物再生材料具有优异的组织诱导性,将生物再生材料植入人体,可诱导缺损组织和器官进行再生修复,应用于骨科、神经外科、心血管、眼科、口腔、医美等领域,包括皮肤缺损修复、软组织修复、关节软骨修复、血管及导管涂层应用、医疗美容等。

生物再生材料是再生医学领域起步较早、发展较迅速的细分赛道。根据弗若斯特沙利文的研究,在资金和政策的双重支持下,中国生物再生材料自主创新能力显著增强,硬脑膜、硬脊膜、口腔修复膜等生物再生产品相继研发成功,本土品牌的市场占有率逐年提升,其中,在硬脑膜领域,本土品牌的市场份额已经达到50%以上,进口替代效益逐渐开始显现。

目前主流的生物再生材料包括聚乳酸、丝素蛋白等。其中,立心科学基于聚乳酸等新型材料,已经形成可吸收内固定产品、骨填充物产品、医美可吸收聚合物产品三条线路。人工骨产品凭借出色的可塑形、抗液相溃散、高效骨诱导再生的性能,填补了全球产品空白。

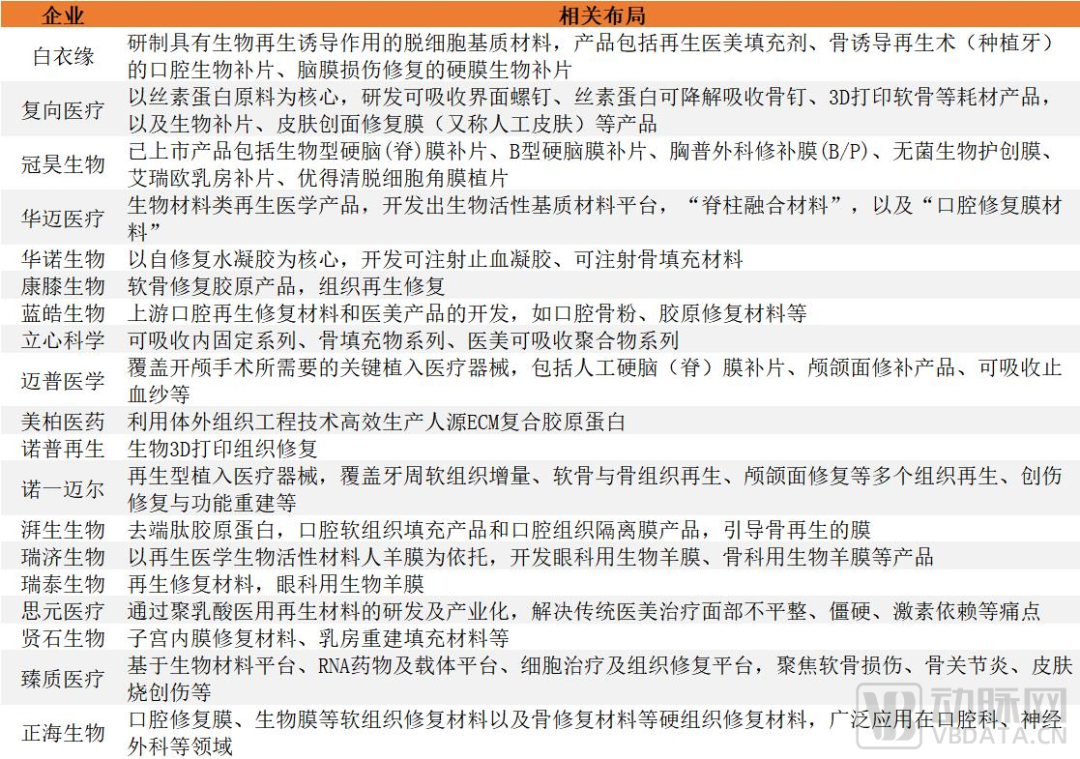

部分新型生物再生材料企业

正海生物、冠昊生物、迈普医学三家企业已经成功上市。

正海生物软组织修复系列产品口腔修复膜、可吸收硬脑(脊)膜补片、皮肤修复膜等已用于口腔科、头颈外科、神经外科等多个领域;硬组织修复产品骨修复材料是引导骨损伤修复的功能支架材料。2022年上半年,正海生物实现营收2.31亿元,同比增长15.15%,归母净利润1.04亿元,同比增长28.36%,扣非净利润1.03亿元,同比增长30.41%。

冠昊生物已上市的产品有生物型硬脑(脊)膜补片、B型硬脑膜补片、胸普外科修补膜(B/P)、无菌生物护创膜、艾瑞欧乳房补片、优得清脱细胞角膜植片,以及珠海祥乐代理的人工晶体产品,应用于神经外科、胸普外科、眼科、皮肤科、骨科、整形美容科等。2022年上半年,公司营收2.03亿元,净利润亏损2.44亿元,同比减少22.68%。

迈普医学是国内神经外科领域*同时拥有人工硬脑(脊)膜补片、颅颌面修补产品、可吸收再生氧化纤维素止血产品等植入医疗器械产品的企业。2022年上半年,公司实现营业收入9502.49万元,较上年同期增长38.24%;实现归属于上市公司股东的净利润2124.06万元,较上年同期增长1.52%。

接下来,生物再生材料会持续创新,产品类型进一步丰富。值得注意的是,生物再生材料为人体组织提供可再生的环境,仍旧需要依靠人体的可再生能力。对于角膜、神经细胞、心脏等不可再生的组织和器官来说,需要依靠干细胞等更多技术来进行修复、再生。

■ 干细胞修复:*细胞,可分化为特定类型细胞,修复受损组织器官

干细胞是来自于胚胎、胎儿或成人体内具有在一定条件下无限制自我更新与增殖分化能力的一类细胞,能够产生表现型与基因型和自己完全相同的子细胞,也能产生组成机体组织、器官的已特化的细胞,同时还能分化为祖细胞,也被称为“*细胞”。

干细胞可以被诱导分化为特定类型的细胞,如心肌细胞、血细胞或神经细胞,用于人体病变和受损组织的修复和再生。干细胞疗法是近年再生医学研究的核心。《外商投资准入特别管理措施(负面清单)(2019 年版)》指出,人体干细胞领域明确禁止外商投资技术开发和应用的,足见干细胞技术已是各国竞争焦点。

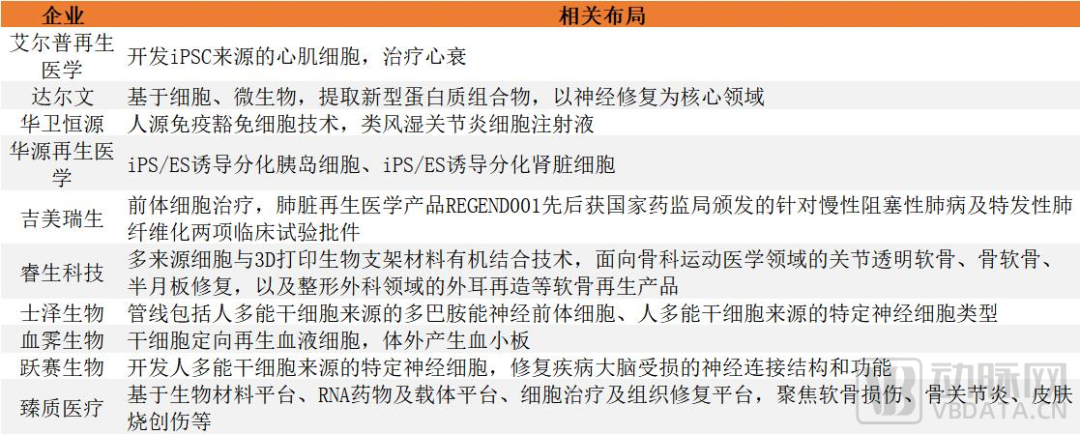

目前,国内企业在干细胞修复与再生赛道上的布局已经较为广泛。

部分布局干细胞修复业务的企业

根据统计,目前基于干细胞修复的再生医学产品的应用疾病领域包括脊髓损伤、I型糖尿病、帕金森病、阿尔兹海默症、心脏病、中风、烧伤、癌症和骨关节炎等。

其中,血霁生物是继日本的Megakaryon和美国的PlateletBio后全球第三家,*家专注血小板体外再生的公司,解决癌症、肝病、急危重症、血液疾病等疾病中急缺的血小板需求,以及开发各类血小板异常相关疾病的创新药物。

艾尔普再生医学利用iPSC技术进行细胞治疗研发和生产,治疗中重度心衰的iPSC技术疗法已经进入全国多个权威中心,开展大规模随机对照人体临床试验。2021年12月17日,南京艾尔普再生医学科技有限公司自主研发的人iPSC来源心肌细胞注射液获得药品审评中心的受理。

士泽生物致力于为帕金森病等一系列尚无临床解决方案的重大疾病提供规模化、低成本的干细胞治疗方案,通过体外诱导分化人类多能干细胞制备功能性的细胞类型,用于细胞移植替代人体内功能损伤或退化的细胞替代性治疗手段解决人类重大疾病。

不过,目前干细胞仅限于组织和器官的修复,还没有做到真正意义上的器官再生。

■ 再生器官:人造器官“金字塔尖”,布局企业少,产业化遥远

再生器官被认为是破解传统器官移植痛点的*解决方案。

由创伤、疾病和衰老引起的组织器官缺损及功能缺陷十分常见,器官移植是治疗*。但器官移植存在两大问题,一是异体移植供体严重短缺,数据显示,我国等待器官移植患者数量不断增长,2020年约30万人等待器官移植,但国内可供移植的器官数量不足2万个。二是排异问题,移植手术后需要服用大量服用免疫抑制药物,比如肾脏移植后,病人每天可能要服用二三十粒各种抗排异药,每个月的费用高达5000元-7000元,且容易发生感染。

再生器官概念与人造器官存在差异。人造器官包括机械性人造器官,无生物活性的高分子材料或者合金等材料仿造的器官,以电池为动力,以及半机械半生物性人造器官,是指将电子技术与生物技术结合起来制造的器官。

再生器官是指利用细胞,制造出的具有生物活性的人造器官,不需要电池等外界动力,使用周期长,也不会让患者移植器官后产生排斥反应,是人造器官的“金字塔尖”。

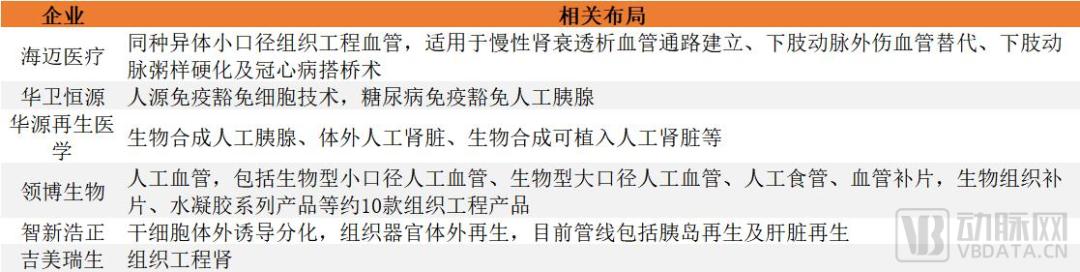

目前,再生医学企业大都聚焦于组织和器官的修复,布局再生器官的企业寥若晨星。动脉网统计到目前在布局再生器官的国内企业有6家,布局方向有人造血管、人造胰腺、人造肾脏、人造肝脏。

再生器官相关企业

华卫恒源与诺和诺德合作开发一款糖尿病免疫豁免人工胰腺产品——糖尿病胰岛保护载体#isletSC-1,目前正处于临床前研究阶段。在传统的胰岛素治疗方式下,患者需要每日注射胰岛素、时时监测血糖,日常生活被胰岛素完全支配,而人工胰腺细胞的移植免疫排斥反应。糖尿病免疫豁免人工胰腺,让胰岛移植细胞在患者体内长期稳定存活,持续产⽣胰岛素调节血糖。

华源再生医学利用干细胞和组织工程技术制造适合人体移植的人源生物合成器官,治疗终末期脏器疾病和移植正在开发生物合成人工胰腺、体外人工肾脏、生物合成可植入人工肾脏等。

智新浩正专注于人体组织器官体外再造,首要管线为可用于移植治疗糖尿病的再生胰岛。临床上数千例实践证明:将死者捐献的胰岛组织经血管移植到肝脏内,近70%的糖尿病受试者可长期完全脱离胰岛素,展现了胰岛移植根治胰岛素依赖型糖尿病的巨大潜力;然而供体的严重匮乏以及需终身服用免疫抑制剂等因素极大地制约了这一疗法推广和普惠。智新浩正正在利用干细胞在体外再造胰岛组织是解决胰岛移植瓶颈。

总的看,再生器官在国内及全球都还处于早期发展阶段,国内企业的管线普遍处于临床前阶段,并未实现规模化、商业化,还需要经历长时间的发展。

02

融资偏早期,

再生医学仍处于极早期阶段

根据动脉网统计,我国再生医学领域发生了70起融资事件,融资总额超过15亿人民币。

再生医学企业融资情况

我国再生医学领域融资情况较为可观,呈现整体上升的趋势,吸引了不少医疗领域的*投资机构。如礼来亚洲基金和红杉种子基金投资了士泽生物、红杉中国投资了诺普再生和血霁生物。

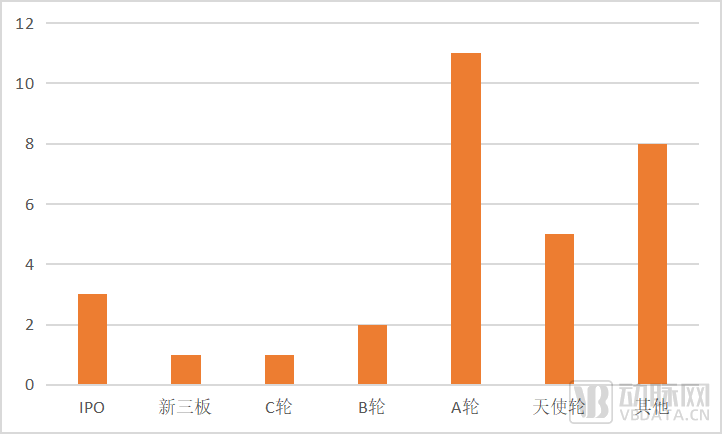

我国再生医学企业所处融资轮次

从企业所处融资轮次来看,企业融资轮次偏早期,处于A轮融资阶段的有11家,天使轮融资阶段的有5家,IPO/新三板上市的有4家。结合企业的业务来看,各个细分方向都获得了资本的高度关注,目前IPO的企业都属于生物再生材料细分赛道,干细胞修复、再生器官赛道起步较晚,企业都处于早期阶段。

可以肯定的是,再生医学领域还有极大的潜力没有爆发。

从覆盖场景来看,医美、骨科、口腔、心血管疾病、神经等再生医学的重点应用场景都有多家企业融资,可见再生医学得到了资本的广泛、深入关注。未来,这些重点场景还有进一步的增长空间。

其中,2018-2021年中国医疗美容市场规模持续增长,2021年约为2274亿元,较2020年增长15.10%。据更美APP发布的《更美2021医美行业白皮书》预测,2022年中国医美市场规模仍将维持高速增长,增速超过16%,市场规模或将达到2643亿元。医美注射正在从填充时代迈入“再生时代”,国内已有三款基于再生材料的医美产品获批上市,华东医药的“伊妍仕”上市一年已签约合作医院数量超500家。

在骨科市场,近年与年龄高度相关的骨科临床手术需求持续攀升,我国骨科植入物市场规模由2013年的117亿元增长至2020年的360亿元,年复合增长率为17.14%,已成为世界第二大骨科植入物市场。骨科发病率持续上升背景下,骨科再生医学产品的应用会越来越广泛。

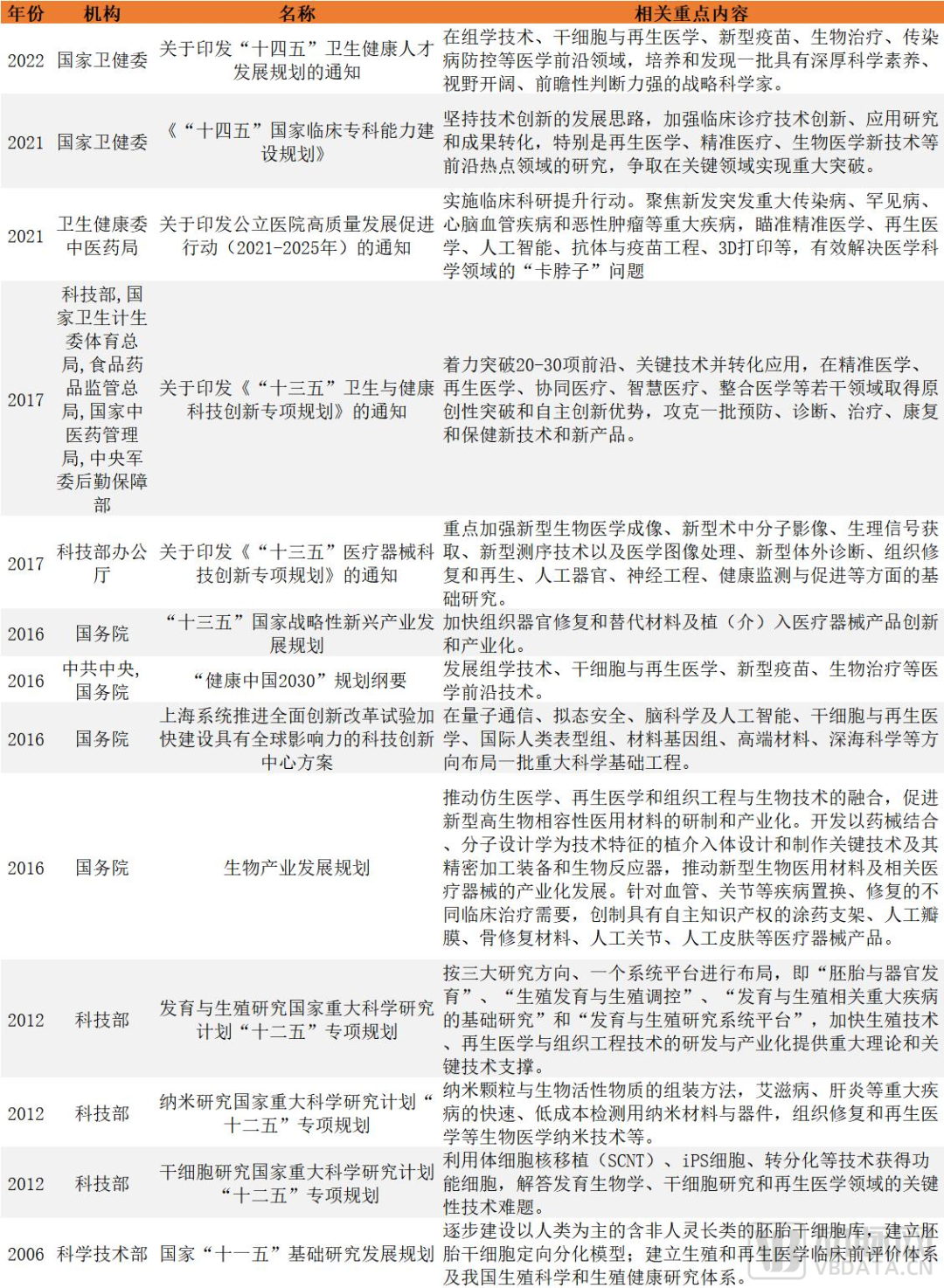

从政策角度看,全球老龄化持续加剧,传统的治疗模式难以解决组织和器官缺损修复、再生等诸多问题,再生医学通过创造具有功能的活体细胞、组织或器官实现对衰老、疾病、损伤等因素造成的组织、器官或功能进行修复、替代,具有重大战略意义,是政策长期鼓励的大方向。

再生医学相关政策梳理

但不可回避的是,中国再生医学领域的发展仍旧处于极早期。骨修复、再生医美、口腔修复等产品已经实现商业化,再生器官等高技术壁垒的产品还停留在科研层面,据悉,再生肾脏、再生心脏在全球范围内都没有产品进入临床,人工胰腺有2家实验室进入Ⅱ期临床,5-6家进入Ⅰ期临床。

未来,中国再生医学的进一步发展还有赖于政策监管、资本、产品研发、上下游协同等方面的不断突破。

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。