两年前做空瑞幸的雪湖资本:我为什么旗帜鲜明的看好瑞幸?

11月7日,雪湖资本创始人发布了一篇瑞幸咖啡的研报,全篇重点就一句话:

瑞幸目标价46美元。(现在18美元)

雪湖上一次出名,还是2020年浑水做空瑞幸时,市场广泛认为雪湖是其背后的合作伙伴,如今才短短两年时间,在瑞幸市场口碑一片大好之时,高调发布研报旗帜鲜明地大举唱多瑞幸,估值直逼星巴克。

且不提正确与否,我们来尝试理解一下雪湖看多瑞幸的思路。

开局一句话,瑞幸占尽了天时地利人和,优势在我。翻译翻译:

天时:疫情击溃了星巴克。

地利:瑞幸是中国本土的。

人和:陆正耀被赶走了。

随后,雪湖从市场、门店、扩张、加盟、降本、壁垒六个角度,全面阐述了它为何今天看好瑞幸咖啡。

观点一:市场

咖啡饮料化扩大了咖啡的市场规模

决定瑞幸天花板的是咖啡市场规模,雪湖认为咖啡市场比茶饮市场小不是因为喝咖啡的人少,而是因为咖啡店少。

近几年,咖啡市场的规模扩大主因,是咖啡门店数量的增长提升了普及率和触达率。

其次,具有中国特色的咖啡饮料化会打开咖啡的天花板,例如生椰拿铁。同时雪湖认为这是瑞幸这种中国本土咖啡的特长,星巴克难以实现这类SKU的创新。

在报告中,雪湖通过三个例子进行了证明。

威士忌:尽管亚洲国家对于纯的威士忌接受程度不高,但是威士忌搭配上苏打水之后,日本人均年威士忌消费量从1974年的1.8升提升到了1984年的3.3升。

苦味啤酒:白爪推出新口味的苏打酒降低了酒精度数,并占领了市场。

烈酒野格:烈酒野格经过饮料化口味改良(更适合兑红牛了),1974-2000年销售额增加了2167倍。

这张图代表瑞幸的市场可以通过饮料式咖啡向黄圈进军

观点二:门店

瑞幸的单店模型开始量价齐升

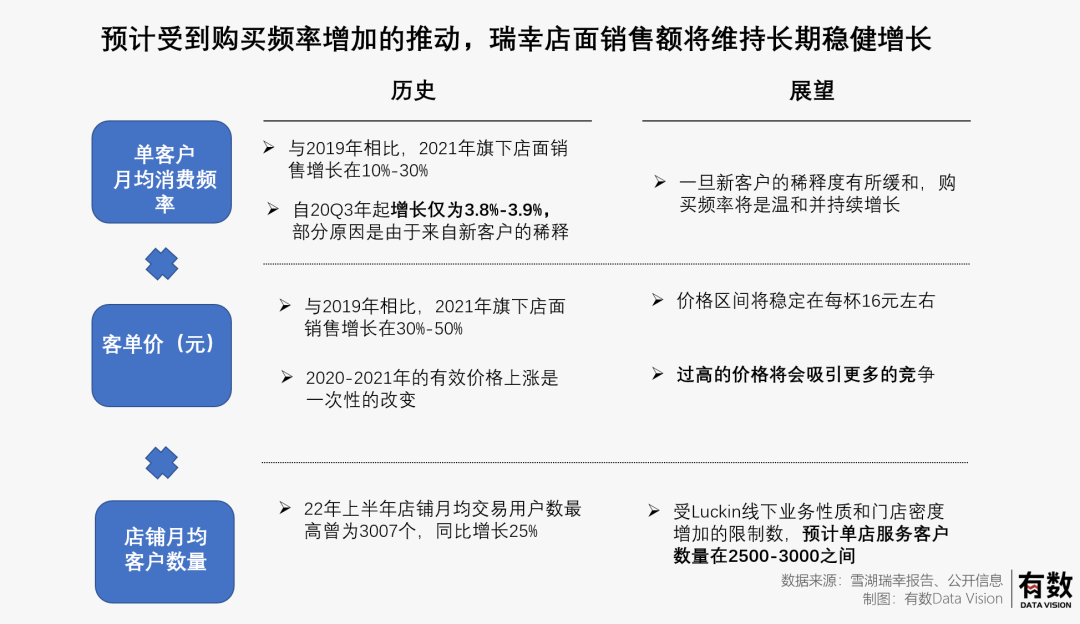

雪湖将瑞幸的单店模型拆解为:客单价*店铺月均消费数量*单客户消费频率。

2020年,经过管理层的努力,逆转了单店销售额下滑的趋势,并减轻了对优惠券的依赖。2021年二季度,依靠爆款生椰拿铁的成功,提升了门店销量的同时,还提升了客单价。

这被雪湖视为门店层面,客单价和月均消费数量共同提升的表现。

在这一基础上,咖啡本身具有的成瘾性将会进一步提升瑞幸的单客户消费频率。

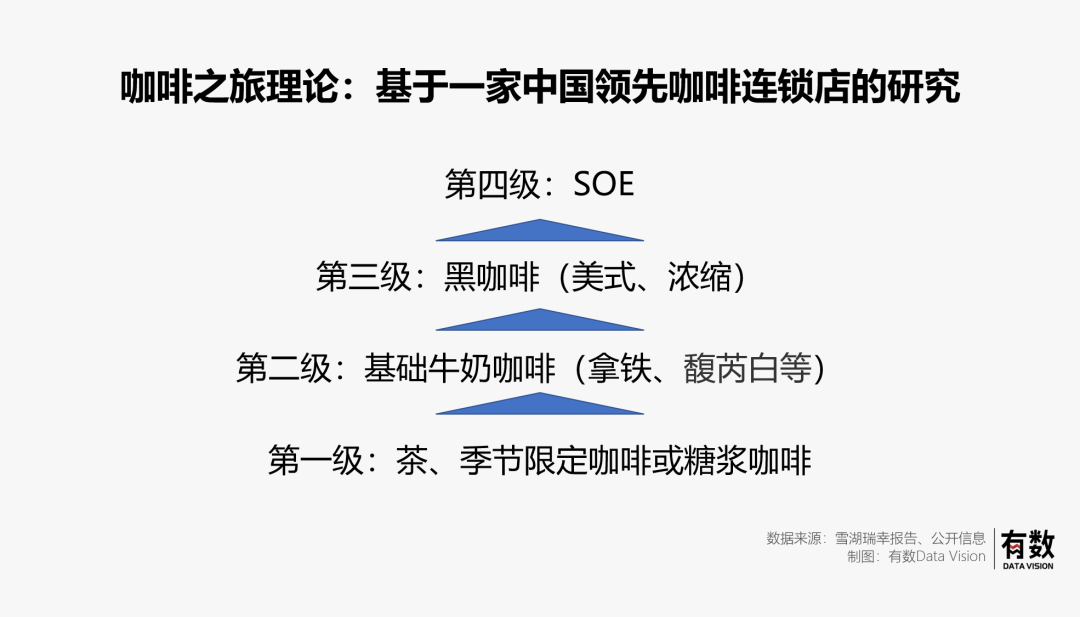

雪湖的研究认为,咖啡成瘾性分为四个阶段,随着时间的推移,70%的咖啡消费者的成瘾性会提高一个等级,并且每次升级都会导致购买频率增加10%~20%。

作为证据,雪湖表示越高线的城市,瑞幸的购买频率越高(成瘾等级高),同时瑞幸小程序和APP的月活不断增长(月均消费数量增长)。

观点三:扩张

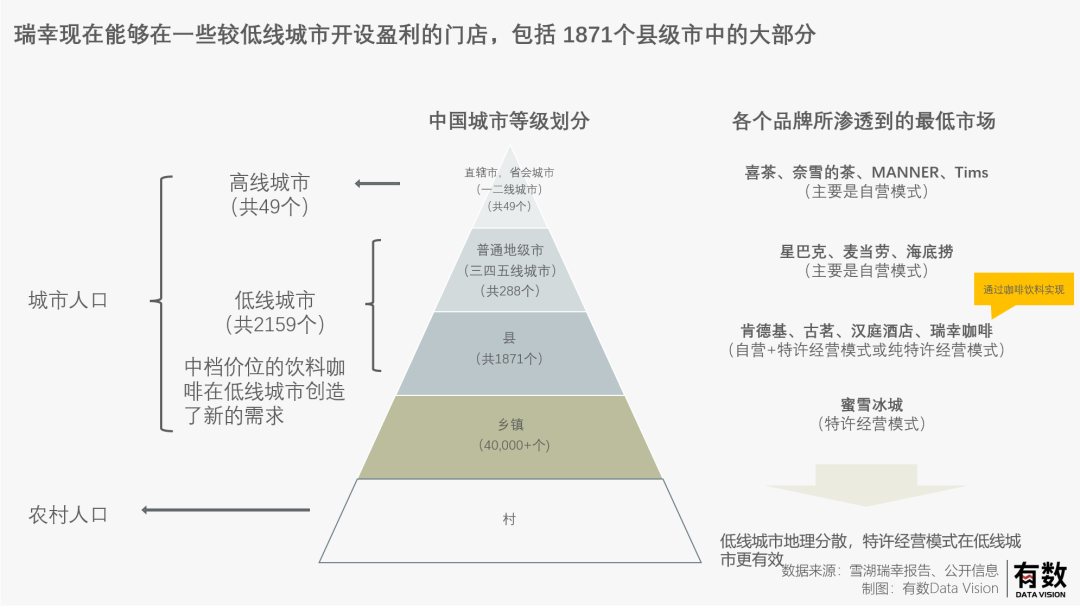

下沉市场给了瑞幸双倍的开店潜力

对于这个观点,雪湖认为瑞幸处于中国咖啡市场价格带的中下游,因此有在下沉市场开店的潜力。同时下沉市场地域广袤,有更多的开店空间。

按照雪湖的测算,如果对标蜜雪冰城的门店密度,瑞幸咖啡在下沉市场的门店数量可达到7428家门店(当前2203家)。

在高线市场则对标星巴克的门店密度,预计未来可达到6696家门店(当前5185家)。

观点四:加盟

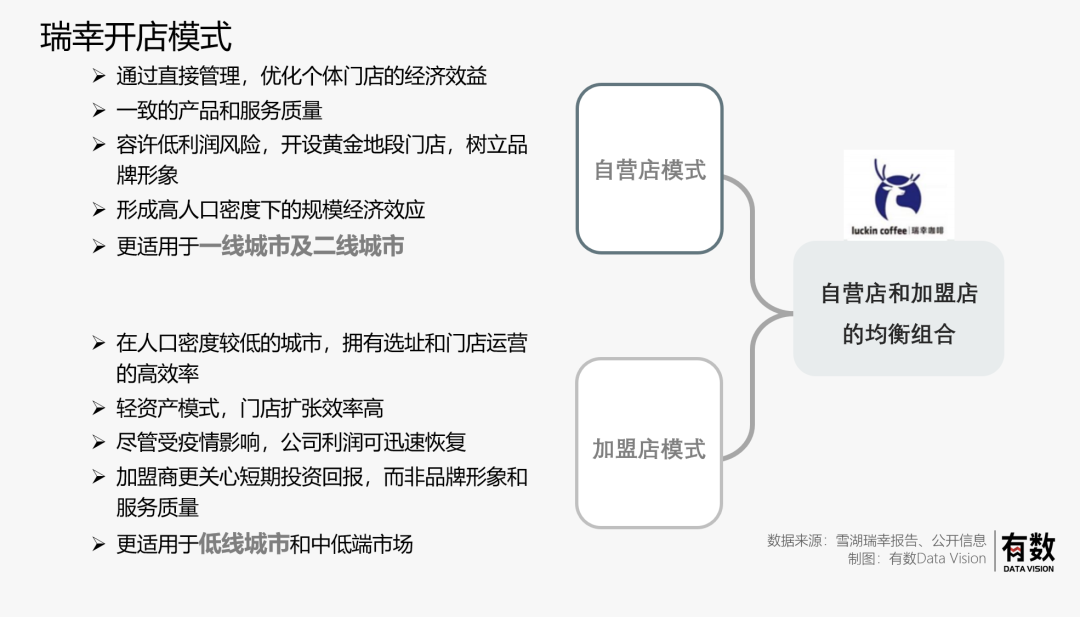

自营和加盟强强联手

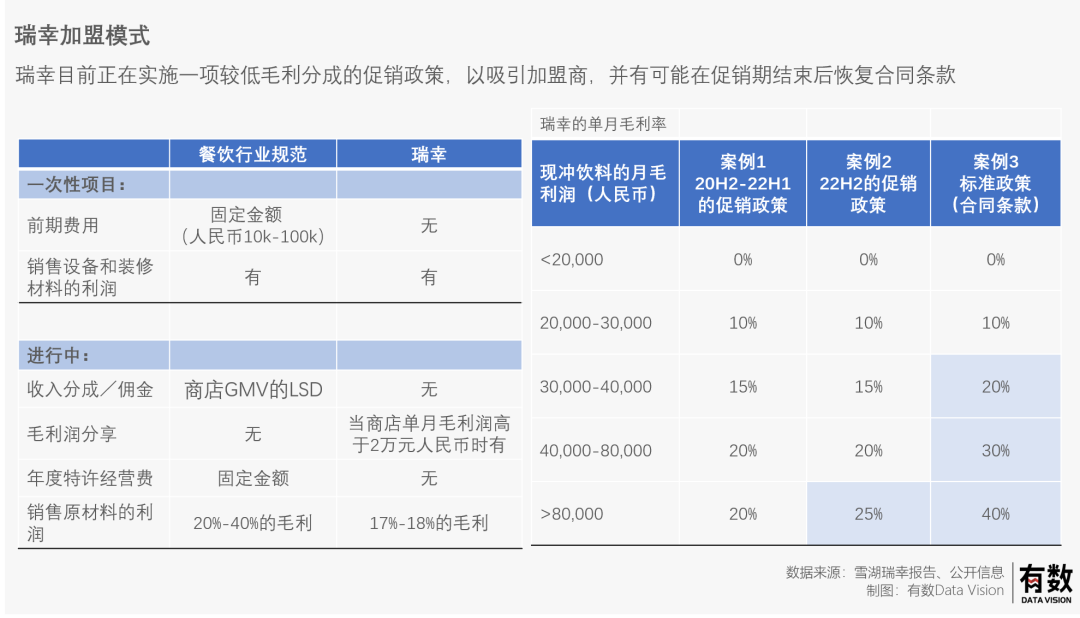

瑞幸当前在下沉市场利用加盟模式开店,在高线城市全部自营。雪湖认为自营能够维护品牌形象,加盟模式能够提高开店速度,这两种模式的使用相得益彰。

其次,瑞幸的加盟采取的是共富模式,零加盟费,利润分成。且加盟瑞幸的投资回收期为13-14个月,远低于18-24个月的行业平均水平。

观点五:降本

利润更高的店铺带来更高的经营杠杆

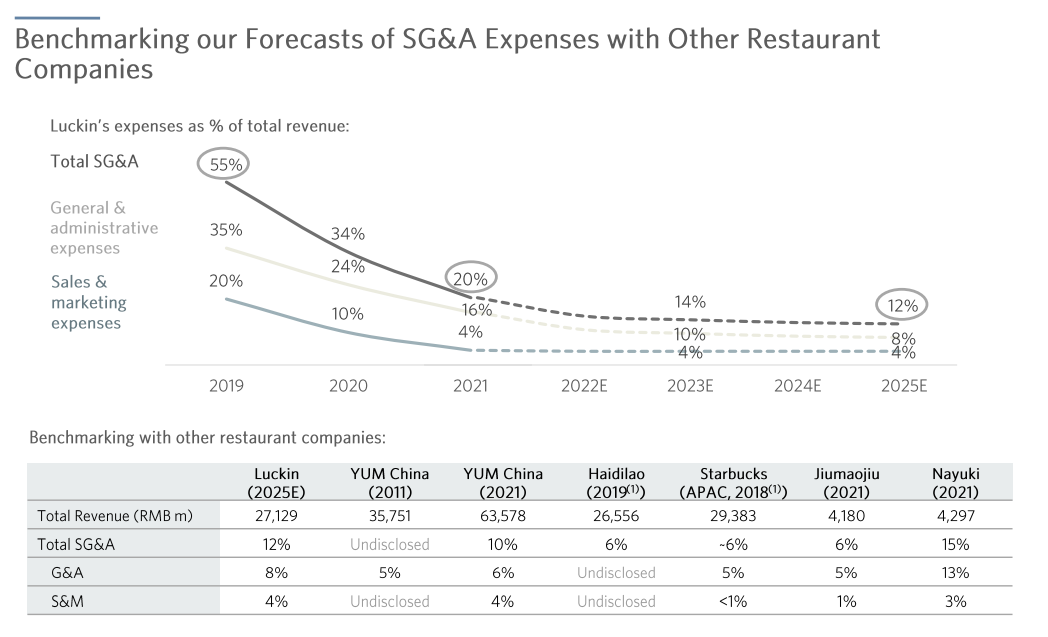

雪湖预计2025年瑞幸的管理+销售费用率之和仅为12%,2021年为20%。

压降成本的主要手段雪湖认为是在其APP的开发与使用上。据雪湖称2022年7月,瑞幸自身的APP贡献了总销量的55%,在未来,这将降低瑞幸的销售费用率。

同时由于APP已经开发完成,后续相关研发投入将会减少。2019年瑞幸的技术开发员工人数为1049,2021年为436。之前的技术积累,已经成为瑞幸看不见的无形资产,而这在未来也会进一步释放利润。

最后,随着瑞幸规模扩大,总部的管理成本也会进一步被分摊。

管理费用率一路下行

观点六:壁垒

瑞幸在咖啡饮料中具有护城河

雪湖认为瑞幸的壁垒总结下来就一句话:规模效应。

具体而言又分三点:

1:产品上新快:瑞幸产品的丰富度是星巴克的1.7倍,是幸运咖的2.4倍,是MANNER的3倍。

2:品牌建设和数字化优势:选了谷爱凌代言,APP用户多。

3:低线城市和供应链的先发优势:低线城市门店是星巴克的2倍,选的都是*供应商。

最后,雪湖给出了总结:

预计瑞幸将在2024年实现28亿元净利润,瑞幸估值应为150亿美元,市盈率35倍(约等于雪湖对星巴克中国业务的估值)。

另外一个事实是,瑞幸目前约占雪湖管理资产的15%。雪湖创始人马自铭也表示其已经买入了瑞幸股份。

【本文由投资界合作伙伴微信公众号:有数DataVision授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: