高等院校利用捐赠实现教育发展,同时提高学校收入,有着悠久的历史。

公元176年,罗马皇帝,著名的哲学家Marcus Aurelius设立了捐赠讲席。

1502年,捐赠讲席被引入现代大学。亨利八世的祖母Lady Margaret Beaufort在牛津和剑桥大学设立了*批捐赠基金。后来,亨利八世在牛津和剑桥大学创立了*捐赠讲席教授。

1870年,cy-près原则允许法院修改对捐赠和慈善信托的限制,美国私立大学的捐赠基金开始增长。

1903年,普通教育委员会成立,联合创始人洛克费勒向捐赠基金捐款100万美元,到1907年捐赠基金增至4300万美元。

1985年,David Swensen成为耶鲁大学捐赠基金CIO,另类资产类别逐渐占据大学基金会portfolio里的重要位置。

2021年,根据NACUBO的2021捐赠研究,排名前五的常春藤盟校的总价值约为2130亿美元,另类资产占所有捐赠资产的一半。

虽然进程在向前推进,但在过去的21年里,捐赠基金的实际回报面临着来自各方的风险。作为捐赠基金主题的最后一篇文章,今天我们来讲讲捐赠基金的风险,以及在目前的投资趋势中如何创造收益,同时与使命保持一致。

01 经济激荡的二十年,捐赠基金面临的实际风险

交易者关注每时每刻的变动,长期投资者关心更长期的趋势。从十年的回报率来看,算上每年大约2%的通货膨胀,让portfolio持平的*回报目标是5%的支出和2%通货膨胀,最后是7%总回报目标。而从全球来看,21世纪的前20年里,仍有超过一半的资产类别10年回报率低于7%。

在美国,过去21年的大部分时间都延续了20世纪80年代开始的趋势,利率一直在下降。利率下降也促使越来越多的长期投资者选择投资股票。

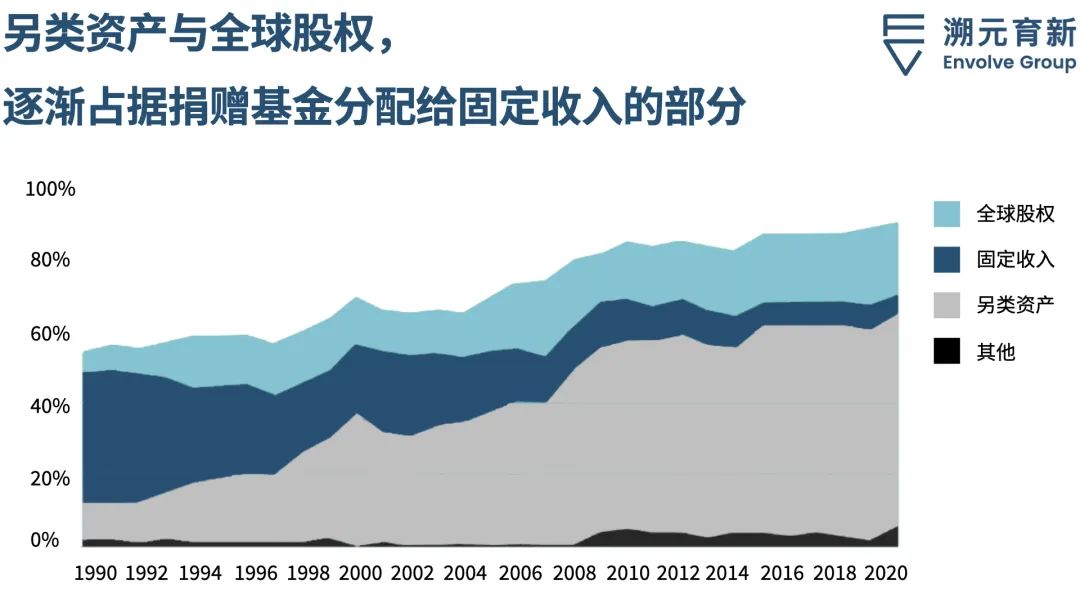

20年前,大多数投资者专注于股票、债券,有时还关注现金。后来,捐赠模式引入了对另类资产的分配,逐渐地,大多数捐赠已经转向了另类资产投资。

过去30年,美国*的捐赠基金向另类资产的转变最为明显。如下图所示,他们的大部分投资组合分配给了另类资产,几乎没有分配给固定收益。值得注意的是,自08年金融危机以来,捐赠基金对公开股权市场的总分配保持在30%左右,分配给国际和全球股权的比例不断增加。

此外,在过去二十年中,捐赠基金的业绩也明显趋同。下图显示了第25百分位和第75百分位的(即*和最差回报率)捐赠基金回报率在三年、五年和十年基础上的年化回报率差异。

为什么会发生这种情况?有两种合理的猜测。*,大多数捐赠基金portfolio的结构可能越来越相似;第二,市场在变得更加高效,透明度和效率的提高都会让这种趋同的趋势持续下去。

机构投资者今天面临的难题是,债券通常是portfolio中的压舱石,固定收益资产的高价使其不太可能在股市震荡时提供太多保护。与此同时,许多国家的股票市场目前估值较高,限制了其进一步上涨的空间。

Partners Capital代表捐赠基金、家办和慈善机构管理着400亿美元。其主席Stan Miranda表示,低债券收益率和高股票估值倍数导致未来预期回报率较低,所以机构投资者可能会把目光更多放在另类资产上,希望借此来提高回报率。但是大型捐赠基金已经有超过一半的资金投入到了另类资产上。

哈佛大学捐赠基金前负责人Mohamed El-Erian指出,大多数投资者都在增加对另类资产的配置,以应对主流市场前景黯淡的局面。他说:“之所以现在这种方法非常受欢迎,是因为它们允许你使用杠杆,而不会显示出你使用了杠杆。”

El-Erian的评论适用于许多藤校的捐赠基金。他们大多数都遵循耶鲁模式,特点是对债的分配较少,对私人和其他另类资产的分配较高。如果另类资产的特质可能掩盖基金会承担的真实风险,那么如何通过仅使用披露的年度业绩结果,来估计常春藤基金会所承担的风险?

这就需要评估大学基金会在和过去承担类似压力的情况下,对于损失的风险承受能力。

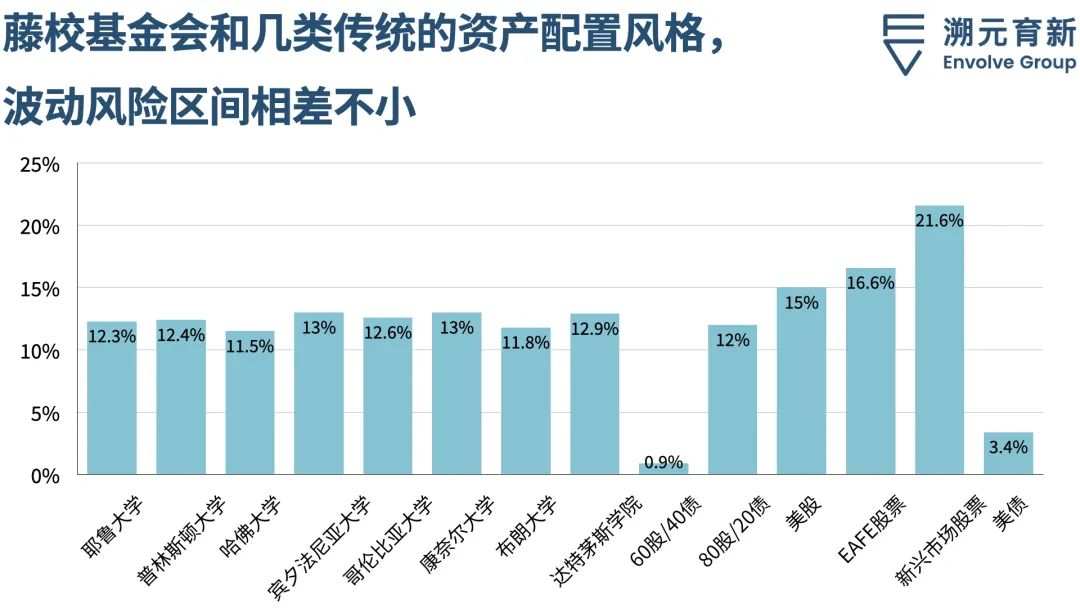

比较常春藤基金会目前面临的相对风险,我们可以看1999-2021年的历史年波动率。选择这一时间段,是因为它既包括互联网泡沫带来的衰退,也包括08年金融海啸。

从下图可以看出,常春藤捐赠基金面临的风险都处于11.5%至13.0%的波动范围内。

80%股票/20%债券的风险比传统的60%股票/40%债券平均高3%,这种巨大的风险差异是因为美国股票承担的风险是美国债券的四倍多,较高的债务分配大大降低了60/40 portfolio的风险。

与此同时,EAFE(Europe, Australasia, and the Far East,欧洲、澳大利亚和远东)股票的风险比美国股票高1.6%,但新兴市场股票的风险却比美国股票高6.6%。这表明在考虑风险时,不仅股票与债券的组合会对portfolio得风险产生重大影响,发达股票和新兴股票之间的差异也会对投资风险施加作用。

常春藤基金会需要仔细研究亏损会如何影响各自大学的运营,并将这些影响与风险增加相关的潜在上行回报进行权衡。同时,还需要确保portfolio的风险符合机构的风险承受能力。

【本文由投资界合作伙伴溯元育新授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。