回报缩水的一年,看捐赠基金的未来

2021年,美国的大学捐赠基金获得了丰厚回报,一些基金的回报率超过了50%。

而现在,它们面临着自金融危机以来最令人堪忧的表现。根据Cambridge Associates的估计,截至今年6月30日,捐赠基金和基金会的损失中位数为7.8%。虽然不尽如人意,但这样的结果今年依旧比传统的股票债券portfolio表现更好。

这要得益于捐赠基金对私人市场的敞口很高,使其免受市场抛售的影响。如果股票和债券停留在低迷区间,公开和私人市场的资产价格都需要更久的时间才能回到平衡状态。捐赠基金的OCIO,Global Endowment Management的合伙人Matt Bank表示:“私人市场已经在*限度地拉高投资回报了。”

不过,拉高投资回报可能只是让必将到来的损失晚些出现。美联储的每次加息,都会改变过去十年形成的宽松货币环境,而正是这样的环境,让美国的捐赠基金形成了现在的portfolio。

与此同时,规模较小、知名度较低的大学面临着更棘手的挑战。根据国家学生信息中心的研究,2020年至今,美国的大学生入学人数下降了4.2%。而且自2007年以来,美国出生率一直在下降,未来的入学人数也会持续下降。

除此之外,在调整portfolio的同时,美国的大学捐赠基金还要应对一系列的要求。比如共和党希望向大学捐赠基金征更多的税;民主党希望大学削减学费,提高透明度。

站在这样一个转折点上,大学捐赠基金需要确保自己的portfolio为未来的投资和支出备好了粮草。

01 寒风吹过,部分藤校基金会纷纷折戟

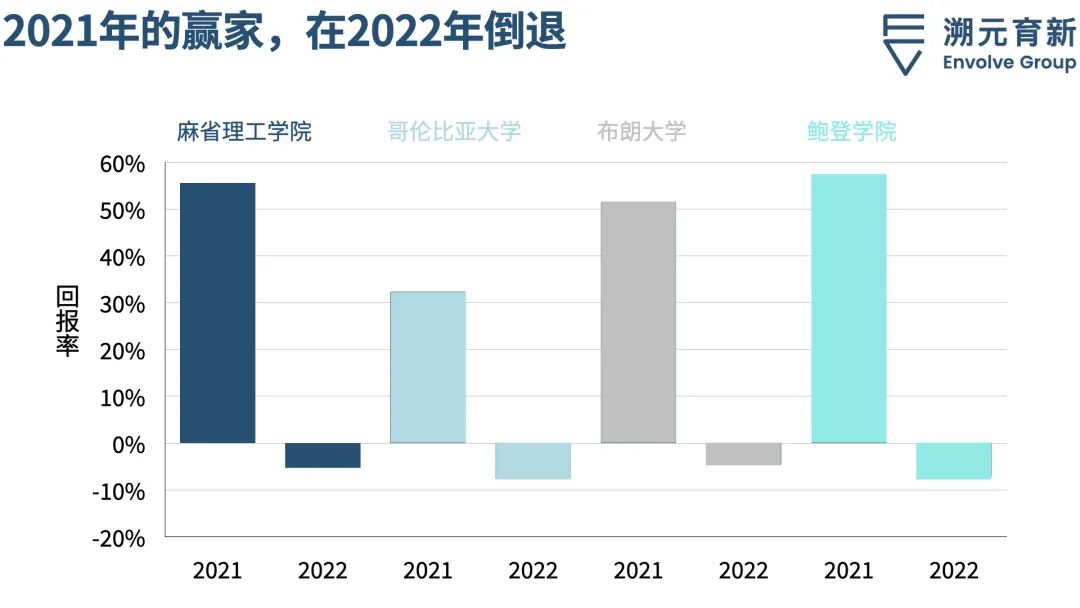

从美国各个大学的报表可以看出,对于所有捐赠基金来说,2022是一个艰难的财年。去年表现最为突出的一些基金,今年的成绩并不理想。

我们来看几所大学具体的情况。规模为246亿美元的麻省理工学院捐赠基金回报率是-5.3%,133亿美元的哥伦比亚大学捐赠基金回报率是-7.6%,65亿美元的布朗大学捐赠基金是-4.6%,25亿美元的鲍登学院捐赠基金是-7.1%。

2019年到2021年,布朗大学捐赠基金连续三年都是表现*的常春藤基金。过去十年里,它也是回报最出色的藤校基金之一。布朗之前的*地位,主要可以归因于他们对科技行业的关注。

美国*文理学院之一,鲍登学院基金会也持续摘得丰厚回报,在过去10年中几乎超过了所有藤校,这来源于他们选择了大量的风投机构。

和其他常春藤相比,哥伦比亚大学表现平平。因为他们比较少关注私募股权,更多是追求*回报和传统股权策略,也一直取得了不错的收益。

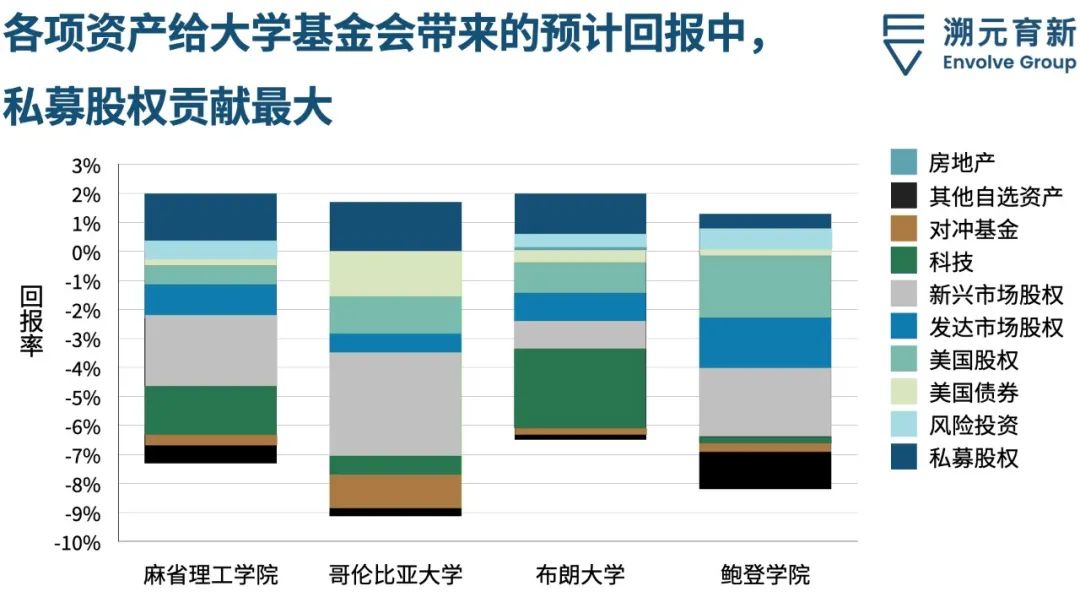

当然,对于投资期限长远的捐赠基金来说,一两年的回报缩水不会撼动根基。但是具体有哪些原因造成了今年业绩的下滑?答案可以概括成《安娜·卡列尼娜》里的一句话:幸福家庭彼此都很相似,不幸家庭的苦难却大不相同。今年大多数捐赠基金的回报来源,都是私募股权、风险投资、房地产以及其他非流动性的私人市场投资。

如下图所示,美国数据量化研究机构MPI估计了各个资产类别对四所大学2022年回报的贡献。私募股权对回报的积极贡献*,约为2%。*的例外是鲍登学院,只有大约1%。而鲍登在私人市场的资产配置主要是风险投资,比如美国红杉。

总体来看,2022年亏损的大学捐赠基金,损失正是来自于他们从前盈利的途径。根据大学的报表估计,布朗大学对科技的关注使他们陷入困境,哥伦比亚大学的*损失来自新兴市场股票,麻省理工学院的损失来自于国外股权和科技。

而鲍登学院从57.4%的收益大幅波动至-7.1%的亏损,主要由于风投基金的高风险敞口。他们的风险投资敞口提供的缓冲,比他们的同行从以buyout基金为主的私人市场投资中获得的缓冲要小。

02 强劲的资产分配策略,成就了屹立不倒的胜者

根据MPI的数据,房地产和大宗商品,尤其是石油和天然气,在2022年都提供了强有力的下行保护。MPI的联合创始人兼CEO Michael Markov表示,繁荣和萧条的周期也让那些大力下注风险投资的捐赠基金浮出水面。就像刚刚提到的鲍登学院的亏损一样,和buyout基金相比,风投的缓冲地带更小。

今年10月初,宾夕法尼亚大学率先发布了2022年财报,报告中显示回报率为0%。它释放了两个信息:*,这一年适合投资房地产;第二,CIO们会继续着眼于私募股权,来补足他们无法从对冲基金和公共股票中获得的回报。

从宾夕法尼亚大学的年度捐赠基金回报中推断,私募股权的回报率为2.67%,同时还有自然资源和房地产两个方面的增长。总之,它们克服了对冲基金(-2.84%)和美股(-1.95%)的亏损,让宾大捐赠基金在今年实现了不增不减的回报。

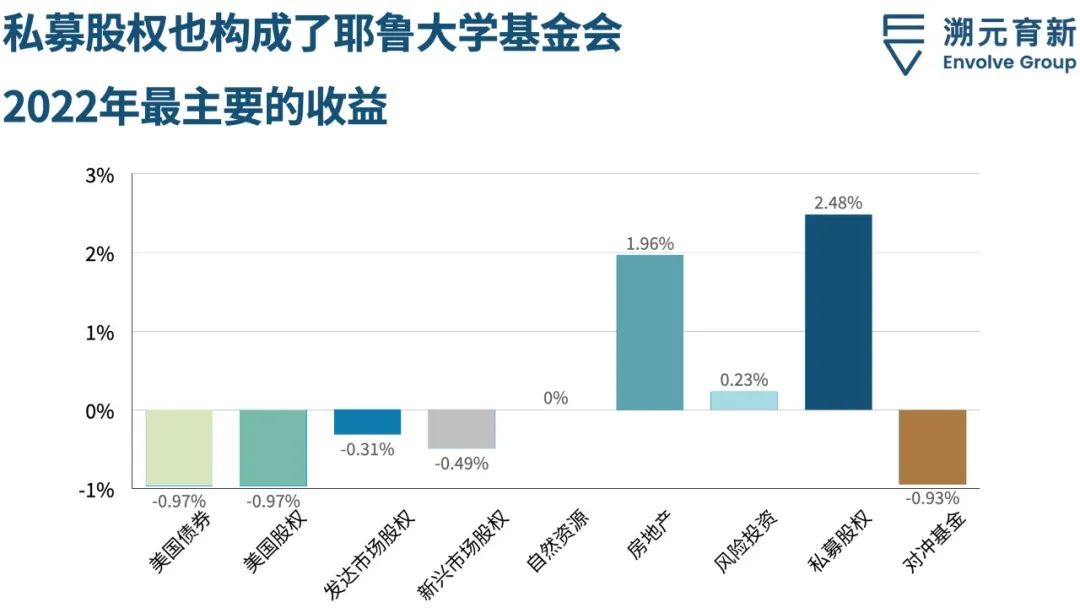

耶鲁大学的2022年比宾大还要稍好一些。414亿美元规模的耶鲁大学捐赠基金,2022财年的回报率为0.8%,这是由实物资产和私募股权的强劲表现带来的。与康奈尔大学(-1.3%)、杜克大学(-1.5%)和达特茅斯学院(-3.1%)等捐赠基金相比,耶鲁大学捐赠基金的portfolio分配变化为其带来了不错的结果。

为了解决流动性问题,耶鲁模式的开创者David Swensen从2015年开始,减少了一部分房地产的分配。2020年9月,耶鲁大学基金会在报告中透露,他们会将非流动性资产(风险投资、杠杆收购、房地产和自然资源)限制在portfolio的50%以内。

在过去几年里,耶鲁大学完全按照它们公开披露的信息,从房地产领域撤出。同样可见的是,私募股权和风险投资逐渐占据了对冲基金原本的份额。

预计随着回报的增加,PE/VC将在许多其他捐赠基金中发挥作用。但显然,具体的年度结果将取决于捐赠基金的分配权重。特别是在本财年,一个资产类别的权重稍高或稍低都可能导致总体回报为正或为负。

根据耶鲁大学基金会披露的数据,我们可以预估出2022年各类资产对于回报的贡献。

为了进一步去理解这些数字,如下图所示,我们可以比较耶鲁大学和宾夕法尼亚大学基金会在相同资产类别中的表现。

可以看出,耶鲁基金会抓住了大部分增值的私募股权和实物资产,同时避免了宾大基金会在对冲基金和美股类别中的损失。最终可以推动他们完成目标,并且实现将他们推过目标线,并为他们带来今年的积极回报。

不过,耶鲁大学的学生报纸也报道说,根据非流动资产的实际定价,真实回报可能会更低。但这类资产总是如此。纽约大学斯特恩商学院教授David Yermack在同一篇文章中认为,很难确定这些投资在任何时间点的价值,任何大量投资非流动性资产的捐赠基金,实际上都只是对portfolio每年的公允市场价值进行估计。

03捐赠基金回报的来源,与使命相辅相成

市场周期有高有低,基金表现有沉有浮。在长期的投资过程中,久经考验的投资人或者机构会形成自己的模型。首先,要确定portfolio中各项资产类别的目标。

过去21年,捐赠基金的资产配置逐渐转向了另类资产投资。这种转变可能会持续,但也会受到一定的限制。许多捐赠基金的投资者,都推动了共同投资或者其他不太常见的现金流或者资产,比如诉讼融资(litigation finance,也叫third-party funding,对于其起源,主流的说法是出现在20世纪90年代的澳大利亚,刚开始仅应用于破产案件,后来逐渐扩展到商事诉讼、证券欺诈和产品责任领域的集团诉讼、人身伤害案件及仲裁案件等)。

基金管理人可能会继续加码另类资产,并通过积极管理在公开市场上的投资来获得阿尔法收益。但是,如果目前的低利率预示着大多数资产类别未来回报率很低,那么在未来20年里,继续维持类似的资产分配方式能为捐赠基金的模式带来更好的结果吗?

捐赠基金肩负着慈善的使命,portfolio的回报是支持这一使命的主要途径。在过去的20年中,投资者从危机中吸取的经验教训,可能会创造价值和创新。但在未来,捐赠基金投资者需要考虑市场在走向高效和透明的过程中带来的改变,优先考虑更有意义的回报。

这并不意味着捐赠基金要放弃过去二十年的portfolio构建模式,而是扩大优先事项,确定投资过程中的顺序。

以全球*的人力资源管理咨询公司、机构投资顾问美世为例,他们认为未来捐赠基金会portfolio的发展,可以考虑以下几点:

可持续发展:认识到全球长期的风险和机遇,关注ESG和影响力投资

多样化:将DEI(多样性、平等和包容)指标整合到基金经理的筛选和评估之中

降低成本:聘请OCIO,减少支出,提高运营效率

这些是对未来艰难投资环境的直接回应。它们不是对现状的彻底颠覆,但也许是一个有力的推动,让长期回报和捐赠基金的使命更为贴合。

【本文由投资界合作伙伴溯元育新授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

旗下微信矩阵:

旗下微信矩阵: