随着90后也开始步入30岁,朋克养生变成越来越主流的生活方式:保温杯泡枸杞,撸完串后来瓶口服液,熬夜吃燕窝鱼胶......乘风破浪的姐姐们开始越来越重视内外兼修,口服美容成为美妆彩妆之后“美颜经济”新的增长点。

国内口服美容的创业赛道也开始出现不少优秀玩家:从体重控制切入的Wonderlab、基漾,从补充胶原蛋白、提升肌肤含水率切入的官栈,从缓解痛经、改善气血切入的云耕物作.....谁能成为口服版的“*日记”?希望这篇行研能给您带来一些启发。

一、口服美容行业发展趋势

口服美容行业是健康保健和护肤消费的交集领域,以达到美容美体功效的保健品和功能性食品为主,具体分为体重管理和美容保养两大类,主要功效为美白、抗老、补水、防脱、瘦身、丰胸、调理身体。

在欧美国家,普遍生活压力较低,人们崇尚运动健康和有机食品,主要口服美容产品是饮料、零食等有机食品以及维生素、运动和膳食补充剂。而日本市场相对成熟,几乎涵盖所有类别的口服美容产品,包括补剂、片剂、口服液、饮料、零食等。

Goldstein Research数据显示,2016年全球口服美容市场达到34亿美元,预计2024年将翻倍增长至68亿美元。在日本口服美容行业的发展带领下,全球市场都处于高速发展阶段。

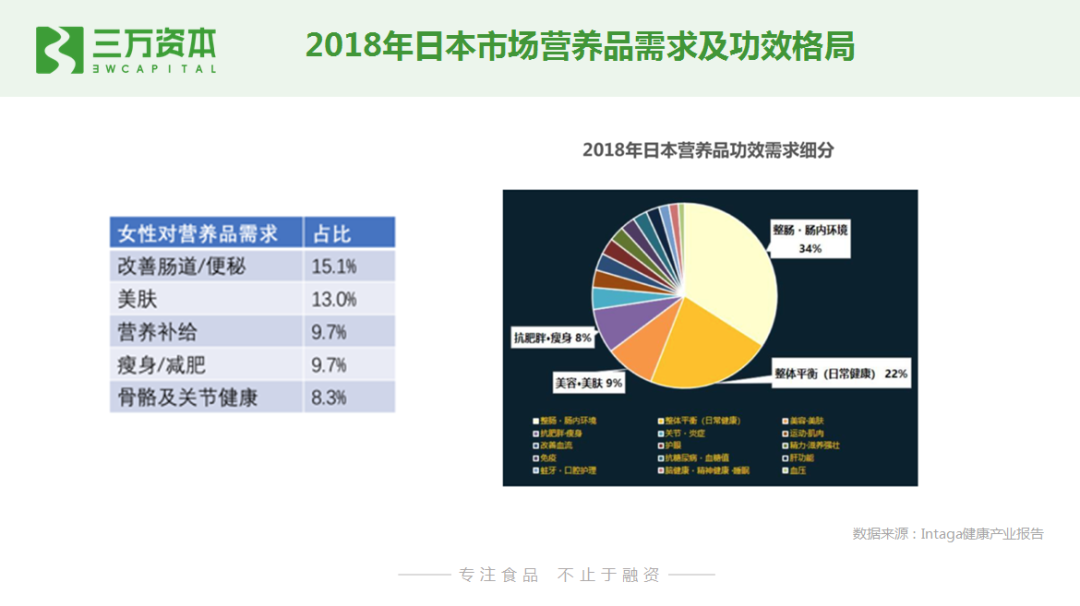

1、日本

日本作为全球*大口服美容市场,*流传“内服外养”美容文化,行业体系完善并严苛,口服美容产品从范围上是指美容健康食品,不包括药品。每个发展时段下的口服美容品牌都从消费者刚需切入市场,通过深耕产品工艺研发形成核心竞争力,并不断迭代功效,品牌标签化,占据细分领域的消费者认知。

百年前,日本开始有服用胶原蛋白的文化,当时消费者刚需是“长寿”;60年前POLA对消费者“美白”需求开展专利研发;资生堂提出“防晒”的SPF概念;ISDG“健康瘦身”的酵素;SPTM“皮肤年轻”的抗糖饮;以及POLA“抗老”的细胞自噬技术等。

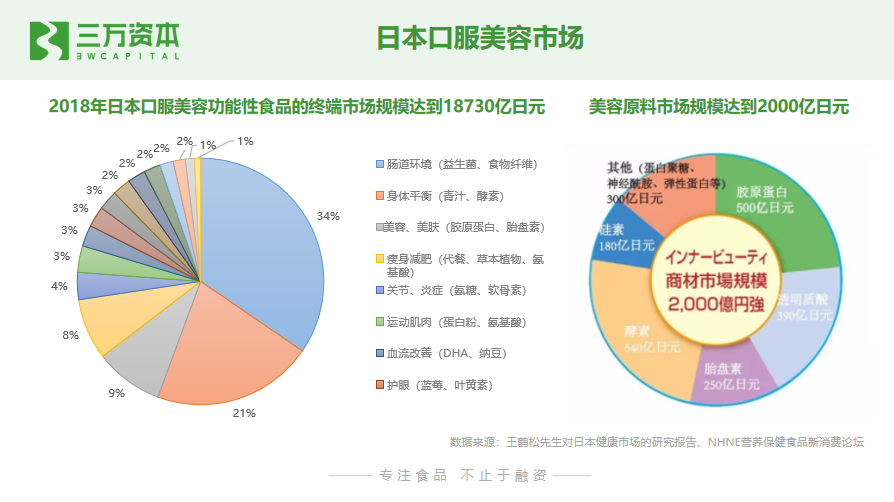

中国保健协会保健咨询服务工作委员会副会长王鹤松先生对日本健康市场的研究报告显示,2018年日本口服美容功能性食品的终端市场规模达到18730亿日元,其中以美容美体为功效的占据13750亿日元。通过供应端原料统计,仅美容终端市场规模达到2000亿日元,同比增长10%。

2、中国

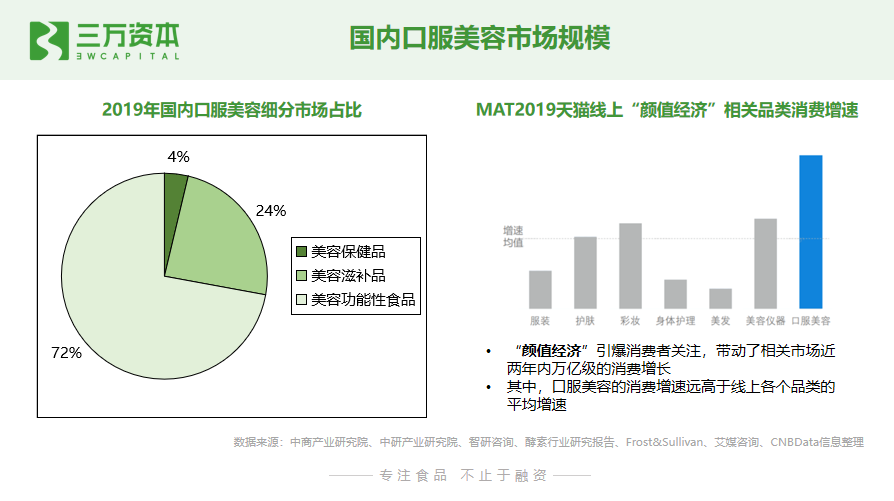

中国作为仅次于日本的全球第二大口服美容市场,备受海外品牌关注。仅2019年上半年,便有来自全球各国及地区的286个口服美容品牌入驻天猫国际平台,且产品SKU达到3161个。进口口服美容品牌开拓了国内口服美容市场,口服美容的产品在消费者认知中形成逐渐刚需化态势,国内口服美容市场步入发展加速期。

在近年来消费升级的驱动下,人们的美容习惯从基础的美妆护肤,逐渐深入到医美健身、滋补保养、膳食管理等多个维度。口服美容作为介于医美和护肤之间的新兴消费方式,贴近中国传统“食补”观念,以高效、安全、低门槛的方式进行美容护肤保养。整体市场分为美容保健品、美容滋补品、美容功能性食品三个部分。

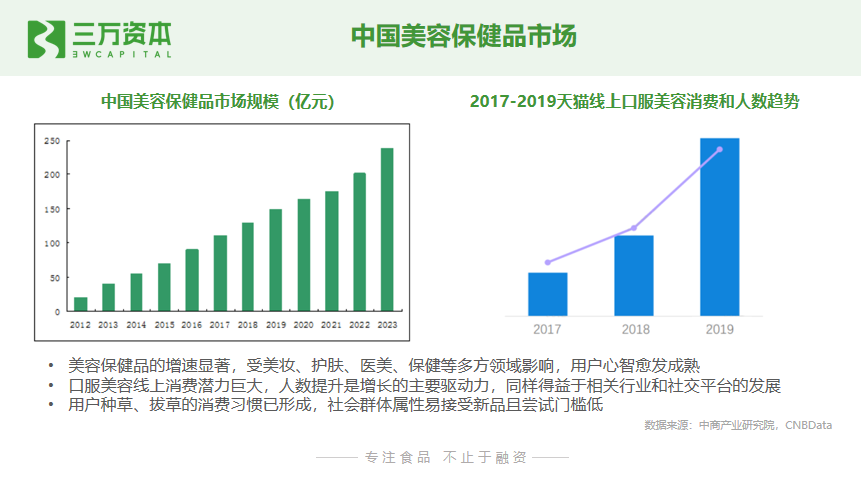

➀美容保健品

根据中商产业研究院统计,我国美容保健品市场规模预计2022年有望达到238亿元,预计年均复合增速约为17%。美容保健品市场增速明显,但国内太太口服液等本土品牌老化。

国外知名保健品的美容产品线占据国内美容保健品的主要市场份额,外资背景品牌通过其*的产品技术和市场感知,在消费者寻求更健康、更安全、更高功效的营养品时,以低门槛的尝新成本,和较为可量化、可感知的产品功效,获取了大批8090后消费者。

➁美容滋补品

作为最贴近传统“食补”的细分领域,美容滋补品是中国口服美容市场的主要发展方向之一。日本胶原蛋白的补充文化,与中国一致;日本兴起的酵素,来源于中医药的“酶”;韩国的高丽参文化输出全球,源自中国长白山人参。

美容滋补也是创业者大量涌入的赛道,将传统滋补品做得更快消化、便捷化,用年轻人喜欢的沟通方式和渠道去触达,比如小仙炖的鲜炖燕窝,官栈的即食鱼胶,东阿阿胶的桃花姬,正官庄的便捷红参饮等。

➂美容功能性食品

美容功能性食品市场以胶原蛋白、酵素、益生菌、透明质酸、烟酰胺、小分子肽为主要原料的美容美体产品。

目前美容功能性食品的核心品类为美体减肥产品,益生菌食品品牌,如超级补丁等也开始出现,食用级透明质酸主要在海外市场,国内市场相对滞后,目前仍然主打医用和化妆品级,但发展可期。

总结一下,中国口服美容市场*由外资品牌通过美容保健品打开市场,外资品牌也占据了口服美容功能性食品的主流市场,但近年越来越多本土创业公司通过大单品进入传统滋补市场,以中式食补挑战国际巨头,也有部分功能口服美容食品新玩家。

二、海外口服美容代表品牌

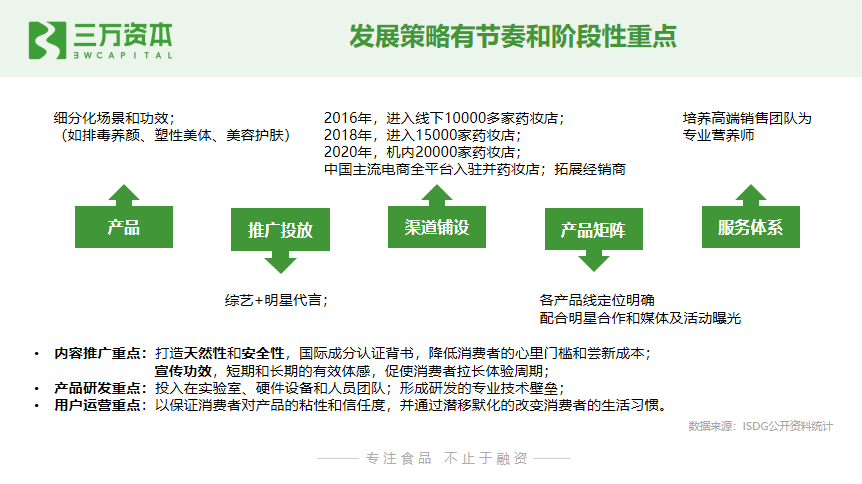

1、ISDG:酵素大单品

ISDG定位精准,以母公司医食同源大健康领域和保健品认证优势,用酵素大单品降维切入快消品市场。通过阶段性的重点投放策略和重复性的推广曝光,成功教育消费者酵素心智,并通过经销商大面积铺货,以保证线下的市场占有率,加深消费者对于品牌及产品的记忆点。

通过酵素系列大单品验证商业模式,在形成品牌势能之后,进行产品和渠道两侧的大规模拓展。ISDG是最早拥抱中国主流电商的外资滋补品牌之一,对直播、短视频、小红书种草等流量工具都运用得十分熟练。

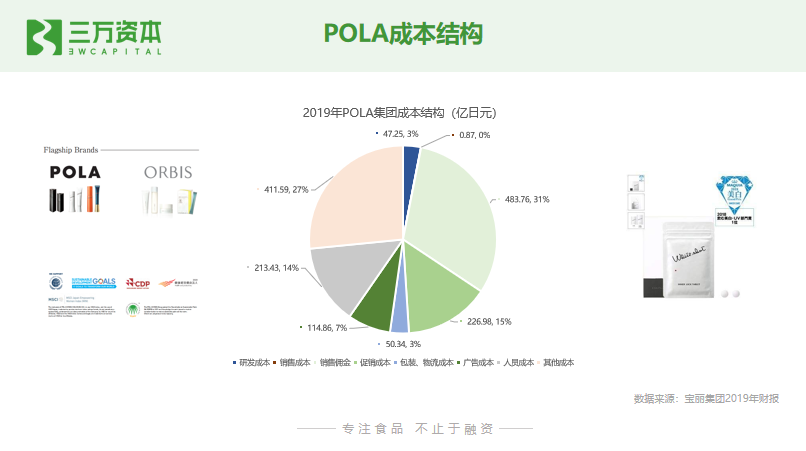

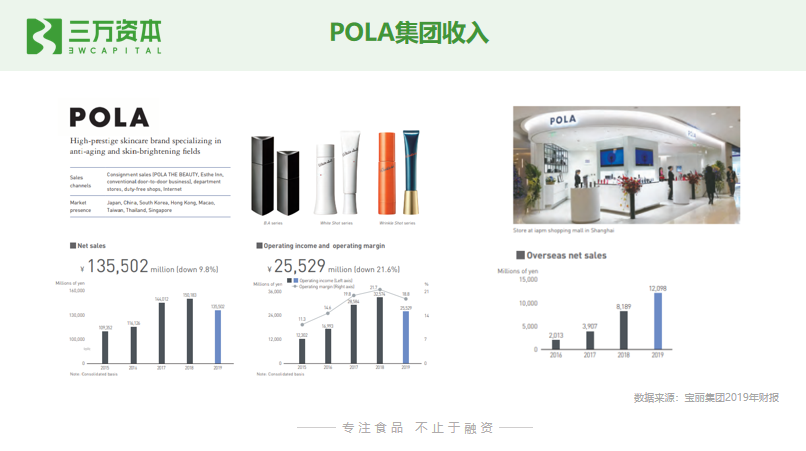

2、POLA:美白抗衰老专家品牌

POLA从早期美容院精准切入高端消费者,深耕美白技术研发,在红海竞争环境下通过细分化和专业化形成品牌标签占据主流消费者心智。作为日本美白+抗衰老黑科技的代表,顺势推出口服美容产品降维打击。

渠道方面,POLA在日本是类似于安利的直销模式为主,进入中国市场初期主要通过代购,近几年陆续开辟天猫旗舰店等电商平台,也在北京、上海、深圳等城市开辟了少量专柜和概念店。目前也在中国发展线下直销体系。

收入上2019年同比2018年下降21.6%,海外市场却增长48%。

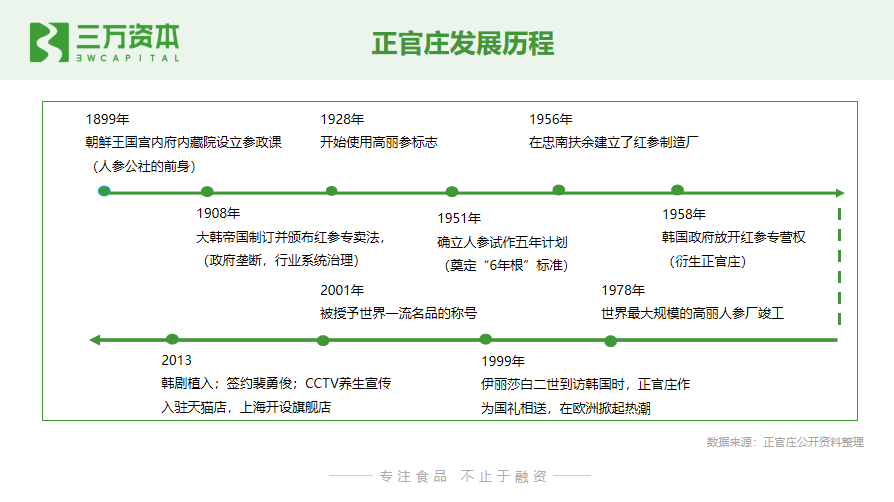

3、正官庄:韩国高丽参知名老字号

正官庄依托于韩国政府扶持发展,打造了高丽参这个滋补品类,成功教育全球市场,与真露烧酒、乐天果汁等成为韩国生活方式输出的标志性消费品牌之一:

➀学术研究树立专家形象,带动品类发展;

➁政府背书奠定品牌高端定位,与韩国国家形象绑定;

➂借助韩流文化输出全球,热播剧植入。

三、国内传统口服美容品牌

国内现有的大型口服美容公司主要以美容保健品的太太口服液、传统滋补的东阿阿胶和膳食补充剂的汤臣倍健为代表。这些品牌的崛起往往都抓住了品类从无到有的品类红利和线下经销渠道的渠道红利。

1、汤臣倍健

定位膳食补充剂,通过药店迅速扩张

汤臣倍健早期依托于渠道差异化竞争,通过线下药店快速扩张。后续在延长品牌生命周期上做了多种尝试,但模式和方向还在探索中:

➀品类拓展。开发新品、形成产品矩阵,包括母婴、体重管理、抗衰老领域。复制现有渠道模式,通过更多的产品,扩大规模;

➁电商渠道。推出电商*产品线yep,签约蔡徐坤代言,聚焦年轻消费者;

➂海外市场拓展。通过线下药房和礼品店及跨境电商平台试水澳洲。

2、太太药业

电视广告先行者

太太药业是中国口服美容的先驱,跟大多数保健品公司一样,产品+广告+经销商的模式是特定历史时期的产物:

➀市场空白红利。女性美容刚需,太太女性养颜的定位清晰,市场上未出现聚焦女性美容养颜的便捷化快消品;

➁广告媒介传播红利。太太通过电视广告的投放曝光,充分享受了电视广告的红利,洗脑式传播改变用户心智,如“还是太太好”的太太口服液,“女人更年要静心”的静心口服液;

➂经销商的渠道优势。高毛利的滋补品给了渠道足够大的利润空间,使得太太口服液能借助经销商大规模铺设市场。

但上述模式在用户年轻化后诸多问题开始显现:品牌很难直接触新的消费者;产品单一,未能迭代;电视广告的红利期过后,营销失去优势;仅凭渠道难以持续太太的品牌影响力。

3、东阿阿胶

垄断上游+持续提价创造利润空间

2001年至2016年的15年间,东阿阿胶的阿胶产品零售价从每公斤130元涨到5400元,涨幅超过40倍,涨幅远远超过房地产、茅台。通过提高零售价,激励经销商囤货,赚取更多差价。

但是这一情况在2019年发生了改变,当年的东阿阿胶首次陷入了亏损困境。公司2019年年报显示,报告期内,公司实现营业收入29.59亿,亏损4.454亿元;分别同比下降59.68%、121.29%。

越来越精明和理性的消费者对驴皮的心理价位有限,导致东阿阿胶已经卖出了奢侈品的价格,却没有奢侈品的命。而且压库存的模式一旦前端销售受阻,经销商持续进货购买欲望就降低,只有通过打折促销解决库存,陷入恶性循环。

四、国内口服美容创业公司

1、官栈

供应链侧。官栈从源头的捕捞基地和中医药产业基地开始把控,生产全链条SOP标准化作业程序,辅以独特制药工艺和去腥工艺,建立了非常高的供应链壁垒;

产品侧。与华南农业大学合作,创立*鱼胶营养安全研究中心,多维度保证食品的质量,并高效流程化迭代产品,引领了中国即食花胶的品类发展;

渠道侧。抓住互联网红利,老字号背书,天猫鱼胶*,通过直播带货和抖音视频流广告等多种方式抓住新用户。

2、云耕物作

供应链侧。云南牢山麓、哈尼红河干热河谷的稀有产地处自建工厂,60余甘蔗品种精选三种优质甘蔗,多项检验严苛把控采收标准,自有工厂也保证了高毛利;

产品侧。*买断引进“无化学添加物理过滤+精准分段熬制”红糖生产技术,纯甘蔗熬制,不含白砂糖,甜而不腻,可以直接嚼着吃的红糖,包装上和小马宋、容品牌等设计公司合作,更潮流、更有设计感;

渠道侧。17-18年抓住微信私域流量红利,19年开始加大抖音、快手、淘宝直播等第三方流量投放,19年12月后一直保持天猫红糖姜茶类目*。

3、WONDERLAB

产品代餐极度便捷化的新兴趋势。通过“小胖瓶”的产品形态和模特纤细的身材在海报上形成直接对比,加深消费者对产品的记忆点;

奶茶品类红利。奶茶作为核心口味持续研发迭代,跨界合作制造声量,其中与喜茶的联名实现破圈。在此基础上,大规模进行渠道投放,规模性触达奶茶消费群众和喜茶核心受众;

有效的潮牌打造策略。重点在通过不断的推出联名款加大品牌和产品的曝光度,提升品牌销量和声量。

4、基漾

医学壁垒。根据多年医药科学原理的研究为基础建立的产品研发壁垒,和自有发酵工厂以追求产品工艺上的天然及功效的理念,美国哈佛大学营养学院和埃默里大学的机构合作背书,形成品牌早期产品竞争力;

原点高端用户。通过线下伊蕾雅医美和水仙护肤等高端美业、线上新浪美容、瑞丽网、太平洋时尚网等专业的评测和多名淘系营养师主动试品带货,高精准触达消费者获得原点用户;

品类和流量红利。抓住体重管理的大众化市场,和吸收最高效的口服饮品类空白,小红书的投放红利制造声量,直播带货的精准投放做到品效合一,扩大市场;

私域服务。在消费者后续运营和维护上面,配合专业营养师的一对一专属服务,加强消费体验感和对品牌的信任度、依赖度,形成稳定的私域用户。

中国美容口服市场的未来机会

在各种美妆品牌和医美连锁完成用户教育后,口服美容在中国还处于高速上升的初级阶段,未来可能会出现四类口服美容大公司:

1.本土保健品。强调功效性,对标Swisse,比如做体重管理的基漾,这个赛道的进入门槛比较高,新品牌获取用户信任也需要时间,但一旦建立品牌认知,复购和利润都很好;

2. 传统中式滋补品快消化。对标正官庄,中国的人参、燕窝、鱼胶、红糖等诸多滋补品并没有*,小仙炖、官栈、云耕物作这样的新公司正在享受着中国国家崛起和品类崛起的双重超级红利;

3. 护肤品品牌入场。对标日本的POLA、FANCL、DHC,护肤品品牌已经有海量用户,哪一天*日记、河狸家做内服滋补品也说不定;

4. 食品功能化。对标三得利,比如伊利的新食机。

【本文由投资界合作伙伴微信公众号:三万食品研习社授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。