企业碳管理迎来一个小考。

“碳达峰、碳中和”的总路线正在随着资本市场的一个个规定落地有了实感。

1月19日,据科创数据研究中心消息,上交所对科创50指数成份公司近日下发邮件,要求50家成份股应当在本次年报披露的同时披露社会责任(CSR)报告。

36氪也向数家科创50成分公司求证,均表示已经收到相关邮件,并会按照邮件要求执行。

这次规定中提及的企业社会责任报告(CSR),是指企业将其经营活动对经济、环境、社会等领域造成的直接和间接影响、取得的成绩及不足等信息,向利益相关方进行披露的方式。

这并不是首次要求上市公司披露CSR相关数据。2020年12月,上交所就已发布通知要求科创板上市公司应当在年度报告中披露履行社会责任的情况,但未规定应当披露的详细要求。

重点在于符合“双碳”目标。上交所在邮件中表示,报告中应当重点披露“碳达峰、碳中和”目标、促进可持续发展的行动情况,但已经披露ESG报告的公司,可免于单独披露社会责任报告。此外,上交所还鼓励其他有条件的科创板公司,在本次年报披露的同时披露ESG报告或社会责任(CSR)报告。

很明显,企业的ESG披露要求日渐严格。这也意味着“双碳”路线正在逐步通过法律法规,落实到企业经营活动中。对于上市公司而言,这相当于增加了一张必答考卷。

ESG投资提速

随着碳中和趋势深入发展,ESG概念也深入到资本市场的各个方面。

ESG是是英文Environmental(环境)、Social(社会)和Governance(公司治理)的缩写。ESG是关注企业环境、社会、治理绩效而非财务绩效的投资理念和企业评价标准。

ESG的兴起,也是随着社会进步、观念更新,让公司在完成资本积累同时需要背负一定的社会责任,而公众则越来越注重投资过程中的可持续发展、环境保护、社会责任方面的投资回报。2007年,洛克菲勒基金会提出了影响力投资的概念,此后,围绕影响力投资的理念、标准体系和金融产品才逐渐发展起来。到现在,ESG已经逐渐成为国外主流投资标准,成为不少资本选择投资标的的硬性规定。

在国内,ESG理念萌芽一直到2018年开始渐成气候,进入快速发展阶段。

2018年开始有几件大事。9月,证监会发布修订后的《上市公司治理准则》,更新重点就是ESG领域。这一年,A股市场共有856家上市公司披露ESG报告。另外,A股还在2018年和2019年分别纳入MSCI新兴市场和富时罗素全球指数,两者都是国际权威的ESG评级机构。

围绕ESG的金融产品如雨后春笋。尽管总盘子还不大,但一些细分品类中国内发展势头不错。据气候债权倡议组织,2018年,中国成为全球第二大绿色债券市场,市值达428亿美元,而绿色债券在2015年才刚刚推出。

2020年“双碳”目标,以及十四五规划中“高质量发展”的提出,则让这把火越烧越旺。

ESG概念在快速对国内的“绿色金融”起到影响作用。去年到现在,从政策到资本市场都有多项双碳的相关规定,都在为企业披露社会责任报告(CSR)做铺垫——去年12月,全国人大常委就公司法修订草案公开征求意见,指“国家鼓励公司参与社会公益活动,公布社会责任报告”。而今年新年初始,1月7日,上海证券交易所、深圳证券交易所同时更新了《上市规则》,指“公司应当按规定编制和披露社会责任报告”。

与全球市场看齐

科创50的新规显示了国内对双碳目标的决心,另一面,这也表明ESG信息披露水平正在快速与全球市场看齐。

从速度上就可见一斑。在亚洲,香港在ESG上的布局较早,2015年就已经开始施行上市公司ESG披露要求。不过,香港交易所用了5年才到强制披露阶段——经过法案数次修订,从2020年开始,香港交易所将部分规定中的“建议披露”改为“不遵守就解释”原则,增加了部分强制内容,并且规定ESG报告须与年报同步刊发。

但科创50的新规直接就要求ESG数据与财报同时披露。这也表明,ESG数据与财报的关联度将会更高,这也会让上市公司在对经营活动作总结及未来规划时更为谨慎。

事实上,在科创板,ESG披露的水平已经达到较高比例。据商道纵横统计,截至2021年8月29日,科创板上市公司共有330家,其中有251家上市公司进行2020年ESG信息披露,占比76.1%。与2019年相比,进行ESG信息披露的上市公司增长了163家。

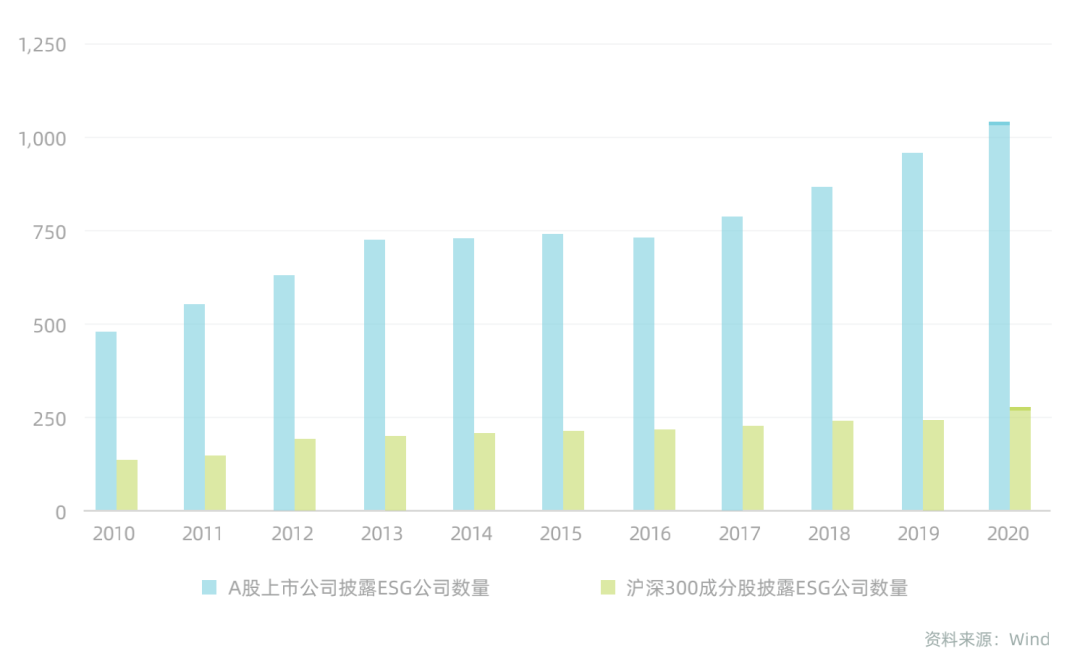

A股整体的ESG披露增长也不甘示弱。据妙盈科技报告,截至2020年底,A股共有1021家上市公司披露ESG报告(A股上市公司近4000家),相较2010年的471家增长迅速,近十年CAGR为8.04%。也有越来越多的上市公司在强制规定落地之前,自主参考相应标准进行披露。

(来源:妙盈科技报告)

2019年成立的科创板是A股市场的重要组成部分,是国内资本市场转型改革的风向标。从两个市场的增长比例来看,ESG披露力度提升,将会从科创逐步蔓延到整个资本市场中。

ESG数据是做绿色金融、影响力投资的底层基础之一。市场正在从上到下快速建立起信息披露的机制,无疑,这对ESG投资是一大利好。

不过,除了信息披露程度,ESG目前的另外一大问题还在于定量评价指标不一致。比如国际通行的ISO、MSCI、ESG等等指数,因为各地国情不同,难以完全照搬到国内。下一阶段,国家政策层面也在明确各项碳管理指标,以及逐步以法规形式落实双碳路线。

具体到企业自身,无论是已经上市还是对将要接近上市阶段的公司而言,碳管理成为必须更早考虑的问题。中创碳投首席分析师陈志斌对36氪表示,当前上市公司披露ESG数据,如果涉及碳达峰、碳中和的部分,现在还没有固定的模板,公司根据自身情况公布即可。不过如果需要参加碳市场交易,那么就需要经过主管部门认可的第三方机构进行碳数据的核查和管理。

【本文由投资界合作伙伴36氪Pro授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。