不到一年,英特尔旗下自动驾驶公司Mobileye的IPO估值从超500亿美元,跌剩至三分之一。

10月18日据外媒报道,Mobileye已确定IPO条款:计划发行4100万股A类股票,每股价格在18-20美元之间,最多筹集资金8.2亿美元,估值最高为159.3亿美元。

但去年12月,英特尔宣布Mobileye将在美股上市时表示,其市值有望超500亿美元。兜兜转转,Mobileye最新的IPO估值和5年前被英特尔私有化时相差无几。

作为全球辅助驾驶老大,Mobileye近年增速算得上亮眼:凭借其算法+EyeQ系列芯片,2021年Mobileye营收达到14亿美元,同比增长43%;今年上半年该公司营收达8.54亿美元,成为英特尔内部增长最快的部门。其IPO上市也被寄予了厚望,被外界视为“今年最值得关注的科技股”。

然而,今年美股二级市场剧烈生变,市场寒冬来临,确实打了英特尔和Mobileye一个措手不及。

《华尔街日报》援引Dealogic数据表示,今年是自1995年以来首次公开募股(IPO)筹资规模最差的一年。金融数据公司Refinitiv数据显示,今年截至9月底,美国仅有14家科技公司成功在证券交易所上市,科技IPO融资额总计5.07亿美元。

大环境清冷下,Mobileye去年还被视为“天选之子”,如今只能吞下IPO生不逢时的苦水。

01、IPO生不逢时

这是Mobileye第二次上市。

这个成立于1999年的以色列公司曾于2014年上市,市值高达80亿美元,一度打破当时以色列公司在美上市记录。2017年,英特尔以150亿美元将其收入麾下,化为私有。

过去20年的积累,让Mobileye成为了全球智能驾驶霸主。据了解,截至2022年10月1日,Mobileye的辅助驾驶解决方案已经落地于约800款车型,其EyeQ系列芯片出货量已超1.25亿颗。

根据Mobileye的招股书,全球*的15家汽车制造商中,13家都是其客户,全球有50多家OEM商与其在ADAS(高级辅助驾驶系统)解决方案上达成合作。到2030年,其ADAS解决方案将部署在超过2.7亿辆汽车上。

根据美国能源咨询公司Guidehouse insights数据显示,Mobileye拥有全球约80%的辅助驾驶视觉系统市场。

其营收和亏损数据也在逐年变得好。2019年-2021年,Mobileye营收分别为8.79亿美元、9.67亿美元、13.86亿美元;2019年-2021年净亏损分别为3.28亿美元、1.96亿美元、7500万美元。

比起美股二级市场上很多相当入不敷出的自动驾驶公司,Mobileye的盈利能力已经相当亮眼。

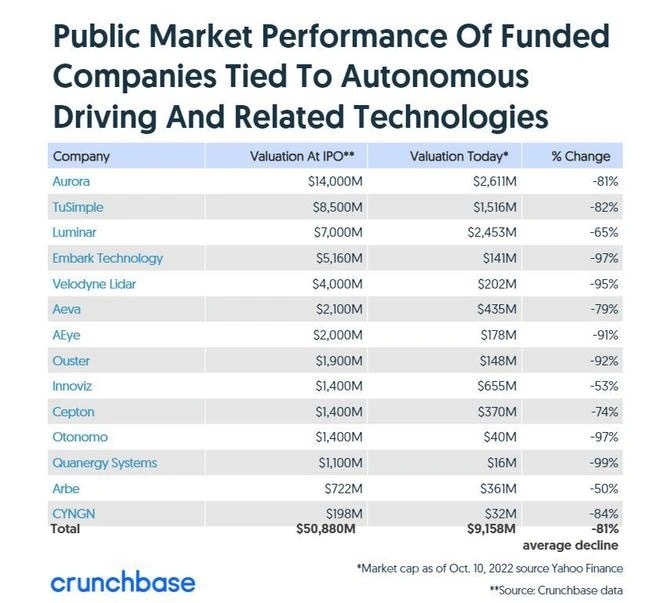

近日企业服务数据库公司Crunchbase梳理了近年14家自动驾驶相关公司上市至今的表现,这些公司上市后估值平均降幅超过80%,*跌幅达99%。

其中自动驾驶公司Aurora跌了81%、图森未来跌了82%、Embark跌了97%;激光雷达公司Luminar die了65%、Velodyne 跌了95%、Quanergy跌了99%。

图片来自crunchbase

也许是为了避免呈现一路走低的股价态势,据《华尔街日报》援引一些知情人士的说法,Mobileye及其财务顾问希望通过以更低的价格出售更少的股票来吸引投资者的兴趣,从而在股票开始交易后推高股价。

按照这种说法,英特尔和Mobileye主动下调估值,或许是一种曲线救国的迂回战术:期待股价能够逆势回升。

当然,真正上市后,Mobileye能否回转,还取决于Mobileye的持续表现,以及投资人对行业的信心。

这家公司的技术产品一直受到非议:尽管为车企提供了辅助驾驶算法+EyeQ系列芯片,但生态相对封闭,很难满足车企的灵活需求,同时自动驾驶芯片算力不够高,也一度被英伟达、高通、华为、地平线纷纷抢单。

诚然,在汽车智能化浪潮席卷到全球每一台汽车之际,Mobileye积累多年的量产经验与市场地位依旧会助推Mobileye前行。此外,Mobileye也在也逐渐放开生态,开发大算力自动驾驶芯片、激光雷达芯片等,不断扩张实力版图。

但在卷到飞起的中国市场:英伟达、高通的芯片牢牢把握了大部分高级自动驾驶车辆市场,国产芯片玩家则是见缝插针地挤进赛道,Mobileye的优势仍然不够明显。

同时,受全球半导体短缺影响,Mobileye也面临芯片材料短缺问题。其在招股书中透露,2021年和2022年上半年,其*的EyeQ系统芯片供应商意法半导体无法满足芯片生产需求,导致库存水平显著下降。这也可能影响Mobileye的今年的业绩表现。

Mobileye也知道当下上市面临的艰难,但仍然充满信心。其总裁兼首席执行官 Amnon Shashua在给内部3100名员工的信中说道:“想象一下 IPO 是马拉松比赛的前 100 米。重要的是比赛开始后我们将到达的地方,而不一定是在起跑冲刺时。我们在全球市场非常具有挑战性的时期启动 IPO,但我们相信我们需要专注于前景。”

02、上市和未上市的,都要直面寒冬

尽管估值大跌,但Mobileye如今的处境已经算是相对稳健。

此前据彭博社报道,自动驾驶上市公司Aurora将通过裁员、高管降薪、出售资产、减少福利等方式节省开支,甚至还考虑将公司出售给苹果、微软等现金充足的科技巨头。该公司从去年借壳上市至今,股价从峰值17美元/股跌至1美元/股左右。

国内最早登上美股的图森未来,其股价峰值也从79.84美元/股,跌至5.82美元/股。

其中原因不乏自动驾驶公司堪忧的盈利能力,更重要的是,在美股熊市、经济衰退等背景下,投资者正在失去长期信心。这轮寒风比过往都要更猛烈一些。

就连巨头亚马逊也于近日关停了无人物流配送车项目。此前其“Scout”无人配送团队已经运营了3年时间,团队400人,但无人车配送过程中仍需要配备一名人类监管员,且“顾客反馈无人车在某些方面不能满足他们的需求。”

而在大洋彼岸的国内市场,资本也很难再有信心去豪赌当前无法落地的L4级自动驾驶Robotaxi,转而押注更能量产的辅助驾驶、新能源等。

错失了*上市时机的一众L4自动驾驶公司尽管还在伺机而动(小马智行、文远知行等都传出了奔赴港股的消息),但同时也都在转型成为车企的辅助驾驶供应商。而早已经成为车企Tier1的辅助驾驶公司,则是绞尽脑汁以期在激烈的内卷中拿到更多车企的订单。

寒冬里,自动驾驶公司的命运也早已被写好:为产品盈利而挣扎、转型、蛰伏或者走向消亡。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。