分析COVID和资本寒冬对创业生态产生了什么样的影响?美国的研究分析机构倾向于分析A轮融资的情况。

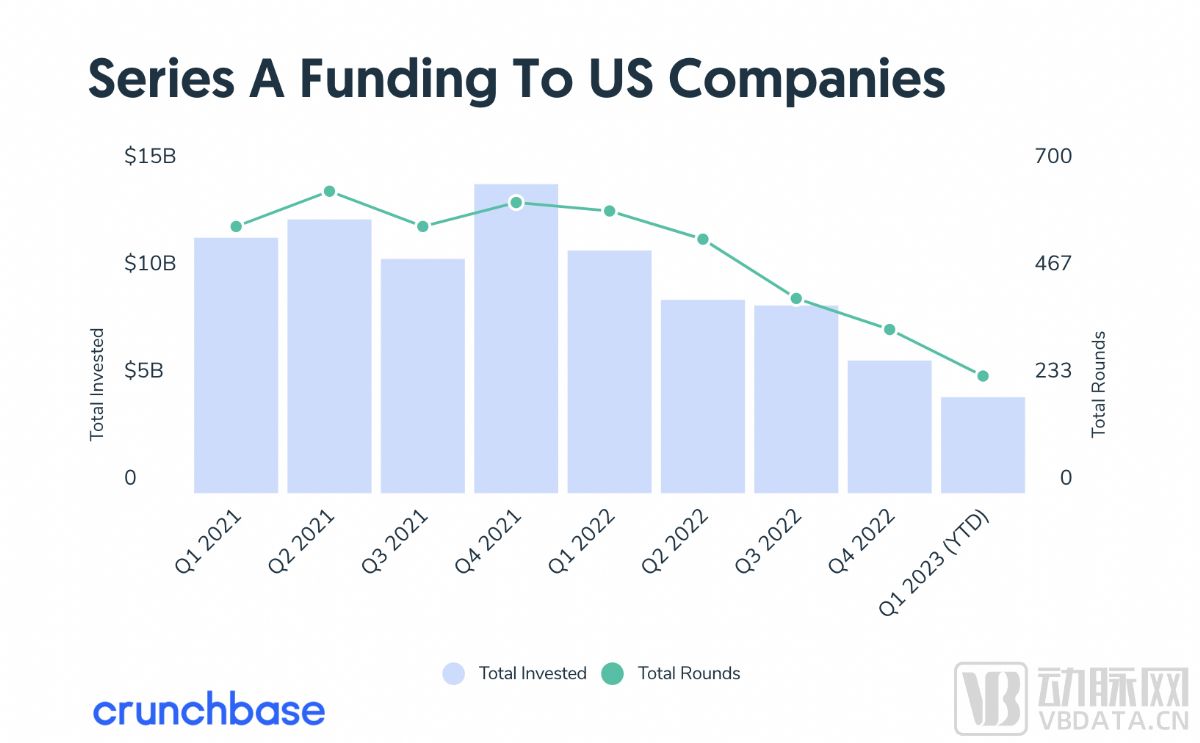

一项对美国 A 轮融资的最新研究就显示,投资总额将创下两年多来的*季度水平。

根据 Crunchbase 的数据,自2021年末达到峰值以来,美国创业公司的A 轮融资已连续5个季度出现下滑。从长远来看,过去9个季度的融资总额如下:

数据来源:crunchbase

但是,投资者们还开了一些大额支票。今年截止到3月底,至少有5家初创公司获得了1亿美元以上的A轮融资,其中约35起融资超过了3000万美元。与往常一样,生命科学公司在最近几个月的*规模筹资活动中还是占据了大部分份额,特别是生物技术公司,在A轮融资排名中名列前茅。

因为A轮融资的特殊性,其既不像种子轮融资金额较小,投资机构可以广撒网;也不像B轮融资通常起到风险融资和IPO“交叉轮”的作用,到时,公司已经过了初始启动阶段,业务发展方面已经完成了某些里程碑。A 轮的投资者一直都是生物技术创业界的“潮流引领者”(tastemakers)。

当下的市场环境中,谁获得了大额A轮融资?谁在投资A轮融资?是一个很好的视角,去观察和分析资本市场的一些风向标变化。

1为什么关注A轮融资?

今年1月,Paradigm,一家总部位于纽约的创业公司宣布获得2.03亿美元的A轮融资,这家公司聚焦在临床患者招募领域,致力于为医生、研究人员和制药公司简化临床试验开发技术,这家公司由Arch Venture Partners和General Catalyst 发起,投资方里还有F-Prime Capital、 GV等 。

3月,Cargo Therapeutics,一家总部位于加利福尼亚州San Mateo的生物技术公司,宣布完成了2亿美元的A轮融资,推进下一代 CAR-T 细胞疗法的研发。牵头投资方包括Third Rock Ventures 和 RTW 等。

同样在3月,Rapport Therapeutics,一家总部位于波士顿的新公司带着1亿美金的A轮投资对外亮相。风投公司Third Rock Ventures 和强生的投资部门 JJDC 共同创建了Rapport。Rapport 聚焦在神经系统疾病的药物开发,其平台利用基因组学、蛋白质科学和大脑成像技术来识别用于精密神经药物的受体相关蛋白(RAP)。

A 轮的投资者一直都是生物技术创业界的“潮流引领者”。近年来,随着竞争越来越激烈,种子阶段和晚期融资市场发生了相当大的变化,但是美国的 A 轮市场迄今基本未受到干扰。这是因为美国的A 轮投资市场在十多年以来一直由少数几个基金主导,资本相对集中,这也就意味着,如果一家生物公司入不了这几家机构的法眼,就难以获得资助——即使它具有真正的潜力。另一方面,这些投资者所选择的大多数公司后期会成功融资,并有机会将药物推向市场。

为什么只有少数基金活跃于A轮融资市场?这就要归结于A轮投资的困难程度。做A 轮投资所需要的组合技能,与做后期或种子阶段的投资是相当不同的。A 轮投资者也会听取后期投资者和制药公司的市场反馈,以及与其他投资A轮 VC的合作,但他们在评估公司时,经常依靠自身经验。

B 轮投资者则可以依靠 A 轮投资者的工作来补充他们自己的调查。在寻求交易方面,B 轮投资者可以通过与早期投资者建立关系来寻找投资的公司,而 A 轮投资者必须在大学、种子阶段投资者、天使投资者和独立公司中撒网。在投资形式上,与广开小额支票的种子投资者不同,A 轮投资者的投资组合更加集中,因此他们需要对每笔交易尽心尽力。

能够根据 A 轮投资领域的独特性适当调整其投资策略的新兴VC,将比那些较慢适应市场差异化的投资者具有更多优势。但执行方面的风险并不是这些投资者面临的*问题,他们还面临着多年来*挑战性的后期融资市场:

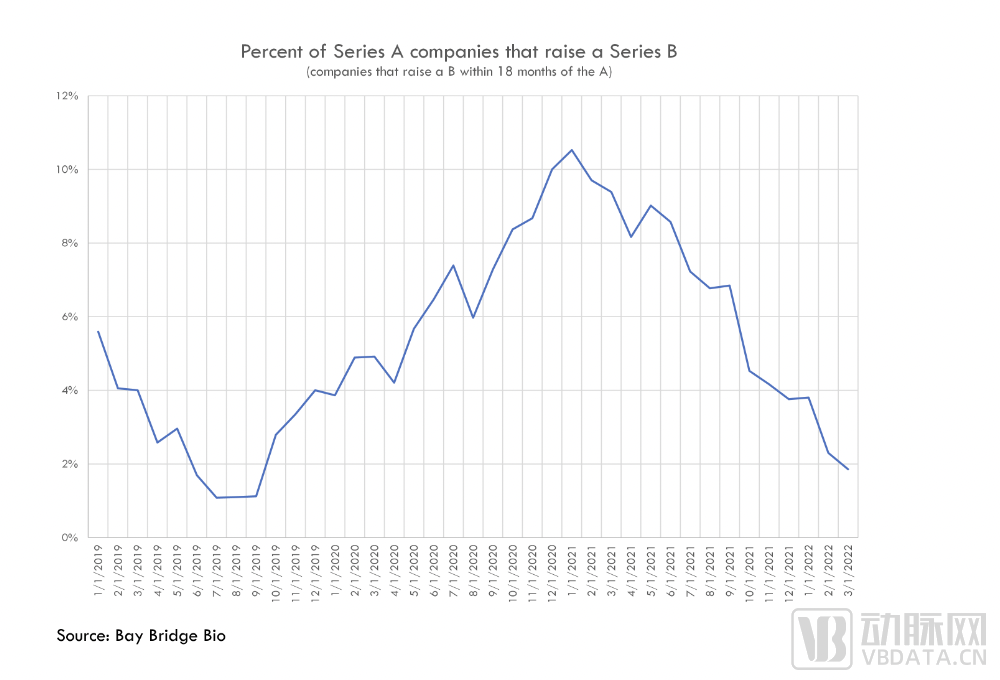

数据来源:Bay Bridge Bio

上图显示了能够在18个月内继续筹集B轮融资的A轮公司的月度百分比。在 2019 年IPO 和交叉融资市场放缓之前,这一比例约为5%;然后在 COVID 期间增至 10% 以上;如今已降至近三年以来的*点,不到2%。

动脉新医药此前也曾撰文分析,美国 biotech 出现了A轮融资悬崖。硅谷银行(SVB)的数据和Bay Bridge Bio的数据互相印证:在2020年7月1日至2021年12月31日期间,有356家Biotech公司进行了A轮融资,而在2022年只有102家制药公司宣布进行了B轮融资。美国Biotech公司很容易获得A轮融资,但问题是,他们没有等来B轮融资,却正在耗尽资金,这是目前美国生物技术领域的一大现状。

对于这些基金来说,这可能是挑战,也可能是机遇。一方面,低迷的B轮融资市场,使得A轮投资者所资助的公司更难筹集后续的资金。另一方面,如果A轮投资者想在后期的融资轮次中配置更多的资金,他们将能拿到更有吸引力的估值。

那些有信心且有能力在后期融资中投入资金的机构,将从低迷的B轮市场中受益,在后期投资领域能力较弱的基金,将处于更艰难的境地。对于那些专注于快速投资组合,加价获得高回报导向的基金而言,要想挑战后期投资市场就必须要进行战略转变。

2谁在投A轮?

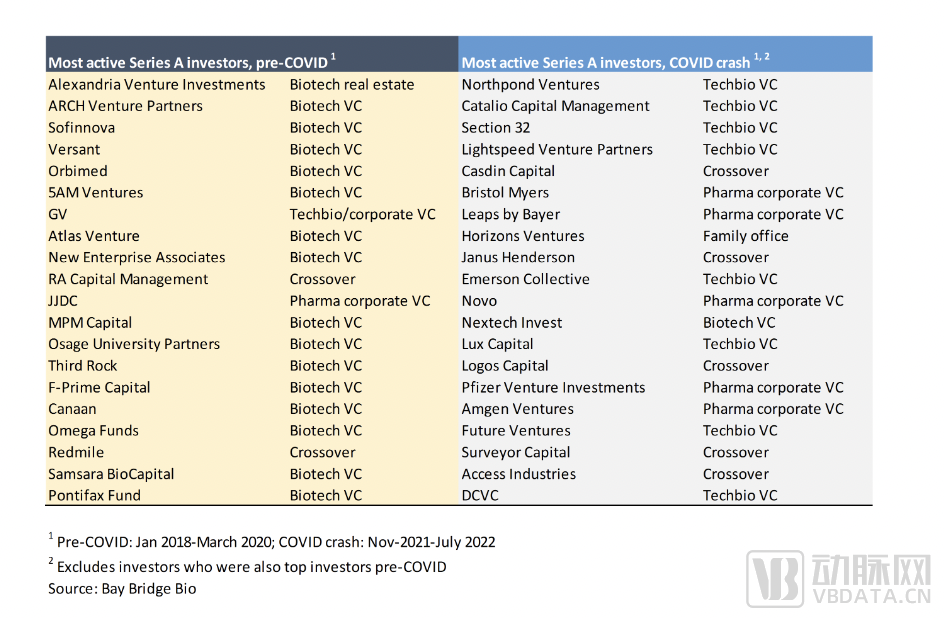

在过去十年中,传统的生物技术风险投资公司从运转良好的 IPO 市场中获利。但随着生物医药行业的动荡以及 IPO 市场的放缓,这些风险投资公司放缓了他们的活动。诸如Atlas、Versant、Third Rock 和 5AM Ventures 等老牌生物技术风险投资公司如今正在让出份额。

一类新兴的生物技术风险投资公司在此时拿起了接力棒。与传统的生物技术风险投资公司不同,它们反而加快了他们的投资活动。“新兴”并不代表他们对生物技术投资领域不熟悉,而是表示目前他们在 A 轮阶段的投资活动有所增加。许多这些“新兴”的风险投资公司已经投资生物技术多年甚至数十年,他们历来将投资的重点放在种子阶段或后期,期间他们偶尔会参与到A 轮投资交易中,但不像“老牌”A 轮投资公司那样频繁。

左栏为pre-COVID,最活跃的A轮投资机构,他们大多是专业的Biotech VC;右栏是COVID crash阶段(2021年11月-2022年7月)除了pre-COVID阶段的top investors之外,最活跃的A轮投资机构。

数据来源:Bay Bridge Bio

*类是Techbio风险投资机构。

本世纪初,互联网泡沫破灭后,美国的科技投资者基本上放弃了生物科技领域。但从2010年代中期开始,美国软件投资者开始在生物技术领域试水。从2015年左右开始,软件类投资者开始尝试进入生物技术领域。

在科技风险投资领域竞争日益激烈的情况下,他们看到了生物技术领域产生的巨额回报,于是决定转移目标,在生物技术风险投资领域开辟自己的一席之地。在软件VC的设想中,新数据科学技术可以被应用于生物学领域,在这些新技术的基础上可以建立一类新型且生命力更强的公司。

他们专注于老牌风险投资公司忽视的两个领域:年轻的科学家创始人,和计算平台与传统药物发现的结合。

他们还引进了软件领域对创始人更友好的投资条款。在传统的生物技术领域,许多公司将由风险基金在内部培育和孵化。最典型的就是Flagship,这些基金将引领成功孵化公司的 A 轮融资,在 A 轮之后最终获得公司 50% 或更多的股份。Techbio VC的投资金额低于传统生物技术基金,但投资公司的估值更高。

这些Techbio VC 带来的另一个积极变化是建立了一个强大的种子融资生态系统。在Techbio风险投资公司进入之前,几乎没有渠道为生物技术初创公司筹集初始资金,除非你与主要风险投资公司关系密切。虽然有一些活跃的家族机构和天使投资人,但是他们提供的条件普遍不利,而且投资方向也非常不一致。坦率地说,生物技术的种子市场很糟糕。当Techbio风投进入该领域时,情况发生了变化。

在美国,COVID之前,Techbio风险投资公司主要专注于种子投资,只有少数基金开启A 轮投资(通常是与知名的生物技术风险投资公司共同投资)。随着这些投资经验的积累,越来越多的投资者进入种子领域。到 2021 年,生物技术领域的种子融资生态系统已经爆炸式增长。Techbio VC的加入,帮助建立了一个真正对创始人友好的种子资金生态系统,投资者开始关注不同企业创始人的差异和特点,这些对行业来说都是积极的发展。关于“计算机正在吞噬生物技术”的论点或许只是空穴来风,但可以肯定的是,很多有前途的公司都得到了这些VC的资助。

除了这些积极贡献之外,Techbio基金还从软件风投圈引进了一种更有争议的策略——营销和炒作。曾经,LP们对于这些基金讲述的关于行业未来的故事很感兴趣。但随着生物技术市场泡沫的消失,LP们将开始质疑他们从 VC 那里听到的故事。Techbio基金面临的一个大问题是,投资的回报是否能达到“炒作”的效果。如果市场持续低迷,谁能做出良好的投资决策并取得资本回报谁才是赢家,而不是谁能筹集到大笔资金并进入热门交易表。

第二类是跨界投资者。

跨界投资者曾是生物技术融资生态系统的中流砥柱。但是自从 COVID 导致跨界交易被迫关闭,这些投资者开始在A 轮市场里寻找避难所。

很多跨界投资机构在COVID之前就已经在 A 轮投资活动中表现活跃,努力从那些垄断A 轮风险投资的投资机构那里夺取份额。随着老牌风投的让步,跨界者终于有机会确立了自己作为早期投资者的地位。

其中一些公司在 COVID 期间没有遵循估值和企业基本面的基本原则,最终导致泡沫出现和破灭。在某些情况下,这些基金更多地采用以市场为中心的方法,而不是根据基本面(公司和研发的产品的基本面)进行投资,他们中的少部分企业只是对 COVID 疫苗展示的潜力感到过度兴奋。

这些机构在 A 轮市场中还要进行以下调整:1. 建立新的信息网络来寻找 A 轮交易。2. 收紧以适应风险更高的融资阶段和支持性较低的后期融资市场。

第三类是制药公司战略投资部门。

大型制药企业战略投资部门多年来一直活跃在 A 轮融资。这些投资者通常与其他 的VC投资机构 有着不同的目标:其他 VC 只是想为他们的投资者赚钱,但战投部门除了财务目标之外,还要为他们的母公司服务。制药公司的战略投资部门最有可能利用当前的市场的不稳定性,凭借其资产负债表上的大量现金,围绕特定的财务目标,进行与传统风险投资公司截然不同的投资。在竞争较弱的市场中,这些机构可能在股权投资、研发合作和许可协议等方面为母公司达成有利的交易。

大型制药公司在未来几年将面临主要药物独占权流失所造成的巨大损失,大型并购交易一直是这些制药公司解决这一收入缺口的常用方案,也一直是成熟的生物技术风险投资公司和公共股权投资者收获回报的重要驱动力。去年,因为 FTC 的审查有所增加,导致制药公司在这些大宗交易中的成绩往往喜忧参半。

但今年,并购交易已经明显回温,辉瑞收购seagen就是一个风向标。制药公司不仅可以通过并购,还可以通过在早期阶段与平台公司建立关系来补充其管线。制药公司可以成为这些公司的理想合作伙伴,带来药物开发方面的宝贵专业知识,并为这些平台提供大量现金储备。今年,国内的ADC研发企业频频将管线 license out 给MNC已经说明了这一趋势。

3国内情况如何?

如此前文章的分析,中 美生物技术产业的创新程度和融资惯例有所差异: 美国Biotech公司一般技术创新程度更高,把一款药推到IND阶段时间也更久,平均需要三四年,A轮融资额度更大,轮次也较少。但是,国内企业如果做的是fast-fallow或者me-too,进度更快,经常有公司成立一年就把项目推到IND阶段,但是融资轮次往往更多,会伴有A+轮、Pre-A轮等轮次。

但是,在生物医药领域,国内外投资人考量的角度略有不同,时间点也略有不同。但是驱动行业的因素不会有本质差异。从资本层面考虑,A轮及A轮前基本都是概念阶段,A轮在企业发展中都有着重要的过渡性作用,我们今天看A轮,其实看的是成长的分水岭。

所以,关注A轮融资的数量和背后的投资方,用这一方式来分析国内生物技术领域的投资市场,或许能有一些有意思的发现。

据动脉橙数据库显示,2023年*季度国内共发生92起融资事件,其中A轮相关(pre-A/A/A+)共36起,占据整体市场的40%,仍是主力轮次。

A轮融资所投项目来看,小分子、大分子、核酸药物、合成生物学,甚至是CXO、AI制药的融资事件都在一个量级,行业并未呈现一窝蜂的押注某些赛道。从出手方来看,在通化、嘉兴等小众城市的背后,都有地方政府背景基金参与,而在苏州、上海等产业重心城市,除了主流的市场化基金,也更多涌现大企业战投的身影,比如招商局集团、先声、贝达。

多元的投资主体和背后诉求,也驱动行业进入case by case阶段,看重单个项目创新经营能力,价值投资浮现。

当然,另一个必须要提及的大背景就是,尽管在开发新型疗法方面已经取得了实实在在的进展,但是生物技术领域的研发数十年来,面临着研发成本越来越高的情况。虽然近年来生物技术 VC 创造了可观的回报,但是在提供高价值药物方面的进展并不理想。

生物制药行业的独特之处在于,它是世界经济中*创新性的行业之一,同时,这个行业大多数龙头企业已经创建超过100年。初创公司和风险投资公司为该行业注入了新的活力,但是后面还有很多工作亟待解决。新兴的风险投资主体成功接棒后,将有机会做出真正的变革。

但是,他们是否已准备好引领该行业进入下一个繁荣期,或者他们只是昙花一现?只有时间会给出答案。

参考文章:

The next generation of biotech VCs,Bay Bridge Bio

Getting To Series A Has Gotten Harder,crunchbase news

【本文由投资界合作伙伴动脉网授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。